So reizen Sie die Rally am besten aus!

So reizen Sie die Rally am besten aus!

von Torsten EwertSehr verehrte Leserinnen und Leser, die möglichen Trendabschlussformationen in den US-Indizes wurden inzwischen nach oben aufgelöst (siehe Börse-Intern vom 14.02.2017 und 15.02.2017). Viele Anleger fragen sich nun, ob dieser Ausbruch nach oben nachhaltig ist oder ob es sich lediglich um einen weiteren Aufschub vor dem Ende des Aufwärtstrends handelt. Und vor allem, wie sie im einen oder anderen Fall am besten reagieren. Die Antwort erhalten wir, wenn wir uns die Verfassung des Marktes anschauen. Mit der Branchenanalyse dem Markt auf den Zahn fühlen Dafür haben wir mehrere Möglichkeiten. Meist bedient man sich dazu der sogenannten Marktbreite. Dabei wird unter anderem untersucht, ob an einer Aufwärtsbewegung des Marktes viele oder nur wenige Aktien teilnehmen. Relativ bekannt ist z.B. die NYSE Advance/Decline Linie, die diese Information für alle an der New Yorker Börse gehandelten Aktien wiedergibt. Ich möchte Ihnen heute eine andere Möglichkeit vorstellen, und zwar einen Branchenvergleich. Dabei können wir es uns etwas einfacher machen. Denn bekanntlich gelten bestimmte Branchen – z.B. Versorger, Telefongesellschaften, der Gesundheitssektor und die Nahrungsmittelindustrie – als defensiv, weil sie auch in schwierigen Zeiten konstante Erträge für Unternehmen und Aktionäre erwirtschaften. Andere dagegen – z.B. die Bauindustrie, der Chemie- und Energiesektor oder die Rohstoffbranche – sind hingegen ausgesprochen zyklisch. Die zyklischen Branchen werden von den Anlegern vor allem in konjunkturell guten Zeiten bevorzugt, wenn die Risiken überschaubar oder sogar erkennbar gering sind. Aktuell haben wir eine solche Situation, denn die US-Wirtschaft brummt – auch wenn nicht immer alles nur eitel Sonnenschein ist (siehe z.B. Börse-Intern vom 02.02.2017). Und es „droht“ sogar ein weiterer Konjunkturschub, wenn die neue US-Regierung ihre angekündigten Investitionspläne tatsächlich umsetzt. Die „Trump-Rally“ im Spiegel der Branchen Unter diesen Umständen sollten die Investoren also ganz klar auf die zyklischen Werte setzen. Schauen wir also, wie sich die Branchen des S&P 500 seit der US-Wahl im November 2016 entwickelt haben:

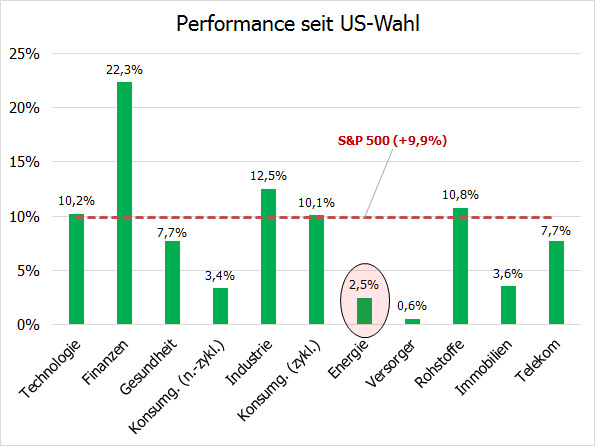

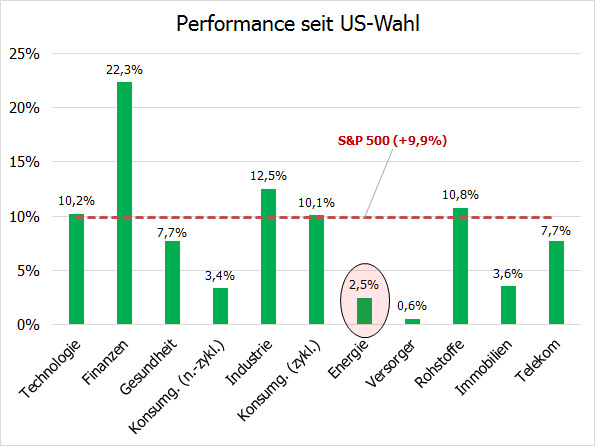

(Quelle: Standard & Poor‘s, eigene Berechnungen) Hier sehen Sie die elf Branchen, in die Standard & Poor’s den S&P 500 offiziell untergliedert (von links nach rechts absteigend nach Gewichtung im Index geordnet) und die Performance, die von den entsprechenden Branchenindizes seit dem Wahltag (08.11.2016) erreicht wurde. Klarer Spitzenreiter ist der Finanzsektor (wegen der in Aussicht gestellten Deregulierungsmaßnahmen). Aber die zyklischen Branchen folgen unmittelbar auf den nächsten Plätzen: Der Industriesektor schaffte ebenfalls eine klare Outperformance und die Rohstoff- und Technologiewerte sowie die zyklischen Konsumgüter liefen zumindest leicht besser als der Gesamtmarkt (unter Berücksichtigung der Tatsache, dass die starke Performance und die hohe Indexgewichtung der Finanzwerte alleine für knapp ein Drittel des gesamten Anstiegs im S&P 500 verantwortlich sind). Alle defensiven Branchen blieben hingegen hinter der Performance des S&P 500 zurück. Eine erste echte Überraschung: der Energiesektor Die einzige echte Überraschung ist das schwache Abschneiden der Energiewerte. Aufgrund der von der US-Regierung angekündigten Abkehr von den bisherigen Klimaschutzzielen und den vorgesehenen Erleichterungen bei der Erschließung neuer Energievorkommen, hätte man vom Energiesektor ebenfalls eine starke Performance erwarten können. Aber offensichtlich hat die kräftige Erholung und Stabilisierung des Ölpreises seit Januar 2016 das Kurssteigerungspotenzial bereits ausgereizt. Als erstes Fazit können wir also festhalten, dass die jüngste Rally der US-Märkte auf einem breiten Fundament zyklischer Branchen steht. Diese Feststellung betrifft allerdings die Vergangenheit. Die Börse handelt aber bekanntlich die Zukunft. Wir müssen daher prüfen, ob nicht womöglich ein Favoritenwechsel im Branchenmix im Gange ist. Was sich inzwischen im Branchenmix geändert hat Dazu werfen wir einen Blick auf die aktuelle relative Stärke der Branchenindizes gegenüber dem S&P 500:

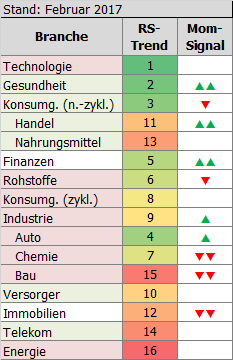

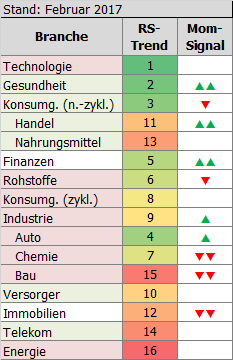

(Quelle: MarketMaker, eigene Berechnungen) In dieser Tabelle sehen Sie die einzelnen (Haupt-)Branchen sortiert nach ihrer aktuellen relativen Stärke (zweite Spalte). Zusätzlich habe ich einzelne Branchen in der dritten Spalte gekennzeichnet, wenn sich ihre relative Stärke zuletzt besonders stark in die eine oder andere Richtung geändert hat. Außerdem habe ich einige weitere Branchen berücksichtigt, die unter den gewählten Kriterien – zyklisch (= rot schattiert) / defensiv (= grün schattiert) – ebenfalls bedeutsam sind, z.B. die Nahrungsmittelbranche und die Bauindustrie. In dieser Darstellung erhalten wir plötzlich ein ganz anderes Bild. Zwar stehen weiterhin Technologie- und Finanzwerte oben in der Tabelle, aber der Gesundheitssektor und die nichtzyklischen Konsumwerte haben sich inzwischen gleichfalls in die Spitzengruppe geschoben. Und: Sie zeigen zum Teil sogar eine klar aufsteigende Tendenz (Gesundheit, Handel)! Die zyklischen Branchen sind dagegen mittlerweile ins Mittelfeld abgerutscht und zeigen derzeit zum Teil eine absteigende Tendenz (Chemie, Rohstoffe). Die zweite echte Überraschung: der Bausektor Und auch hier gibt es eine faustdicke Überraschung: die fast schon dramatische Schwäche des Bausektors! Nicht nur, dass die Baubranche zusammen mit dem Energiesektor am Ende der Rangliste steht. Aktuell lässt die relative Stärke des entsprechenden Branchenindex auch am stärksten nach. Das passt überhaupt nicht zur These einer „Trump-Rally“. Denn danach sollten Bauwerte – Stichworte Mauerbau, Infrastrukturinvestitionen – ja zu den Gewinnern der neuen US-Politik gehören! Meine Leser der Stockstreet Investment Strategie hatte ich bereits Ende Januar auf diese und weitere Besonderheiten im Branchenmix hingewiesen. Schon damals waren der Bau- und Energiesektor auffallend schwach. Die defensiven Branchen rangierten zwar noch im zweiten Teil der Rangliste, aber einige davon starteten bereits neue Aufwärtstrends. Und wie Sie nun sehen, haben es einige davon inzwischen schon auf die Spitzenplätze geschafft. Und das, obwohl die Indizes – wie eingangs erwähnt – inzwischen erneut klar nach oben ausgebrochen und klare Trendabschlussmuster aufgelöst haben. Die Anleger scheinen also trotz der bullishen Chartsignale in Deckung zu gehen. Das ist ein klares Warnzeichen! Die Frage ist nun natürlich, wie man als Anleger darauf am besten reagiert. Einfach aussteigen, scheint keine Lösung zu sein. Schließlich besteht zweifellos die Möglichkeit einer Übertreibung nach oben. Und diese kann bekanntlich noch sehr weit und lange gehen. Da wäre es schade, nicht investiert zu sein. Mit dieser einfachen Strategie nutzen Sie eine Übertreibung perfekt Aber es gibt eine recht einfache Lösung: Nutzen Sie einfach die Stärke- bzw. Schwächesignale der Aktien und Branchen. Werte, die eine klare Schwäche gegenüber dem Markt zeigen, verkaufen Sie oder sichern Sie mit Stopps oder Puts ab. Stattdessen stocken Sie die starken Aktien in Ihrem Depot auf oder picken sich gezielt starke Werte aus starken Branchen (!) heraus. So können Sie auch eine Übertreibung sehr weit ausreizen. Natürlich kann es Ihnen dabei passieren, dass diese neu erworbenen Werte bald wieder in die falsche Richtung laufen und womöglich eine relative Schwäche zeigen. Dann können diese Neuinvestitionen auch zu Verlusten führen. Wenn das aber eines Tages ständig geschieht, ist dies ein untrügliches Zeichen dafür, dass die Rally am Ende ist. In diesem Fall sollte auch der Gesamtmarkt schon eine erste Abwärtstendenz zeigen. Warum Ihr „Lehrgeld“ dabei gut angelegt ist Trotz dieses Risikos lohnt sich diese Strategie. Das „Lehrgeld“, das Sie in dieser letzten Phase zahlen, ist gut angelegt. Sie haben dann – aufgrund der ständigen Schwächesignale – die Möglichkeit, Ihr Depot rechtzeitig vollständig wetterfest zu machen. Das erspart Ihnen in der Regel die üblichen großen Verluste in einer eventuellen stärkeren Korrektur. Und nach der gleichen Methode können Sie an deren Ende wieder neue Positionen aufbauen – indem Sie den neuen Signalen der Stärke der Branchen und einzelner Aktien folgen. Viel Erfolg dabei wünscht Ihnen Ihr Torsten Ewert

|