Spiegeln die Kurse die Nachrichtenlage korrekt wider?

Spiegeln die Kurse die Nachrichtenlage korrekt wider?

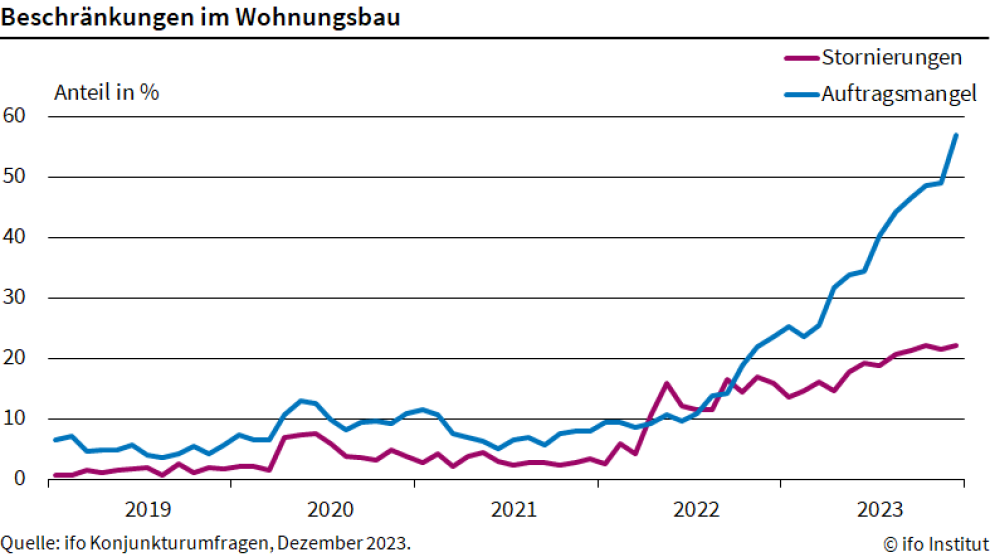

von Sven Weisenhaus Die Kurse an den Aktienmärkten laufen weiterhin wenig volatil und äußerst stabil. Von einer größeren allgemeinen Korrektur nach der extrem starken Rally des vergangenen Jahres ist derzeit immer noch weit und breit nichts zu sehen. Man könnte daher von einer anhaltenden Stärke des gesamten Aktienmärktes ausgehen. Allerdings scheint das nach wie vor nur oberflächlich so. Denn wenn man sich die Aktien aus der zweiten und dritten Reihe ansieht, dann findet man dort immer noch unzählige Titel, deren Kurse nicht so recht von der letztjährigen Rally profitieren konnten. Während die Aktienindizes der USA aktuell noch in der Nähe ihrer Schlusskurse des Vorjahres notieren, ebenso wie unser heimischer DAX, sieht es bei MDAX, SDAX und TecDAX etwas anders aus. Diese drei Aktienindizes liegen derzeit jeweils mehr als 2 % im Minus. Der MDAX (siehe folgender Chart) ist mit einem Minus von fast 3 % davon zur Zeit der Schwächste.  Nun sind das kurzfristig sicherlich noch keine gravierenden Unterschiede, dennoch lässt sich eine Tendenz erkennen, die sich auch im vergangenen Jahr beobachten ließ. Stimmung im Großhandel so schlecht wie seit 25 Jahren nicht mehr Schaut man auf die aktuellen Nachrichten, dann verwundert das kaum. Denn heute wurde unter anderem gemeldet, dass die Stimmung der deutschen Großhändler laut Branchenverband BGA auf einen der schlechtesten Werte in den vergangenen 25 Jahren abgerutscht ist. Schon seit dem Jahreswechsel 2021/22 trübt sich das Geschäftsklima in der Branche ein. Zuletzt gab der BGA-Großhandelsindikator im Vergleich zur Erhebung im Sommer um 8,2 Punkte auf 69,4 Zähler nach. Werte unterhalb von 100 Zählern signalisieren ein negatives Bild. Und aktuell ist das Geschäftsklima ähnlich schlecht wie während der Coronavirus-Pandemie im Jahr 2020. Wohnungsbau leidet unter Auftragsmangel und Stornierungen Schlechte Stimmung und düstere Prognosen kennt man auch bereits vom Wohnungsbau, der wohl auch 2024 das Sorgenkind der deutschen Wirtschaft bleibt. Der Indikator für das Geschäftsklima in dieser Branche sank im Dezember auf den tiefsten Stand seit Beginn der Erhebung 1991, wie das Ifo-Institut heute mitteilte. Das Stimmungsbarometer fiel auf -56,8 Punkte, nach -54,4 im Vormonat. Die Wohnungsbauunternehmen befürchten für das 1. Halbjahr 2024 aufgrund eines zunehmenden Auftragsmangels und vermehrten Stornierungen weitere Geschäftseinbußen.  Dazu passt eine aktuelle Analyse des Deutschen Instituts für Wirtschaftsforschung (DIW). Demnach könnten die Ausgaben für Bauleistungen in Deutschland in diesem Jahr erstmals seit dem Finanzkrisenjahr 2009 sinken. Prognostiziert wird ein Minus von 3,5 %. Rezessive Tendenzen Ende 2023 und Anfang 2024 Angesichts solcher Informationen und bereits vorliegender Konjunkturdaten besteht kaum noch ein Zweifel, dass die deutsche Wirtschaft im Schlussquartal 2023 geschrumpft ist und diese Phase Anfang 2024 wohl noch nicht endet. Und das gilt wohl nicht nur für Deutschland, sondern für die gesamte Eurozone. Laut dem Vizepräsidenten der Europäischen Zentralbank (EZB), Luis de Guindos, ist die Wirtschaft der Eurozone Ende des vergangenen Jahres womöglich in eine Rezession abgerutscht. Und laut EZB-Direktorin Isabel Schnabel bleiben die Konjunkturaussichten im Euro-Währungsraum auf kurze Sicht eingetrübt. Da dies vor allem Unternehmen trifft, die nicht oder nur in einem geringen Umfang global aufgestellt sind, erklärt sich die anhaltende Schwäche der Aktien aus der zweiten und dritten Reihe (MDAX, SDAX, TecDAX). Man sollte sich also weiterhin nicht von der starken Performance einzelner Aktien bzw. Aktienindizes blenden lassen. Insgesamt sind die konjunkturellen Probleme vielfältig und in den Kursen vieler Aktien auch nach wie vor deutlich sichtbar. Im Umkehrschluss könnte es also auch zu Beginn des neuen Jahres 2024 Sinn ergeben, den Trends aus dem alten Jahr 2023 zu folgen, wenn man von den Kursanstiegen an den Aktienmärkten profitieren möchte. Aber will man zu den aktuellen Kursen wirklich noch auf die extrem stark gestiegenen und hochbewerteten Big-Tech-Unternehmen aus den USA setzen? Bei einem bullishen Ausbruch hat der DAX weiteres Potential Vielleicht dann doch besser den DAX nehmen, der zwar seit Ende Oktober auch sehr gut gelaufen, aber immerhin noch günstig zu haben ist, gemessen zum Beispiel am Kurs-Gewinn-Verhältnis (KGV). Zumal sich dort derzeit eine interessante charttechnische Formation entwickelt:  Seit dem Kursanstieg um 16,22 % seit Ende Oktober, bei dem am 14. Dezember das aktuelle Rekordhoch bei 17.003,28 Punkten markiert wurde, befindet sich der deutsche Leitindex in einer Konsolidierung. Dabei hat sich zwar ein Abwärtstrend(kanal) ausgebildet (rot), dieser verläuft aber relativ flach. Die Wellen überschneiden sich und die Kurse pendeln um eine Konsolidierungslinie (rot gestrichelt). Der DAX legt also eine klassische Pause im Aufwärtstrend hin, was gewöhnlich darauf hindeutet, dass am Ende dieser Pause die Aufwärtsbewegung fortgesetzt wird. Die Bullen holen quasi nur Luft für den weiteren Anstieg. Wird der Aufwärtstrendkanal nach oben gebrochen – möglichst dynamisch – ist dies das erste Signal für die Wiederaufnahme der Aufwärtsbewegung. Bestätigt wird dies bei einer erneuten Eroberung der Rechteckgrenze bei 16.850 Punkten. Dann ist aus Sicht der Target-Trend-Methode die Mittellinie bei 17.205 Punkten wieder als Kursziel erreichbar. Bei geringer Volatilität sind charttechnische Signale mit Vorsicht zu genießen Allerdings weise ich erneut auf die extrem geringe Volatilität im Intraday-Verlauf hin. Die Kursausschläge sind zwar teilweise recht groß, wenn man zum Beispiel auf die Tageskerzen schaut, auf dem Weg dorthin lassen es die Anleger aber derzeit extrem gemächlich angehen. Sie setzen quasi ein Fuß vor den anderen – die Kurse bewegen sich also extrem langsam – wie gestern bereits geschrieben „nur noch Pünktchen für Pünktchen vom Fleck“. Und in einer solchen Phase sind kurzfristige Signale mit Vorsicht zu genießen. Denn es reicht eine relativ kleine dynamische Bewegung aus, um das Chartbild plötzlich wieder ganz anders aussehen zu lassen. Gestern schrieb ich daher auch bereits, dass man den Signalen der ersten Handelstage nicht trauen sollte. Auf wenig Volatilität folgt viel Volatilität Außerdem folgt auf eine sehr volatilitätsarme Phase häufig eine impulsive Marktbewegung. Und angesichts der Kursrallys des vergangenen Jahres kann ich mir nur schwer vorstellen, dass diese nach oben gerichtet sein wird. Aber wer aktuell neue Positionen im aktuellen Markt eingehen möchte, der kann einen Trade wagen, wenn dem DAX der bullishe Ausbruch gelingt. Denn in diesem Fall könnte es doch noch zu starken Kursgewinnen kommen.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

|