Warum die Börsen unter Druck stehen... Liebe Leserin, lieber Leser,

hast Du mein exklusives Video zum neuen Super-Zyklus schon gesehen?

→ Wenn nicht, klicke bitte hier...

Es ist schon interessant, wie das Schlagwort von der "Stagflation" derzeit die Runde macht. Das liegt wohl daran, dass Vereinfachungen so verlockend und "Erzählungen" bzw. "Stories" so eingängig sind. Das findet man auch in anderen Bereichen: Geschäftsmodelle von Unternehmen werden gerne als simple "Story" verpackt, damit die Aktie gekauft wird. Auch politische Programme werden in einer einfachen Botschaft zusammengefasst, damit sie beim Wähler ankommen.

So möchten die Grünen und die FDP nach eigener Aussage in Deutschland gerne eine "Zukunfts-Koalition" schmieden – als würde nicht jede Regierung die Zukunft gestalten wollen. Trotzdem scheint jeder zu wissen, was damit gemeint ist bzw. interpretiert den Begriff in seinem Sinn. Das Schlagwort von der Stagflation ist zwar nicht ganz so inhaltsleer, aber es besteht auch hier die Gefahr, dass viele den Begriff verwenden, aber jeder etwas anderes damit verbindet. Die Stagflation der 1970er Jahre Gemeint ist mit Stagflation das Zusammentreffen einer stagnierenden Wirtschaft und steigender Inflationsraten. Das ist ungewöhnlich, denn in der Regel entsteht Preisdruck nur dann, wenn die Wirtschaft wächst. Geprägt wurde der Begriff in den 1970er Jahren, als tatsächlich hohe Inflationsraten phasenweise mit einer stagnierenden Wirtschaft zusammentrafen.

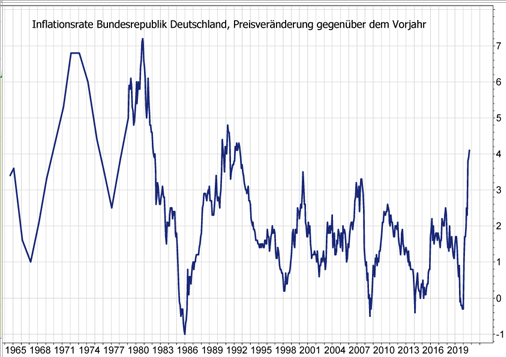

In der Bundesrepublik Deutschland stieg die Inflation Mitte der 1970er Jahre bis auf knapp 7 Prozent, in vielen anderen Ländern gab es zweistellige Inflationsraten, und das bei gleichzeitig hoher Arbeitslosigkeit. Insofern ist diese Phase als wirtschaftliche Krisenzeit in Erinnerung. Wer heute von Stagflation spricht, weckt daher gewollt oder ungewollt entsprechende Befürchtungen.

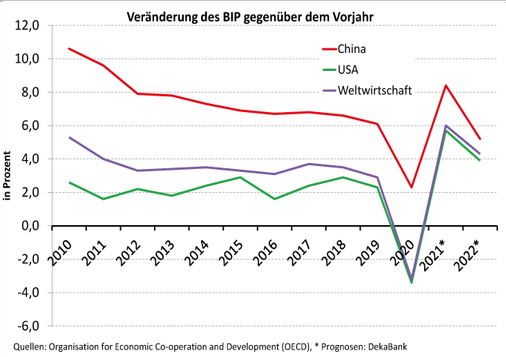

Ohne dass ich zu lange auf die Historie eingehen will: In den 1970er Jahren wurde die hohe Inflation durch aus politischen Gründen stark gestiegene Energiepreise ("Ölpreis-Schock") ausgelöst. Dadurch brach das Wachstum ein und die Arbeitslosigkeit stieg. Durch starke Gewerkschaften und eine vielfach bestehenden Inflations-Indexierung in den Tarif-Verträgen stiegen die Löhne aber weiter, was die Probleme auf dem Arbeitsmarkt verschärfte. Die Notenbanken waren vielfach (noch) nicht unabhängig und unternahmen wenig, um die Inflation zu stoppen. Corona: Gleichzeitiger Nachfrage- und Angebotsschock Heute haben wir eine ganz andere Phase: Wachstum und Preise sind 2020 durch die Corona-Krise gleichzeitig eingebrochen, in diesem Jahr ist beides wieder kräftig gestiegen, die Nachfrage allerdings schneller als das Angebot. Die meisten Notenbanker und Volkswirte gehen davon aus, dass sich die Inflationsraten wieder zurückbilden, wenn die Nachholeffekte vorüber sind. Die Nachfrage wird sich normalisieren und das Angebot hat Zeit wieder aufzuholen. Diese Sichtweise wird aber seit einiger Zeit mehr und mehr in Frage gestellt – und das wird letztlich mit dem Schlagwort Stagflation versehen. Dabei ist die Wirtschaft von Stagnation weit entfernt, sie wächst lediglich langsamer als noch vor einigen Monaten angenommen. Von Arbeitslosigkeit kann ebenfalls keine Rede sein, in vielen Branchen herrscht Arbeitskräfte-Mangel, nicht nur in Deutschland. Die Weltkonjunktur kühlt sich ab, vor allem weil China langsamer wächst, aber auch weil sich die Lieferengpässe in vielen Bereichen als hartnäckiger erweisen als gedacht. Insgesamt funktionieren die internationalen Lieferketten der globalen Wirtschaft längst noch nicht so reibungslos wie vor Corona. Viele Volkswirte haben daher ihre Wachstumsprognosen für 2021 gesenkt. Die Weltwirtschaft dürfte aber auch 2022 stärker wachsen als in den Jahren vor Corona:

Trotz des schwächeren Wachstums steigen aber die Preise für viele Rohstoffe und Vorprodukte und z.B. die Frachtraten weiter, was die Gewinn-Margen der Unternehmen schmälert. Besonders bedrohlich für die Konjunktur-Erholung in Europa ist der starke Anstieg der Energie-Preise, so ist der Preis für Erdgas auf ein Allzeithoch geklettert.

Gegenwind für die Aktien-Märkte Das könnte nicht nur den Konsum dämpfen – obwohl es dafür bisher kaum Anzeichen gibt – sondern schmälert die Gewinn-Margen der Unternehmen. Das alles dürfte dazu führen, dass sich die aktuellen Gewinn-Prognosen für die Unternehmen als zu optimistisch erweisen und abgesenkt werden müssen. Ein Beispiel dafür ist aktuell adidas: Die Analysten der Bank of America haben ihr Kursziel drastisch von 340 auf 245 Euro gesenkt, u.a. wegen Unsicherheiten auf dem chinesischen Absatzmarkt und Lieferkettenproblemen. Dazu kommen die zunehmenden politischen Unsicherheiten. Das betrifft in erster Linie China. So ist unklar, wie stark sich die zunehmenden Regulierungen Pekings auf das Wachstum auswirken. Und welche Chancen ausländische Unternehmen überhaupt in Zukunft auf diesem wichtigen Export-Markt haben werden. Aber auch in den USA ist die erste Euphorie nach dem fulminanten Start der Biden-Regierung mit der Ankündigung großer Investitionsprogramme der Realität zum Opfer gefallen. Es ist offen, was sich davon politisch wirklich durchsetzen lässt. Schließlich die Aussicht auf steigende Zinsen in den USA. Die US-Notenbank hält offenbar an ihren Plänen zum Ausstieg aus der expansiven Geld-Politik fest und das ließ die Renditen am Anleihe-Markt nach dem Rückgang im Sommer zuletzt wieder steigen. Die Aktien-Anlage wird dadurch tendenziell unattraktiver. Das bringt manchen Anleger dazu, bei hoch bewerteten Aktien Gewinne mitzunehmen, auch die „Big-Techs“ stehen unter Druck. Das alles klingt bedenklich, aber es gefährdet meines Erachtens die langfristige Erholung der Weltwirtschaft nicht, es sorgt nur dafür, dass diese langsamer und holpriger vonstattengeht als noch vor einigen Monaten von vielen erwartet. Die Sorglosigkeit an den Börsen war zu groß, das wird nun korrigiert. Und man darf nicht vergessen: Sollte die Konjunktur in den USA oder Europa tatsächlich einbrechen, würden die Notenbanken die Liquidität wieder erhöhen bzw. die angekündigte Kehrtwende in der Geld-Politik zurücknehmen.

Mein Fazit Stagflation ist ein Schlagwort, von dem Du Dich nicht verunsichern lassen solltest. Es gibt keine Anzeichen dafür, dass uns eine mehrjährige Phase mit einer stagnierenden Wirtschaft, hoher Arbeitslosigkeit und steigenden Inflationsraten bevorsteht. Allerdings bildet sich die aktuell hohe Inflation vor allem wegen des stark gestiegenen Öl- und Gas-Preises voraussichtlich nicht so schnell zurück, wie von vielen noch vor einigen Monaten erwartet. Auch kühlt sich das Wachstum ab und die Weltkonjunktur zeigt sich alles andere als stabil. Ich will nicht verschweigen, dass das Risiko besteht, dass sich die Lage der Weltwirtschaft wieder verschlechtert, z.B. wenn die politischen Unsicherheiten weiter zunehmen. Aber auch so kann die Korrektur eine Eigendynamik entfalten und die Aktien-Märkte weiter nach unten führen. Es kann diesmal länger dauern als bei den letzten Korrekturen, bis sich die Käufer an den Markt zurücktrauen. Dazu wird es aber früher oder später kommen, denn die Weltkonjunktur zeigt trotz des Dämpfers nach oben.

Meine Empfehlung NEU: Folge mir bei Instagram! Möchtest Du ab sofort von mir kurze Einschätzungen zu DAX, Aktien, ETFs

und vielen spannenden und aktuellen Themen rund um Börse & Trading –

direkt live und 100% kostenlos?

►► Dann folge mir ab sofort auf Instagram...

Dort melde ich mich fast täglich live in den „Instagram-Stories“.

Du bekommst hier exklusiven Content, den ich so nicht auf

YouTube oder hier im Report veröffentliche.

Mein Tipp:

Schaue Dir gleich meine aktuelle Story an – ich freue mich auf Dich!

►► Folge mir jetzt auf Instagram (natürlich kostenfrei)

|