Steckt die US-Wirtschaft bereits in einer Rezession?

Steckt die US-Wirtschaft bereits in einer Rezession?

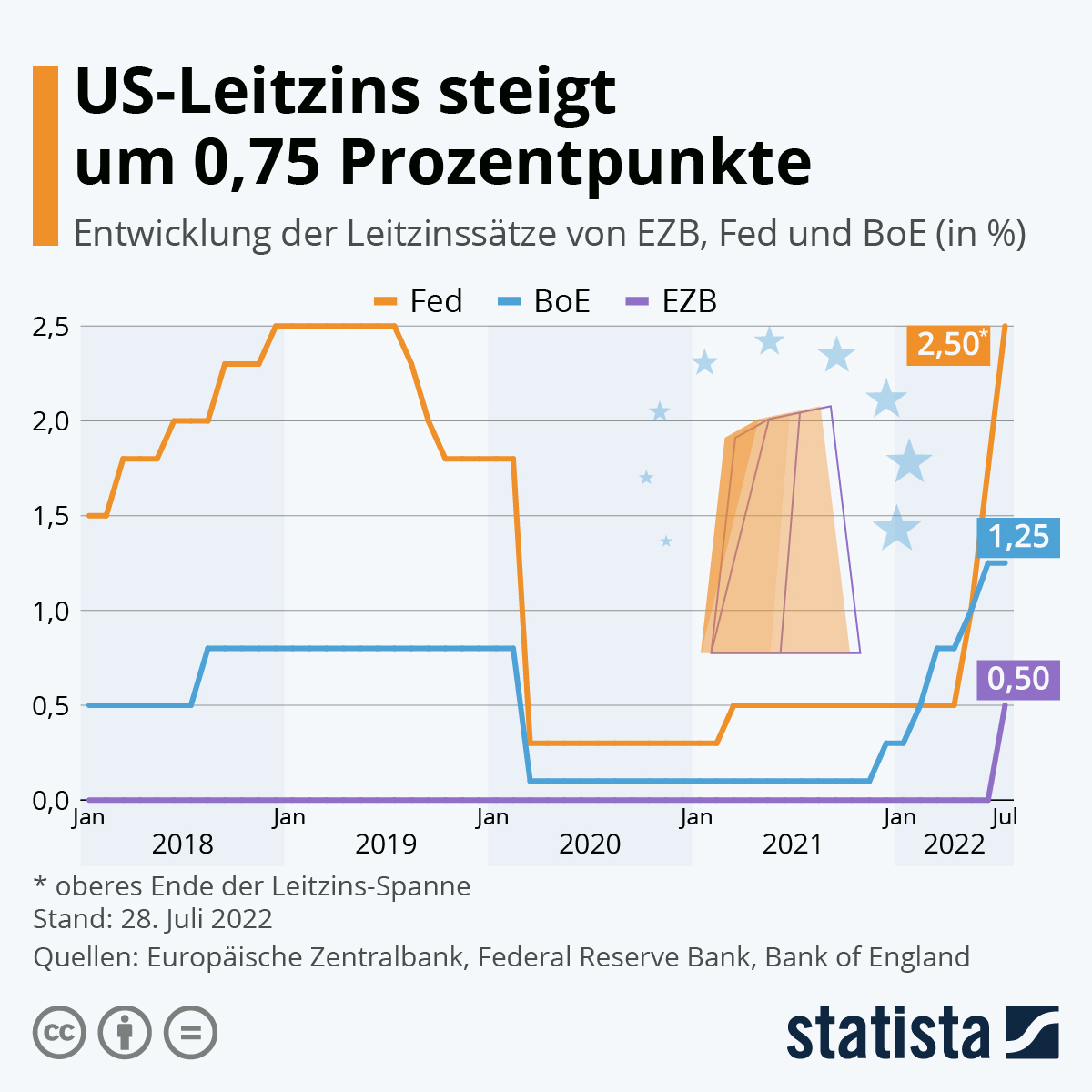

von Sven WeisenhausDie US-Notenbank (Fed) hat die mehrheitlichen Markterwartungen erfüllt und beschlossen, den Leitzins erneut um 0,75 Prozentpunkte zu erhöhen. Erst im Juni hatte die Fed den Leitzins ebenfalls um 0,75 Prozentpunkte angehoben. Das war der größte Zinsschritt seit 1994, also seit fast 30 Jahren. Für gewöhnlich wird der Leitzins in Schritten von 0,25 Prozentpunkten angehoben. Insgesamt ist es nun die vierte Erhöhung des Leitzinses in diesem Jahr und seit dem Beginn der Coronavirus-Pandemie. Er liegt damit künftig in einer Spanne von 2,25 % bis 2,50 %. So hoch stand er zuletzt vor 3 Jahren, wie die folgende Statista-Grafik zeigt.

Der effektive Leitzins wird sich nun nur knapp unterhalb des neutralen Niveaus von ca. 2,50 % einpendeln, wobei nicht eindeutig bezifferbar ist, wo exakt das neutrale Niveau liegt. Nimmt man aber auch noch die Wirkung der Bilanzreduzierung hinzu, kann durchaus schon von einer insgesamt neutralen Wirkung der Geldpolitik gesprochen werden. Der goldene Mittelweg Mit dem aktuellen Beschluss, der einstimmig fiel, hat die Fed aus meiner Sicht den goldenen Mittelweg gewählt. Ein größerer Zinsschritt um einen vollen Prozentpunkt hätte womöglich etwas panisch gewirkt und damit vielleicht auch für erhöhte Zins- und Inflationsängste an den Börsen gesorgt. Und ein kleinerer Schritt hätte Sorgen über die Verfassung der US-Wirtschaft schüren können. Fed-Chef sieht US-Wirtschaft noch nicht in der Rezession Auf der Pressekonferenz musste sich Fed-Chef Jerome Powell gestern auch schon Fragen der Reporter entgegenstellen, wonach die US-Wirtschaft womöglich bereits in einer Rezession stecken könnte. Er verwies dabei auf den sehr starken Arbeitsmarkt, der gegen einen breiten Abschwung spricht. Powell räumte zwar ein, dass es nicht leicht werde, die angestrebte weiche Landung zu erreichen, „doch ich glaube nicht, dass sich die Wirtschaft in einer Rezession befindet“, fügte er hinzu. Mit Blick auf den starken Arbeitsmarkt könne derzeit nicht von einer Konjunkturschwäche auf breiter Basis die Rede sein. Und so zeigte er sich weiterhin bereit, den Leitzins auch mit erneut großen Schritten weiter zu erhöhen. Diese Bereitschaft konnte man auch am Statement zum Zinsentscheid ablesen, das im Wortlaut nahezu unverändert zum vorangegangenen war, womit auch die Forward Guidance unverändert blieb. Demnach liegt der Fokus der Notenbank derzeit klar auf der Bekämpfung der hohen Inflation. Und dieser erfordert laut dem Statement „fortlaufende Erhöhungen“ der Leitzinsspanne. Der aktuelle Plan der Fed Nach meiner Einschätzung gelang es Powell recht gut, die US-Wirtschaft trotz einer deutlichen Wachstumsverlangsamung, die er auch einräumte, starkzureden. Die Anleger zeigten sich dadurch beruhigt und sie neigten am Aktienmarkt sogar zu neuem Risiko. Allerdings ermöglicht das Statement auch kleinere Zinsschritte. Und diese dürften bald schon angebracht sein. Denn wenn die Notenbank im September einen dritten großen Schritt folgen lässt, würde sie damit bereits zu einem Zinsniveau vorstoßen, das die Konjunktur leicht bremst. Laut Powell ist ein Zinsniveau von 3 % bis 3,5 % zum Jahresende ein anzustrebendes „moderat restriktives Niveau“ der Geldpolitik. Und dann werde es wahrscheinlich angebracht sein, eine langsamere Gangart einzuschlagen, so der Fed-Chef. Die FOMC-Dotplots vom Juni zeigen einen Median der Fed Funds Rate von 3,375 % Ende 2022. Für Ende 2023 wird ein Niveau von 3,875 % angezeigt, gefolgt von zwei Zinssenkungen im Jahr 2024 auf 3,375 %. Die Punkte implizieren somit aus aktueller Sicht noch eine Leitzinserhöhung um 50 Basispunkte im September, die dann bei den Sitzungen im November und Dezember auf 25 Basispunkte sinken wird. Abhängig ist dies aber jeweils von eingehenden Daten, wie es im aktuellen Statement heißt. Dabei zeigen die neuen Projektionen aus der Juni-Sitzung eine deutliche Reduzierung des erwarteten BIP-Wachstums. Dahinter steckt durchaus eine Absicht der Fed: die Nachfrage zu drosseln, damit das Angebot aufholen kann. Gelingt dies und kommen Angebot und Nachfrage wieder zusammen, führt das zu stabilen Preisen und somit einer geringeren Inflation.

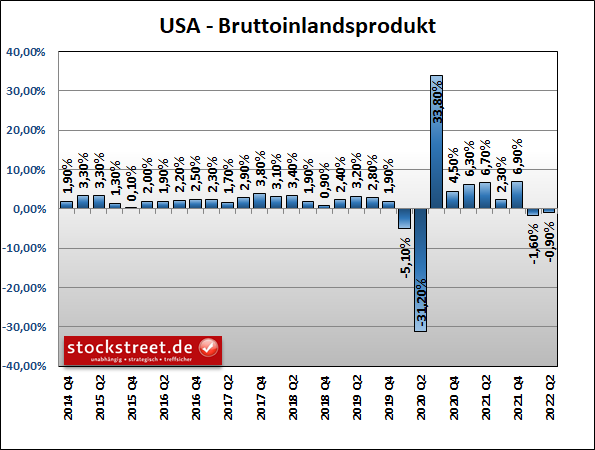

Für die Arbeitslosenquote erwartet die Fed in den beiden kommenden Jahren einen leichten Anstieg. Die Notenbank nimmt es also in Kauf, zusammen mit der Inflation auch den Arbeitsmarkt zu bremsen. Und sie riskiert, dass die größte Volkswirtschaft der Welt in eine Rezession abrutscht. US-Wirtschaft auch im zweiten Quartal geschrumpft Einer aktuellen Umfrage des Instituts Morning Consult im Auftrag des Magazins Politico zufolge sind knapp zwei Drittel der registrierten Wählerinnen und Wähler in den USA sogar schon der Auffassung, dass sich das Land bereits in einer Rezession befindet. Ökonomen haben dagegen für das zweite Quartal 2022 im Durchschnitt erwartet, dass das Bruttoinlandsprodukt um 0,4 % gewachsen ist. Und wie heutige Daten zeigen, lagen die Notenbank und die Experten daneben, während die Mehrheit der Menschen im Land das bessere Gefühl hatte. Denn die US-Wirtschaft ist nach einem Rückgang im ersten Quartal auch im zweiten geschrumpft. Und sie befindet sich somit in einer sogenannten technischen Rezession. Konkret fiel das Bruttoinlandsprodukt (BIP) der USA gemäß einer ersten Schätzung des Handelsministeriums im zweiten Quartal um (auf das Jahr hochgerechnet) 0,9 % niedriger aus als im Vorquartal.

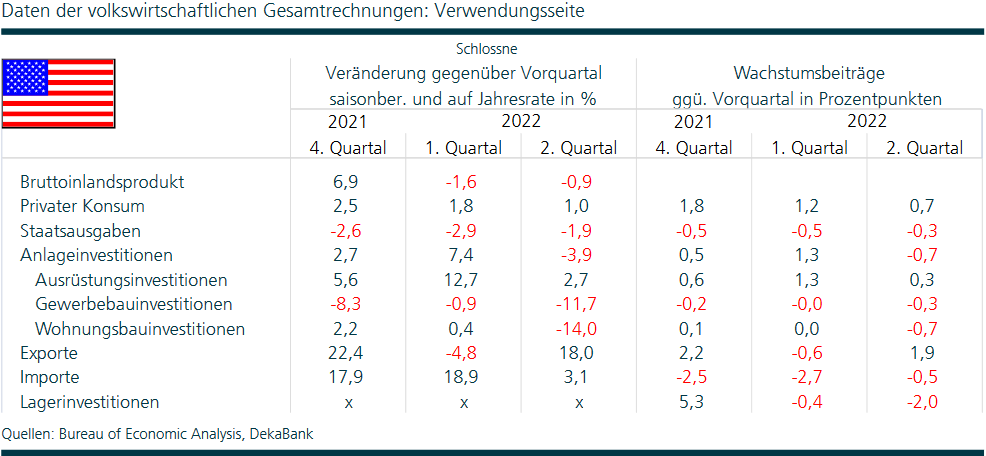

Nun kann man sich über den Begriff der Rezession streiten. Reicht ein BIP-Minus in zwei aufeinanderfolgenden Quartalen aus? Oder fehlt es für eine „echte“ Rezession an einem deutlich tieferen und breiteren Rückgang der Wirtschaftsaktivität mit entsprechenden Auswirkungen am Arbeitsmarkt, wie ihn Fed-Chef Jerome Powell aktuell noch nicht sieht? Eine Grafik der Deka-Bank mit Detail-Daten zum US-BIP zeigt jedenfalls ein eher gemischtes Bild.

In den USA werden Rezessionen von einem Komitee des National Bureau of Economic Research (NBER) auf Monatsbasis festgelegt. Warten wir ab, zu welchem Ergebnis man dort kommen wird. Jedenfalls haben wir mit Hinweis auf die Zinsstrukturkurve bereits vor einigen Monaten und damit früh- und rechtzeitig auf die Gefahr einer Rezession in den USA hingewiesen (siehe zum Beispiel „Inverse Zinsstruktur - Ist dieses Mal alles anders?“). Und die Arbeit der Notenbank wird nun nicht gerade leichter. Den oben geschilderten Zinspfad dürften die heutigen BIP-Daten aber nicht beeinflussen. Hier kommt es nun vielmehr auf die jeweils bis zur nächsten Zinssitzung noch hereinkommenden Konjunkturdaten an. Bislang keine großen Auswirkungen auf die Börsen Gestern hatte ich geschrieben, dass Investoren ihre Portfolios gegebenenfalls erst dann neu ausrichten, wenn durch ein so wichtiges Ereignis, wie die Zinsentscheidung der FED, eine Notwendigkeit gegeben ist. Da die Markterwartungen, wie eingangs bereits geschrieben, von der Notenbank getroffen wurden, hat es keine großen Marktveränderungen gegeben. Vor allem beim EUR/USD haben sich die für den Dollar positive Zinserhöhung und die negativen BIP-Daten quasi ausgeglichen. Die Aktienmärkte haben gestern zwar insbesondere in den USA überraschend positiv reagiert, können aber heute nicht weiter zulegen. Kurzfristig hat es dadurch zwar einige bullishe Signale gegeben, doch fehlt es hier noch an Bestätigung. Und der DAX tendiert schon seit Mittwoch vergangener Woche lediglich in relativ engen Bahnen seitwärts. Warten wir also ab, wie es in den kommenden Tagen weitergeht.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

PS: Wenn Sie Interesse an den kurzfristigen Signalen der US-Indizes haben, dann rate ich Ihnen zu einer Lektüre des Target-Trend-Spezial. In der heutigen Ausgabe findet sich eine Nasdaq 100-Analyse, vorgestern war der S&P 500 dran. Melden Sie sich JETZT HIER an!

|