Steht eine Rezession bevor?

Trader-Sentiment für 26. KW 2018 (25.06. - 29.06.)

Steht eine Rezession bevor?

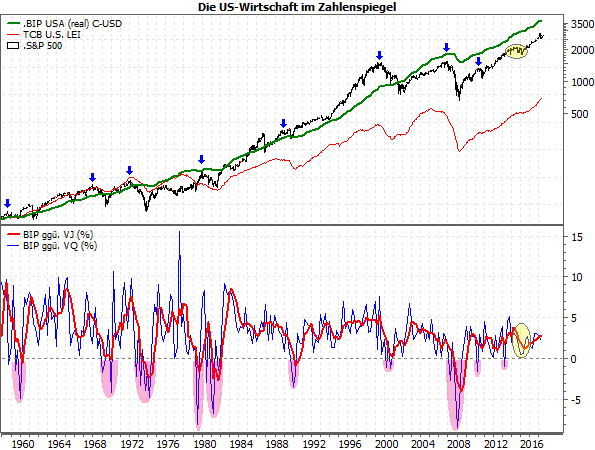

von Torsten EwertSehr verehrte Leserinnen und Leser, eine oft zitierte Börsenregel lautet: Die Börse läuft der Wirtschaft voraus. Aber stimmt das wirklich? Wenn ja, wie kann man das messen? Und was bedeutet das für die aktuelle Marktlage – gerade jetzt, wo sich die Meldungen über eine eintrübende Konjunktur häufen (siehe z.B. Börse-Intern vom 12.06.2018)? Wer für „die Börse“ und „die Wirtschaft“ steht Was „die Börse“ ist, dürfte klar sein: die Kursverläufe der großen Indizes. Nicht ganz so klar ist, was man unter „die Wirtschaft“ versteht. Sicher, das maßgebliche Kriterium für Volkswirtschaften, ist das Bruttoinlandsprodukt (BIP). Aber in welcher Form? Landläufig wird es „Wirtschaftswachstum“ genannt. Gemeint ist aber: das Wachstum des BIPs. Nur in welcher Form? Lange Zeit wurde in Deutschland das Wachstum gegenüber dem Vorjahresquartal angegeben (also z.B. Q2 2018 zu Q2 2017). Inzwischen ist hierzulande, wie in der EU insgesamt, aber die Angabe im Vergleich zum Vorquartal üblicher (also Q2 2018 zu Q1 2018). Die USA verwenden dagegen schon immer den Vergleich zum Vorquartal, geben diesen aber als Jahresrate an. Dabei wird der Quartalswert aufs Jahr hochgerechnet (Faustformel: Quartalswert mal 4). Können Sie noch folgen? Wenn nicht – macht nichts! Hier mal ein Chart, der diesen Wirrwarr auflöst. (Ok, es ist zumindest ein Versuch):

(Quellen: MarketMaker, US. Bureau of Economic Analysis, eigene Berechnungen) So wird „die Wirtschaft“ in der Praxis vermessen Wie fast immer nehme ich die USA als Beispiel, weil dort die längsten und umfangreichsten Datenreihen verfügbar sind. Die schwarze Kurve im oberen Chartteil ist „die Börse“ in Form des bekannten S&P 500. Die dicke grüne Linie ist das reale (also inflationsbereinigte) US-BIP, angegeben in entsprechend „angepassten“ Dollareinheiten (sogenannte „chained“ US-Dollar). Sie repräsentiert „die Wirtschaft“. (Zur roten Kurve komme ich später.) Diese grüne Kurve steigt überwiegend und zeigt damit an, dass die US-Wirtschaft in den vergangenen Jahrzehnten gewachsen ist. Wie viel genau zeigen die beiden Kurven im unteren Chartteil. Die rote Kurve gibt die prozentualen Veränderungen zum Vorjahresquartal an, die blaue die Veränderungen zum Vorquartal (angegeben als Jahresraten). Sie sehen sofort, dass die blaue Kurve viel volatiler ist als die rote und letztlich um diese schwankt. Warum neigen die Ökonomen dennoch mehr und mehr dazu, die Werte der blauen Kurve zu verwenden? Der Grund sind genau diese starken Schwankungen. Solange diese oberhalb der (gestrichelten) Nulllinie liegen, mag ihr „Gezappel“ vielleicht etwas irritierend wirken und erschwert die Beurteilung des grundlegenden Trends. Aber der Vorteil ist, dass die blaue Kurve sofort einen Rückgang der Wirtschaftsleistung anzeigt. Das ist der Fall, wenn die grüne Kurve nach unten abknickt. Dann ist der aktuelle BIP-Wert geringer als der vorangegangene, die (prozentuale) Veränderung zum Vorquartal wird also negativ und damit fällt die blaue Kurve unter die Nulllinie! Wissen, was man wissen will Diese Phasen eines BIP-Rückgangs (siehe violette Bögen) können zu den gefürchteten Rezessionen führen. Und deren möglichst frühzeitige Erkennung ist von großer Bedeutung für Ökonomen, Notenbanker und Politiker. Es kommt beim Messen also immer darauf an, den Wert zu ermitteln, der die besten Informationen darüber liefert, was man wissen will. Und nachdem wir nun wissen, worauf es ankommt (Rückgang der grünen Kurve bzw. Rückfall der blauen Kurve unter die Nulllinie) können wir auch die eingangs erwähnte Regel überprüfen – durch Vergleich der Zeitpunkte dieser Rückfälle mit den Aktienkursen. Und tatsächlich: Der S&P 500 bildet in der Regel deutlich vor einem Rückgang der grünen Kurve (bzw. dem Abtauchen der blauen Kurve unter die Nulllinie) ein markantes Hoch aus (siehe blaue Pfeile). Mitunter geschieht das auch dann, wenn es zu einem stärkeren „Dip“ beim Wachstum kommt, wie es 2015/16 der Fall war (siehe gelbe Ellipsen). Warum die BIP-Daten wenig hilfreich sind So bestechend diese Erkenntnis auf den ersten Blick wirkt, so wenig hilfreich ist sie für uns als Anleger. Denn wir wollen ja nicht wissen, wann die Wirtschaft zu schwächeln beginnt, sondern wir wollen möglichst frühzeitig eine Aktienmarktschwäche erkennen. Aber auch Ökonomen können damit wenig anfangen: Der Grund: Die Daten zum BIP werden nur quartalsweise und nur mit (zum Teil erheblicher) Verzögerung veröffentlicht. Zwar gibt es in den meisten Ländern bereits einen Monat nach jedem Quartalsende die erste sogenannte Schnellschätzung des BIPs, aber danach erfolgen wiederum jeweils im Monatsabstand bis zu zwei weitere Veröffentlichungen. Dabei werden die ersten Daten meist korrigiert, und das mitunter ziemlich kräftig. Schlimmstenfalls ist also fast ein weiteres Quartal verstrichen, bis halbwegs Klarheit über die Wirtschaftslage herrscht. Aber nur über die damalige Lage – inzwischen kann schon wieder alles ganz anders sein. Je früher, desto besser Logisch, dass die Ökonomen daher schon lange daran arbeiten, Frühindikatoren zu entwickeln, die diesen gravierenden Nachteil beheben. Solche Frühindikatoren werden immerhin mindestens im Monatsabstand veröffentlicht; es gibt aber auch wöchentliche. Allerdings hinken sie der tatsächlichen Entwicklung meist auch einen Monat hinterher, denn manche Daten, die für die Frühindikatoren verwendet werden, liegen einfach nicht eher vor. Aber das ist schon mal ein großer Fortschritt gegenüber den BIP-Daten! Ein solcher Frühinkator ist die dünne rote Kurve im oberen Chartteil des ersten Charts. Es ist der sogenannte Leading Economic Indicator (Vorlaufender Wirtschaftsindikator) für die US-Wirtschaft, der von The Conference Board (TCB) veröffentlicht wird. Ursprünglich wurde dieser Indikator vom US-Handelsministerium entwickelt und herausgegeben. Er reicht bis Anfang 1959 zurück und bietet daher eine hinreichend gute historische Vergleichsmöglichkeit, auch für die typischerweise recht langen Konjunkturzyklen. Wie schon auf den ersten Blick zu erkennen ist, hat der LEI zwar einen ähnlichen Verlauf wie die grüne BIP-Kurve, läuft ihr aber zum Teil deutlich voraus. Darüber hinaus sind seine Ausschläge größer, ohne dass er dabei stärker schwankt – die rote Kurve verläuft sehr schön gleichmäßig und „glatt“. Das leistet der älteste Frühindikator! Der LEI fasst zehn Einzeldaten zusammen, die eine frühzeitige Aussage zur wirtschaftlichen Verfassung erlauben, z.B. Auftragseingänge und Baugenehmigungen (Aufträge und Baugenehmigungen von heute sind die Produktion und Beschäftigung von morgen), Erstanträge auf Arbeitslosenunterstützung und Arbeitszeiten, aber auch die Zinsentwicklung. Selbst die Kursentwicklung am Aktienmarkt geht in den Index ein! Das ist einerseits erstaunlich, denn damit gestehen die Ökonomen etwas verschämt ein, dass der Aktienmarkt frühzeitig die Wirtschaftslage widerspiegelt. Andererseits macht das den LEI als Indikator für den Aktienmarkt etwas suspekt. Schließlich läuft das letztlich irgendwie darauf hinaus, dass man die Kursbewegungen mit den Kursbewegungen zu erklären versucht. Das macht zwar die Charttechnik auch, aber dann kann man gleich mit ihr arbeiten. Aber da eben auch neun andere, „harte“ Daten in diesen Indikator einfließen, erhält man dennoch ausreichend Zusatzinformationen, die zudem sehr bedeutsam sind. Schauen wir uns also an, was ein Vergleich des TCB LEI mit dem S&P 500 ergibt (siehe folgender Chart):

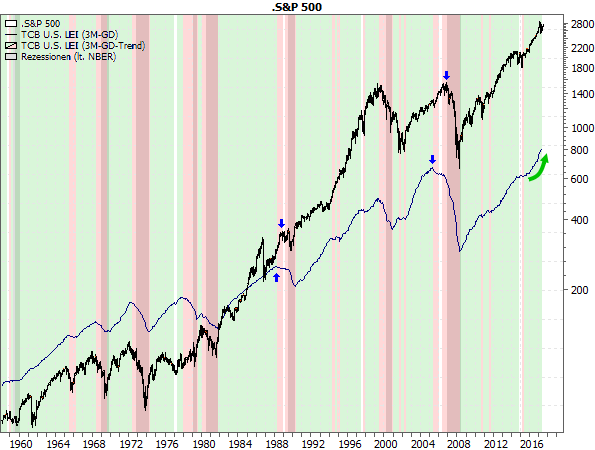

(Quellen: MarketMaker, The Conference Board, US. National Bureau of Economic Research, eigene Berechnungen) Der ultimative langfristige Indikator für den Aktienmarkt? Die schwarze Kurve ist wieder der S&P 500, der TCB LEI ist die dunkelblaue Kurve – hier über drei Monate geglättet. Dadurch lassen sich die Phasen, in denen der Indikator steigt oder fällt, besser erkennen. Diese Phasen sind im Hintergrund durch die grünen (steigend) und roten (fallend) Zeiträume dargestellt. (Mitunter stagniert der geglättete Indikator auch; das sind die ungefärbten dünnen Streifen.) Die dunkler schattierten Zeiträume sind die Rezessionen in den USA. Im Gegensatz zur Original-BIP-Kurve fallen die Hochs von LEI und S&P 500 bis auf wenige Monate zusammen. Mitunter bildet der LEI sein zyklisches Hoch sogar deutlich vor dem S&P 500 (siehe blaue Pfeile). Zumindest für Langfristinvestoren kann also der LEI unter Umständen eine Hilfe für das „Timing“ sein – was ich z.B. für das Aktien-Barometer in meiner Stockstreet Investment Strategie nutze. Aber bevor Sie nun losstürzen, um ein Trading-System mit diesem vermeintlich genialen Indikator zu bauen, eine Warnung von mir. Oder vielmehr ein Eingeständnis: Die dargestellten Auf- und Abwärtsphasen sind geschönt. Der Indikator produziert – wie eigentlich jeder „gute“ Indikator – immer noch viele Fehlsignale. Und an den unteren Wendepunkten von Wirtschaft und Börse reagiert er außerdem fast immer zu träge. Welche wichtige Information uns der LEI liefert Als zusätzliche Informationsquelle, was wir in den kommenden Monaten von Wirtschaft und Aktienmarkt zu erwarten haben, ist er jedoch sehr gut geeignet. Und damit komme ich zu der heutigen Botschaft, die ich für Sie habe: Schauen Sie sich den zweiten Chart nochmals genau an. Sie werden erkennen, dass bisher jede Rezession (siehe dunkler schattierte „Streifen“) oder stärkere wirtschaftliche Schwäche (z.B. 2015/16; siehe oben) mit einem deutlichen Rückgang des LEI einherging oder wenigstens mit einer Seitwärtsbewegung (z.B. auch 1960). Derzeit steigt aber der LEI noch dynamisch und legte dabei bis vor kurzem auch noch an Momentum zu (siehe grüner Pfeil)! Auch wenn nun allmählich das Tempo nachlässt, dürften noch einige Monate vergehen, bis der LEI auch nur in eine Seitwärtsbewegung einschwenkt. Daher ist die Rezessionsgefahr in den USA derzeit ziemlich gering – zumal der LEI in der Regel noch mehrere Monate fällt, bevor es tatsächlich zur Rezession kommt. Lassen Sie sich nicht von Untergangsszenarien verunsichern! Hiobsbotschaften, die USA würden aufgrund der rigiden Handelspolitik der US-Regierung demnächst in eine Rezession schlittern, entbehren also jeder Grundlage. Natürlich gilt die Einschränkung: vorerst! Denn weitere Handelsverschärfungen könnten auch die USA selbst treffen. US-Unternehmen, die z.B. Stahl oder Aluminium aus dem Ausland beziehen, haben inzwischen höhere Kosten. Inländische Alternativprodukte sind deshalb entweder knapp und damit teuer oder nicht verfügbar (z.B. bei Speziallegierungen). Wenn diese Unternehmen ihre Produkte zudem exportieren, könnten sie zusätzlich unter den Gegenzöllen der anderen Länder leiden, denn dadurch verteuern sich diese Produkte für ausländische Kunden. Aber mitunter haben die betroffenen Unternehmen auch ausländische Produktionsstätten, auf die sie ausweichen können. Das wiederum gefährdet zwar potenziell etliche Arbeitsplätze in den USA (ist also genau das Gegenteil von dem, was die US-Regierung erreichen will) und schwächt so ebenfalls die Wirtschaft (z.B. durch nachlassenden Konsum). Aber vorläufig sind solche Effekte noch nicht sichtbar. Im Gegenteil: Die Zölle bescheren manchen Firmen erst einmal eine regelrechte Sonderkonjunktur. Denn solange die Zölle nicht tatsächlich in Kraft sind, können die Kunden unter Umständen zu vorgezogenen Käufen animiert werden – und zwar mit dem alten Verkäufer-Trick „Bald wird es teurer!“. Nur dass es diesmal kein Trick ist. Das Fazit für Langfristinvestoren In Europa hingegen könnte der Doppelschlag von Abgasskandal und Autozöllen zu einem schweren Rückschlag für die Fahrzeugbranche werden. Nicht umsonst gehört der Autosektor hierzulande an der Börse inzwischen zu den Schlusslichtern im Wochen-, Monats- und Jahresvergleich. Aufgrund der „Verästelungen“ der Autoindustrie vor allem in Deutschland sind dann spürbare Bremseffekte zu erwarten. Eine Rezession dürfte dennoch auch hierzulande vorerst (noch) kein Thema sein. Dennoch: Angesichts von überbewerteten Aktienmärkten in den USA, die zum Teil schon wieder heiß gelaufen sind (siehe Börse-Intern vom 21.06.2018), und den schon spürbaren Gefahren für die Konjunktur in Europa drängen sich für Langfristinvestoren umfangreiche Neuinvestments an den Aktienmärkten derzeit also nicht auf. Warten Sie besser die weitere Entwicklung ab, sichern Sie gegebenenfalls Gewinne und nutzen Sie später günstigere Kurse für einen Neueinstieg. Mit besten Grüßen Ihr Torsten Ewert

Trader-Sentiment für 26. KW 2018 (25.06. - 29.06.)

von Sven WeisenhausDer DAX hat in der vergangenen Woche einen lupenrein bearishen Chartverlauf aufs Börsenparkett gelegt (siehe helles Rechteck im folgenden Chart). Von Beginn an ging es mit dem deutschen Leitindex abwärts. Und mit einem Schlusskurs von 12.579,72 Punkten mussten die Bullen einen Rückschlag von 430,83 Zählern hinnehmen bzw. konnten sich die Bären über einen Verlust von 3,31 % freuen.

Da die Bären in der Umfrage zuvor einen Anteil von 54,99 % hatten, war der Wochenverlauf für einen Großteil der Anleger erfreulich. Wer sich dagegen auf das Sentiment als Kontraindikator verlassen hat, dürfte dieses Mal eine enttäuschende Woche erlebt haben. Die Kursverluste im DAX haben wohl auch dazu geführt, dass in der aktuellen Umfrage erneut ein Großteil der Anleger für den weiteren Kursverlauf skeptisch ist. Mit 52,87 % sind die Bären nun schon zum fünften Mal in Folge in der Überzahl.

Der DAX hat damit aber gute Chancen, zumindest einen Teil seiner Verluste in den kommenden Tagen wett zu machen.

Ihr

Sven Weisenhaus

- Stockstreet-Team -

www.trader-sentiment.de

|