Steigende Inflation treibt Anleiherenditen

Steigende Inflation treibt Anleiherenditen

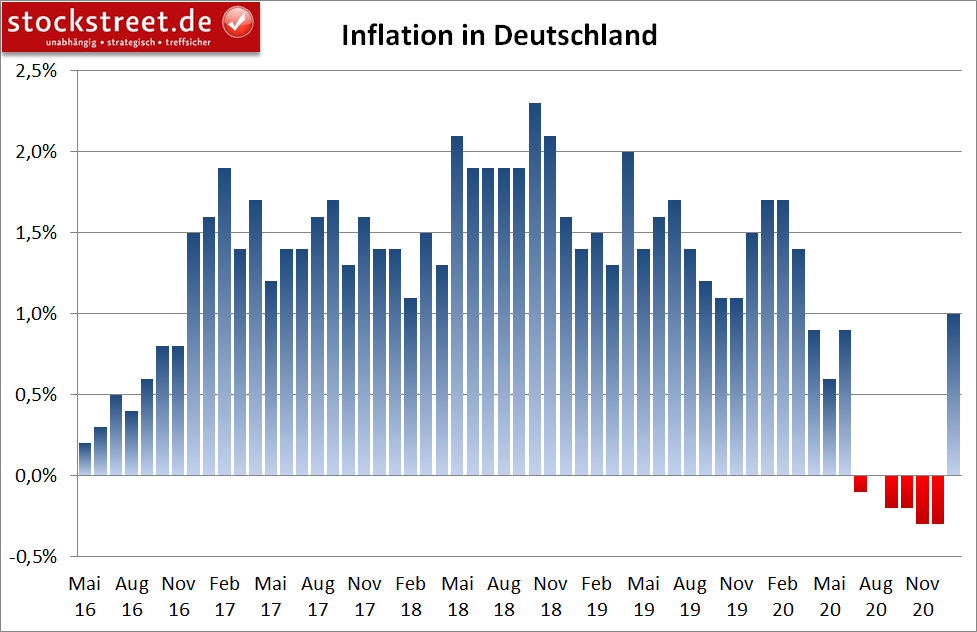

von Sven WeisenhausGestern hatte ich geschrieben, dass die Wirtschaft neben den anhaltenden und zum Teil sogar noch einmal verschärften Corona-Maßnahmen auch durch den Mehrwertsteuer-Effekt im 1. Quartal 2021 belastet ist. Das Auslaufen der Mehrwertsteuersenkung zum Jahresende 2020 hat aber noch einen anderen Effekt, und zwar einen preistreibenden. Inflation zieht erwartungsgemäß kräftig an In Deutschland sind die Verbraucherpreise dadurch im Januar gegenüber dem Vormonat um durchschnittlich +0,8 % gestiegen. Im Vergleich zum Vorjahresmonat legten die Preise um +1,0 % zu, wie das Statistische Bundesamt nach bisher vorliegenden Daten mitteilte. In den vier vorangegangenen Monaten lag die jährliche Inflationsrate jeweils im negativen Bereich, im November und Dezember bei -0,3 %.

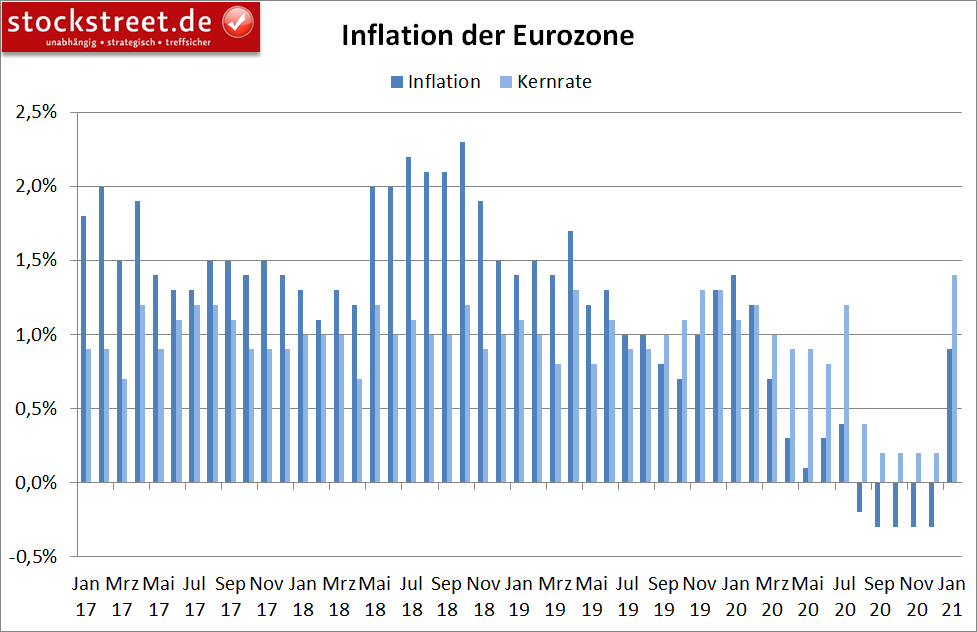

Auch in der Eurozone legte die Inflation kräftig zu. Die jährliche Rate wird von Eurostat auf 0,9 % geschätzt. Hier waren die Raten in den vorangegangenen Monaten ebenfalls negativ, seit September mit -0,3 %. Und die Kernrate legte sogar auf 1,4 % zu.

Die Märkte hatten natürlich aufgrund der Mehrwertsteuer mit einem Anstieg der Inflation gerechnet. Und sie gehen auch davon aus, dass es sich dabei nicht um eine Eintagsfliege handelt, sondern die Raten im Verlauf des Jahres weiter zulegen. Dazu tragen auch die gestiegenen Energiepreise bei, insbesondere bei Öl und Benzin, die auch durch die neue CO2-Bepreisung zum Jahresbeginn teurer geworden sind. Inflationserwartungen erreichen neues Hoch Dementsprechend sind auch die langfristigen Inflationserwartungen in der Euro-Zone zuletzt angestiegen. Der sogenannte Five-Year-Five-Year-Forward kletterte am Dienstag auf 1,3579 %. Das ist der höchste Stand seit Mai 2019. Der Wert zeigt an, mit welcher Inflationsrate Investoren zwischen 2026 und 2031 durchschnittlich rechnen. Nun ist eine Inflationsrate von aktuell 0,9 % oder zukünftig 1,36 % nicht gerade viel. Schließlich verfolgt die Europäische Zentralbank ein Ziel von 2 %. Doch die Entwicklung in diese Richtung hat bereits wieder Folgen für den Kapitalmarkt. Denn die Renditen am Anleihemarkt haben erneut angezogen, weil die Anleihekurse wieder nachgeben. Steigende Inflationserwartungen treiben die Anleiherenditen Zuvor hatte der Bund-Future seine Trendwende, über die ich in der Börse-Intern vom 12. Januar berichtete (siehe roter Bogen im folgenden Chart), noch etwas ausgedehnt. Doch im Hoch sind die Kurse dabei erneut an der neuen Abwärtstrendlinie abgeprallt (roter Pfeil). Es wurde also ein weiteres tieferes Hoch markiert.

Und heute rutschten die Kurse unter das Tief vom 12. Januar (rote Ellipse) und sogar knapp unter das Tief vom 11. November (grüne horizontale Linie). Damit setzt sich die Trendwende fort.

Allerdings besteht aktuell auch noch die Möglichkeit, dass wir lediglich eine moderate Konsolidierung sehen. Denn erweitert man die Abwärtstrendlinie zu einem Trendkanal, dann hat der Bund-Future gerade die untere Trendkanallinie angesteuert.

Für eine klare Trendwende müssen die Kurse also noch weiter nachgeben und die Abwärtsbewegung beschleunigen. Sollte es nicht dazu kommen, dann wäre auch eine Seitwärtstendenz oder eine anhaltend moderate Abwärtsbewegung möglich. Das Tempo des Renditeanstiegs ist entscheidend für die Aktienmärkte Und davon wird es abhängen, wie sich die Aktienmärkte weiter entwickeln. Ein schnellerer Renditeanstieg könnte die Aktienmärkte unter Druck bringen, weil Anleihen damit zunehmend konkurrenzfähig gegenüber Aktien werden, zumindest für große Investoren, die es auf regelmäßige Zinserträge absehen (siehe auch „In weniger als 3 Monaten droht eine Trendwende am Aktienmarkt“). Setzt sich die Konsolidierung im Bund-Future aber im moderaten Tempo fort oder kommt es zu einer Seitwärtstendenz der Kurse und Anleiherenditen, dann kann sich die Aufwärtsbewegung der Aktienmärkte noch eine Weile ungestört fortsetzen. Was die möglichen Short-Positionen im Bund-Future angeht, so zahlen sich diese zunehmend aus. Nun sollte man allerdings beachten, wie sich die Kurse auf dem aktuellen Niveau verhalten und für welches Szenario sich der Bund-Future entscheidet: Trendwende, moderate Abwärtsbewegung oder Seitwärtstendenz. Gegebenenfalls sollte man einen Stop-Loss platzieren oder diesen entsprechend anpassen.

Ich wünsche Ihnen viel Erfolg beim Trading

Ihr

Sven Weisenhaus

www.stockstreet.de

|