TecDAX: Outperfomance ade? Liebe Leser,

der Termin der großen Indexumstellung der Deutschen Börse am 24. September rückt unaufhaltsam näher. Aus diesem Grund möchte ich heute nochmals die Umstände und Folgen der Neuausrichtung von MDAX, TecDAX und SDAX beleuchten. Mein Schwerpunkt liegt dabei auf dem TecDAX, denn der war in den letzten Jahren der Outperformer am deutschen Aktienmarkt.

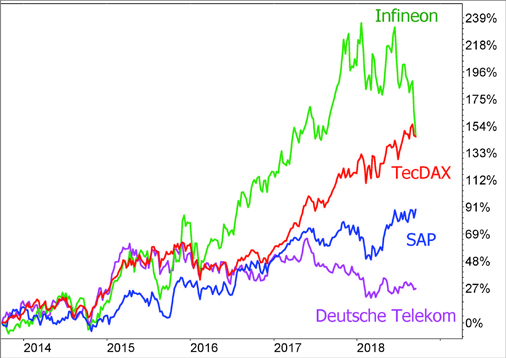

In den letzten Jahren hat der Technologie-Index TecDAX die anderen deutschen Aktien-Indizes in der Performance weit hinter sich gelassen. Im 5-Jahres-Zeitraum seit 2013 ist der TecDAX um satte 175 Prozent gestiegen, während der DAX nur um etwa 45 Prozent zulegte.

MDAX und SDAX lagen mit ihrer Performance dazwischen, bei +80 bzw. +95 Prozent. Deutsche Technologie-Aktien waren also überdurchschnittlich gefragt. Hält das auch in den nächsten Jahren an? Möglich.

Ob die Outperformance des TecDAX aber in diesem Ausmaß anhält, ist fraglich. Alle Aktien aus dem TecDAX sind in Zukunft – je nach ihrer Größe – auch in DAX, MDAX und SDAX gelistet. Das war bisher nicht der Fall. Zudem sind drei „Technologie-Aktien“ aus dem DAX in Zukunft auch im TecDAX vertreten, nämlich SAP, Infineon und die Deutsche Telekom.

Damit diese Schwergewichte den TecDAX nicht dominieren, ist der Anteil einer einzelnen Aktie bei 10 Prozent gedeckelt. Das gilt übrigens auch für die anderen Indizes. Wie der Chart unten zeigt, entwickelten sich SAP und Telekom in den letzten 5 Jahren deutlich schlechter als der TecDAX.

Wären die Aktien da schon im Index enthalten gewesen, dann wäre die Outperformance des TecDAX deutlich geringer ausgefallen. Nur Infineon entwickelte sich deutlich überdurchschnittlich, kam aber zuletzt deutlich zurück.

3 DAX-Aktien sind künftig auch im TecDAX vertreten –

mit dem DAX-Aufsteiger Wirecard sogar 4

Bei MDAX und SDAX sind die Änderungen ebenfalls gravierend: Beide Indizes nehmen viele TecDAX-Aktien auf und werden von 50 auf 60 bzw. 70 Aktien aufgestockt.

Als „Old-Economy-Indizes“ ohne Tech-Unternehmen können MDAX und SDAX dann nicht mehr gelten. Das muss aber nicht schlecht sein, denn die Wachstums-Aktien aus dem TecDAX können belebend wirken.

Der Umbau der Indizes im Detail: Der TecDAX umfasst auch in Zukunft die 30 größten Technologie-Aktien Deutschlands. Was dabei zu den „Technologie-Branchen“ gezählt wird, ist allerdings nicht immer transparent. So würde ich eher Rocket Internet oder Zalando im TecDAX erwarten, aber nicht die Deutsche Telekom. Drei Aktien verlassen den TecDAX, nämlich SLM Solutions, Medigene und mit SMA Solar auch die letzte Solar-Aktie. 13 Aktien sind zukünftig auch im MDAX vertreten: 1&1 Drillisch, Bechtle, Evotec, Freenet, MorphoSys, Nemetschek, Qiagen, Sartorius, Siemens Healthineers, Siltronic, Software AG, Telefonica Deutschland und United Internet. Schwergewichte sind dabei Qiagen, Siemens Healthineers und United Internet. Weitere 13 TecDAX-Aktien kommen in den SDAX. Zudem gibt es bei der Indexüberprüfung noch zahlreiche weitere Änderungen: 5 Aktien steigen aus dem MDAX in den SDAX ab und 4 Aktien müssen den SDAX verlassen. Zudem steigt Wirecard in den DAX auf und ersetzt dort die Commerzbank.

Mein Fazit

Bei der Umstellung der Indizes durch die Deutsche Börse erfolgt eine Neugewichtung der einzelnen Komponenten, so dass die neuen Indizes nahtlos an die alten Indizes anschließen können. Für Anleger in ETFs oder Derivaten auf TecDAX & Co. entstehen dadurch voraussichtlich keine Probleme.

Langfristig ändern die Indizes aber ihren Charakter: Der TecDAX dürfte weniger schwanken und keine so starke Outperformance mehr zeigen. Bei MDAX und SDAX könnten dagegen durch die neuen Mitglieder die Schwankungen zunehmen, allerdings auch die Kurschancen.

Video-Tipp

EINZIGARTIGES Kaufsignal:

Gold + Silber vor MEGA-Anstieg?!

Steht Gold + Silber vor einem MEGA-Anstieg? In diesem Video geht Sebastian Hell auf die CoT-Daten ein. Falls Sie von diesen Daten noch nie gehört haben, dann finden Sie weitere Infos darüber ebenfalls in diesem Video.

Es ist ein einzigartiges Kauf-Signal entstanden, welches es in dieser Form bei Silber noch NIE gab und bei Gold seit 17 Jahren nicht mehr. Ein absolut wichtiges Ereignis für jeden Gold- und Silber-Bug. Viel Spaß! :-)

→ Hier geht’s zum Video...

|