|

Anlage-Notstand –

So machen Sie es richtig!

Seit Jahren herrscht in Deutschland und in vielen anderen Ländern Anlagenotstand. Woran liegt das? Ganz einfach: Es gibt keine sicheren Renditen mehr.

Zumindest nicht mehr seitdem die Notenbanken die Zinsen angesichts der Finanzkrise 2008/2009 rapide heruntergeschraubt haben. Die Zinssätze auf Tagesgeld und auf Sparbücher liegen knapp über der Null-Linie.

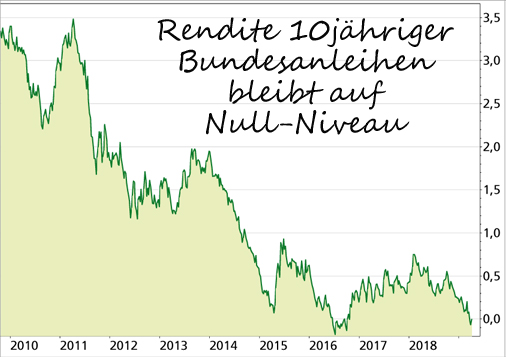

Die Geschäftsbanken in der Eurozone müssen sogar bereits seit 5 Jahren Strafzinsen zahlen, wenn sie Liquidität bei der Notenbank parken. Laut dem deutschen Bankenverband hätten die Banken im Euro-Raum seit deren Einführung bereits mehr als 20 Milliarden Euro für ihre Liquiditätsreserven an die EZB gezahlt. Geld das nicht nur in den Bilanzen fehlt, sondern dass die Banken an anderer Stelle einsparen müssen – z.B. bei den Zinsen auf Sparbüchern. Die Rendite für deutsche Bundesanleihen ist wieder negativ? Ganz deutlich wird das Zins-Dilemma, wenn man sich die Entwicklung der Rendite 10-jähriger deutscher Bundesanleihen ansieht: Lag diese 2009 noch bei etwa 3,5%, so schwankt sie seit 2014 zwischen 0 und 0,5%. Zuletzt fiel sie sogar wegen der Furcht vor einer Rezession sogar zeitweise wieder in den negativen Bereich.

Das heißt: Man muss Geld dafür bezahlen, wenn man dem deutschen Staat Geld leihen will. Das ist manchen Anlegern die Sicherheit von Bundesanleihen wert. Institutionelle Anleger nehmen außerdem lieber den Negativzins bei Bundesanleihen in Kauf, als die Strafzinsen an die EZB zu zahlen, die sonst fällig würden.

Die Europäische Zentralbank hat sich vor kurzem wieder von ihrem Kurs einer vorsichtigen Normalisierung der Zinspolitik verabschiedet. Mit anderen Worten: Die Zinsen in Deutschland werden noch lange sehr niedrig bleiben.

Wie sollen Sie darauf reagieren, wenn Sie nicht dabei zusehen wollen, wie die Inflation Ihr Sparguthaben auffrisst und wenn Sie jetzt Geld anlegen wollen? Gehen wir einmal von einem fiktiven Anlagebetrag von 10.000 Euro aus. Welches Ziel haben Sie und welcher Risikotyp sind Sie!? Zuerst gilt es eine Frage zu beantworten. Sie klingt banal, ist aber von elementarer Bedeutung. Und diese Frage kann weder ich, noch Ihr Bankberater, noch sonst wer beantworten. Nur Sie alleine: Welches Ziel verfolgen Sie mit der Geldanlage und welches Risiko sind Sie bereit einzugehen? Der nicht selten in Hochglanzbroschüren oder auf gut gemachten Internetseiten zu lesende Slogan „Maximale Rendite bei maximaler Sicherheit“ ist einfach purer Unsinn. Es gibt zwar eine sichere Rendite, aber die liegt momentan vielleicht bei 0,5%. Jede Rendite, die darüber hinaus geht, ist mit einem gewissen Risiko verbunden. "Bis zu 12% Rendite p.a. oder mehr" für ein Holzinvestment? Mal ehrlich, wie seriös klingt das? Bei einer 10.000-Euro-Anlage sollten solche geschlossenen Fonds und auch andere alternative Investments aus meiner Sicht keine Rolle spielen. Das Risiko ist einfach zu hoch. Viele Anlageformen werfen keine Rendite ab Sollten Sie meine Eingangsfrage nach dem Risiko dahingehend beantworten, dass Sie sichergehen möchtest, dass Ihr Kapital auf keinen Fall weniger wird, bleiben aktuell nur Festgeld und Tagesgeld. Die Renditen sind hier jedoch wie gesagt sehr gering. Und die Inflation nagt am realen Wert. Alle anderen Anlageformen, die früher sichere Renditen beschert haben, bringen heute nichts mehr. Schauen Sie sich zum Beispiel die eben erwähnten Staatsanleihen an.

Unternehmensanleihen bieten zwar etwas mehr Rendite, aber auch der Anleihemarkt ist überreizt. Selbst kleinere Unternehmen begeben Anleihen mit einem Kupon von 2 bis 3%. Das steht in keinem guten Verhältnis zum Risiko, dass das Unternehmen die Anleihe nicht zurückzahlen kann.

Unter dem Strich bleiben meiner Ansicht nach nur Aktien, um noch Renditen zu erzielen. Und auch hier kommt es darauf an, wie alt Sie sind und was Ihre grundsätzlichen Präferenzen sind. Es gibt diese schöne Formel – 100 minus Lebensalter – die Ihnen bei der Einschätzung helfen kann.

Sind Sie also 30 Jahre alt, wäre demnach ein Aktienanteil am gesamten Anlagekapital von 70 Prozent angemessen. Das ist natürlich nur eine grobe Faustregel, kein Gesetz.

Mein konkreter Fahrplan für eine 10.000-Euro-Anlage Bleiben wir beim Beispiel des 30-jährigen. Zunächst würde ich 10 bis 15 Prozent des Kapitals in physischem Gold anlegen. Weitere 10 bis 15 Prozent würde ich gar nicht anlegen. Damit schaffen Sie sich eine Liquiditätsreserve, die vielleicht noch mal vonnöten sein kann. Weitere 10 Prozent würde ich auf ein Tagesgeldkonto packen. Auch die Liquiditätsreserve können Sie hier zwischenparken, wenn der Anbieter keine Gebühren für Ein- und Auszahlungen verlangt. Bleiben noch rund 70 Prozent übrig. Diese würde ich in Aktien investieren. Natürlich besteht hier ein Risiko, denn Aktien können fallen, auch über mehrere Jahre.

Aber sie haben in der Geschichte diese Verluste immer wieder ausgeglichen, weshalb es sich für mich um eine überlegene Anlage handelt. Nehmen Sie nur den Kurssturz nach der Finanzkrise 2008: Die Börsen sind trotz vieler Unkenrufe längst wieder auf Allzeithochs gestiegen.

Darüber hinaus sind Aktien Sachwerte und bieten als solche einen Schutz vor Inflation, denn meist steigen die Aktienkurse, wenn auch das allgemeine Preisniveau steigt.

Mein Fazit

10 Prozent in Gold, 10 Prozent aufs Tagesgeldkonto, 10 Prozent in die Liquiditätsreserve und die restlichen 70 Prozent in Aktien investieren, das ist mein Plan, wenn Sie 10.000 Euro zum Anlegen haben.

Herzliche Grüße und bis kommende Woche

Ihr

Lars Erichsen Chefredakteur Rendite-Report www.rendite-report.de |