Unternehmen lösen Energie als Haupttreiber der Inflation ab

Unternehmen lösen Energie als Haupttreiber der Inflation ab

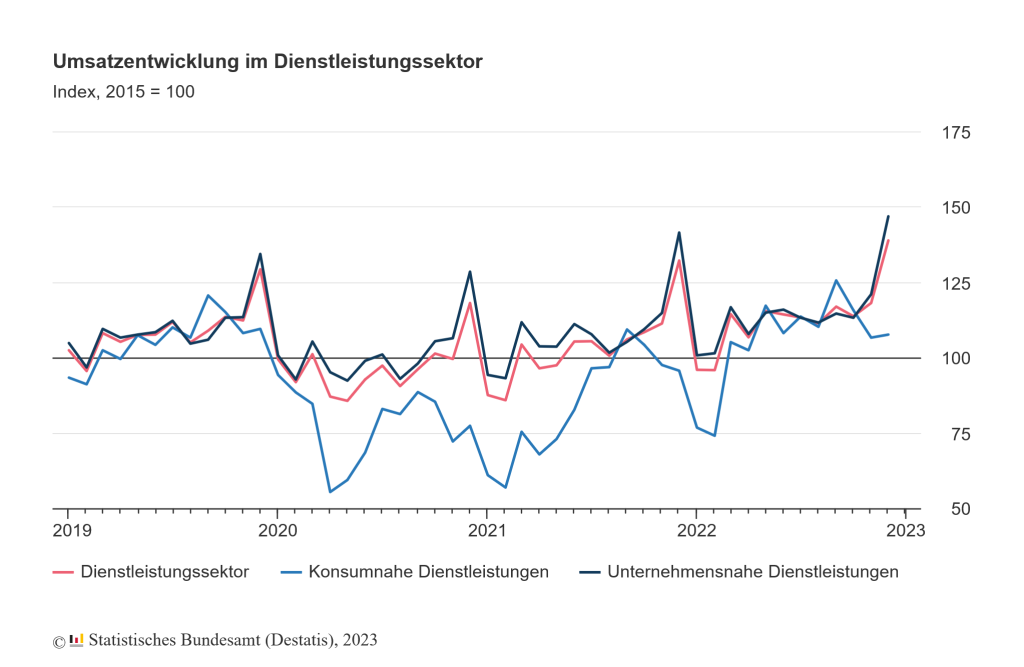

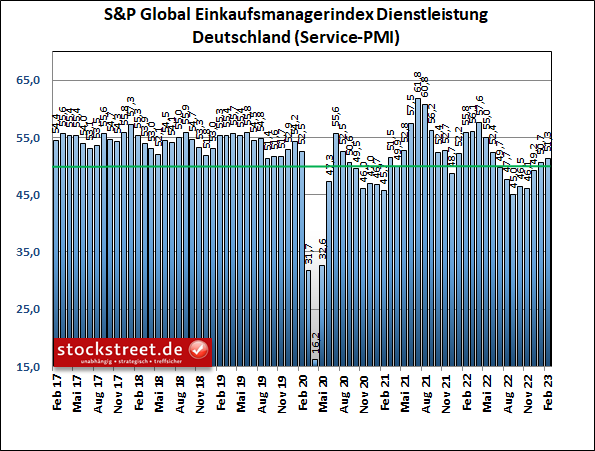

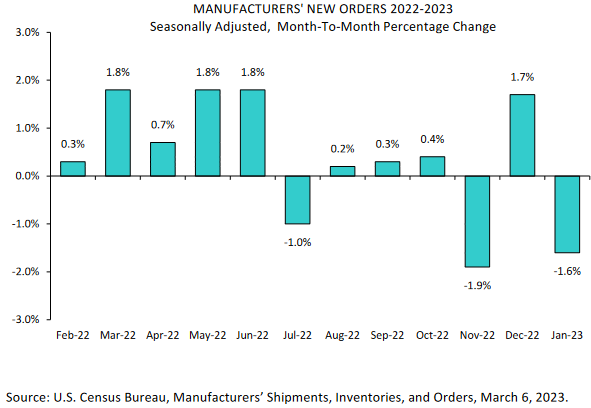

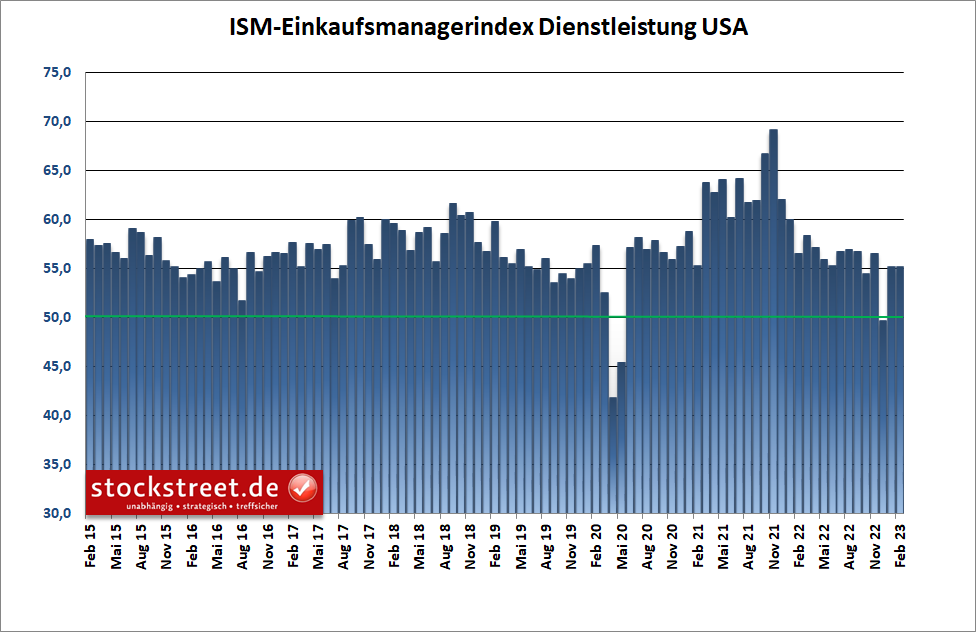

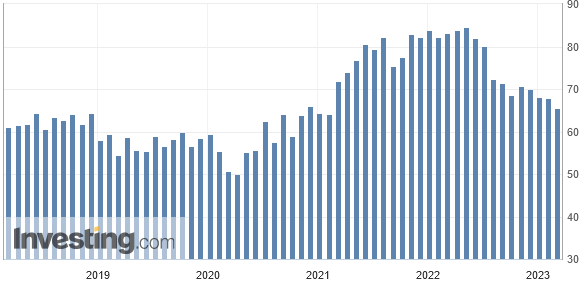

von Sven Weisenhaus Der DAX befindet sich aktuell in einer bullishen Ausbruchsbewegung. Mit dieser hat der deutsche Leitindex versucht, seine Seitwärtskonsolidierung nach oben zu verlassen, die den gesamten Februar anhielt. Der Versuch scheiterte heute allerdings vorerst (siehe roter Pfeil im folgenden Chart).  Gestützt wird der Aufwärtsdrang des Index von der fundamental günstigen Bewertung und den hohen Gewinnzuwächsen der Unternehmen, über die ich am Freitag ausführlich berichtet habe. Steigende Gewinnmargen waren Treiber der Inflation Dass diese Gewinne so hoch ausgefallen sind, liegt laut einer heute veröffentlichten Meldung des ifo-Instituts auch daran, dass die Unternehmen ihre Verkaufspreise stärker erhöht haben, als es durch die Entwicklung der Einkaufspreise nötig gewesen wäre. Diverse Firmen haben also die Lage genutzt, um ihre Gewinne kräftig zu steigern. Und sie haben die Inflation damit zusätzlich angeheizt. Zu dieser Erkenntnis ist auch die Europäische Zentralbank (EZB) schon gekommen. Daten, die sie bei ihrer jüngsten Klausurtagung präsentierte, zeigten ebenfalls, dass Unternehmen ihre Preise in den vergangenen Monaten stärker angehoben haben, als es zum Ausgleich gestiegener Kosten notwendig gewesen wäre. So kämen beispielsweise die europäischen Konsumgüter-Hersteller aktuell auf eine durchschnittliche Gewinnmarge von 10,7 %. Da ist ein Viertel mehr als 2019, also vor Ausbruch der Coronavirus-Pandemie und des Ukraine-Krieges. Der eigentliche Treiber der aktuellen Inflation seien somit steigende Gewinnmargen der Unternehmen. Lohnforderungen der Beschäftigten hätten dagegen bislang einen geringen Einfluss. Denn die Löhne hinkten der Teuerungsrate hinterher. Erholung der Nachfrage und höhere Preise führen zu Umsatzrekord Passend dazu gab es heute auch die (eigentlich positive) Nachricht, dass der Dienstleistungssektor in Deutschland im vergangenen Jahr nominal 14,4 % und real (inflationsbereinigt) 9,2 % mehr Umsatz erzielen konnte.  Wie die Grafik zeigt, erfolgte insbesondere in Dezember ein starker Umsatzanstieg. Dieser passt zu der Erholung, welche die Einkaufsmanagerdaten zum Service-Bereich anzeigen (siehe Börse-Intern vom 21. Februar).  Da der Einkaufsmanagerindex zwar bereits im Dezember stark angestiegen ist, aber erst im Januar 2023 wieder die Wachstumsschwelle von 50 Punkten überwunden hat, kann man den starken Umsatzanstieg vom Jahresende 2022 nicht nur mit einer Erholung der Nachfrage begründen. Er war wohl auch ein Ergebnis gestiegener Preise. Zusammengenommen konnten die Unternehmen dadurch jedenfalls den höchsten Umsatz seit der Zeitreihe im Jahr 2015 erwirtschaften. Auch damit lassen sich die starken Kursgewinne am Aktienmarkt begründen. Was für Aktionäre ein Segen ist, war für viele Konsumenten ein teures Vergnügen. Denn nun ist quasi belegt, was wir eigentlich schon längst wussten und warum die Regierungen Übergewinnsteuern eingeführt haben: Die Unternehmen haben die Gemengelage aus Corona-Krise, Ukraine-Krieg und explodierenden Energiepreisen genutzt, um sich mit Hinweis auf gestiegene Kosten die Taschen voll zu machen – auf Kosten der Kunden. Ein Problem für die Notenbanken Auch für die EZB ist dieses Verhalten der Unternehmen ein Problem. Denn gegen deren Preisgestaltung sind die Währungshüter mit ihren üblichen Instrumenten machtlos. Auch das ifo-Institut meint, gegen überzogene Preisanhebungen helfe nur mehr Wettbewerb. Nach Einschätzung von EZB-Chefvolkswirt Philip Lane könnte sich das Thema steigender Gewinnmargen aber genau aus diesem Grund bald von selbst erledigen: „Die europäischen Unternehmen wissen, dass sie Marktanteile verlieren, wenn sie die Preise zu stark anheben.“ Und laut dem ifo-Institut hat sich die Dynamik der Preisanhebungen im 4. Quartal 2022 auch bereits etwas abgeschwächt. „Für die Verbraucher besteht damit Hoffnung, dass der Höhepunkt der Inflation überschritten ist“, so das ifo-Institut. Das ist eine gute Nachricht sowohl für Aktionäre als auch für Konsumenten. Denn mit einer nachlassenden Inflation drohen nicht nur weniger Preiserhöhungen, sondern es nähert sich auch das Ende der Zinsanhebungen. Zum zweiten Mal in Folge steigende Auftragseingänge Daneben können sich Aktionäre heute auch darüber freuen, dass für den Jahresbeginn überraschend ein steigender Auftragseingang im verarbeitenden Gewerbe der deutschen Wirtschaft gemeldet wurde. Demnach konnten die Firmen im Januar 1,0 % mehr Bestellungen als im Vormonat verbuchen. Erwartet worden war dagegen ein Minus von 0,9 %.  Das aktuelle Plus ist umso erfreulicher, weil bereits im Dezember ein Zuwachs von 3,4 % erzielt werden konnte. Daher könnte man nun bereits von einer möglichen Trendwende sprechen. Und mit dieser wäre auch das Problem der Auftragseingänge gelöst, welches bislang noch als Puzzleteil für einen nachhaltige Wende der Konjunktur und am Aktienmarkt gefehlt hatte (siehe Börse-Intern unter anderem vom vergangenen Donnerstag und 21. Februar). US-Wirtschaft zweigeteilt Das gilt allerdings nicht für die US-Wirtschaft. Denn dort ist die Industrie mit einem Auftragsrückgang ins Jahr gestartet. Wie das Handelsministerium gestern mitteilte, sanken die Bestellungen im Januar um 1,6 % zum Vormonat.  Das passt zum ISM-Index für das verarbeitende Gewerbe, über den ich am Donnerstag berichtet hatte. Zur Erinnerung: Er schwächelte im Februar den 4. Monat in Folge. Und der Teilindex für den Auftragseingang deutete mit 47 Punkten ebenfalls weiterhin auf eine Schrumpfung hin. Etwas anders sieht das Bild beim ISM-Index für den Dienstleistungsbereich aus, der am Freitag veröffentlicht wurde. Dieser blieb mit 55,1 Punkten komfortabel oberhalb der Schwelle von 50, ab der Wachstum signalisiert wird (Vormonat: 55,2).  Und der Teilindex für den Auftragseingang legte sogar von 60,4 auf 62,6 Zähler zu. Die US-Wirtschaft ist also zweigeteilt. Das gilt auch für den Arbeitsmarkt. In der Industrie gab es laut dem Institute for Supply Management (ISM) im Februar bei der „Beschäftigung“ eine leichte Schwäche, im Dienstleistungsbereich stieg der Teilindex für die Jobs dagegen von 50,0 auf 54,0 deutlich an.

Ein starker US-Arbeitsmarkt wird der US-Notenbank Fed aber nicht gefallen. Daher darf man auf die offiziellen US-Arbeitsmarktdaten am kommenden Freitag gespannt sein. Fallen diese wieder stark aus, könnte das die Zinssorgen erneut anheizen. Gleiches gilt für die Entwicklung der Preise. Hier zeigen die ISM-Daten einheitlich ein Problem für die Fed an. In der Industrie scheint der Inflationsdruck zurückkehrenden (siehe Börse-Intern vom vergangenen Donnerstag) und im Dienstleistungsbereich nimmt er nur moderat ab. Wie die Daten von Freitag zeigen, gab der Teilindex „Preise“ für den Service-Sektor auf sehr hohem Niveau nur von 67,8 im Januar auf 65,6 im Februar nach.  Fazit Der fundamental relativ günstig bewertete DAX profitiert aktuell davon, dass die Unternehmen dank starker Preiserhöhungen ihre Umsätze und Gewinne deutlich steigern konnten. Zudem ist die EZB im Kampf gegen die Inflation immer noch nicht so restriktiv wie die Fed. Letzteres führt dazu, dass die fundamental relativ hoch bewerteten US-Indizes dem DAX derzeit hinterherhinken. Zumal der Arbeitsmarkt in den USA nach wie vor stark und der Inflationsdruck immer noch hoch ist. Das zwingt die Fed zu weiteren Anhebungen des sowieso schon relativ hohen Leitzinses. Die Geldpolitik bleibt damit eine Bremse für die Aktienmärkte. Und mit weiter steigenden Leitzinsen und einem anhaltenden Liquiditätsentzug nimmt der Gegenwind zu. Zudem dürften sich weitere Preissteigerungen immer schwerer im Markt platzieren lassen. Das Potential für weiter stark steigende Umsätze und Gewinne wird also geringer. Und das gilt somit auch für das Kurspotential am Aktienmarkt. Die Konsolidierung im Februar hat kurzfristig einen weitergehenden Anstieg der Kurse ermöglicht, was der DAX seit Freitag auch ausnutzt. Darüber hinaus führt dies aber dazu, dass der DAX umso stärker zurücksetzen oder länger konsolidieren muss, um die überkaufte Marktlage zu bereinigen. Neue Long-Positionen sollten daher aus meiner Sicht aktuell nur für sehr kurzfristige Trades platziert werden. Längerfristig betrachtet rechne ich mit noch einmal günstigeren Einstiegsmöglichkeiten.

Ich wünsche Ihnen jedenfalls viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

|