US-Inflation bei 5 % – EZB bleibt unbeirrt

US-Inflation bei 5 % – EZB bleibt unbeirrt

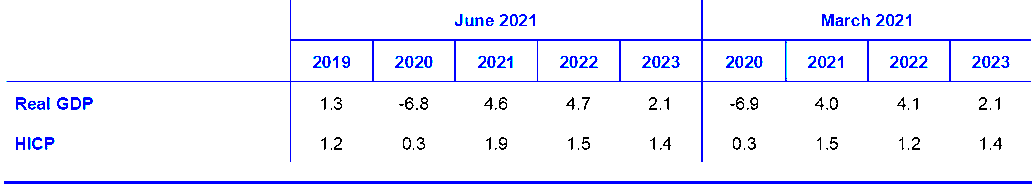

von Sven WeisenhausZu der heutigen Entscheidung der Europäischen Zentralbank (EZB) hatte ich meinen Lesern des „Börse-Intern Premium“ geschrieben, dass das Überraschungspotential eher auf der Unterseite liegt. Denn eine Ausweitung der expansiven Geldpolitik war extrem unwahrscheinlich. Und eine Beibehaltung der aktuellen Maßnahmen wurde von der Mehrheit der Marktteilnehmer angenommen. Darauf deutete auch der Euro hin, der sich zuvor leicht schwächer gezeigt hatte. Markteilnehmer rechneten also mit einer anhaltenden Geldflut (auch) im Euroraum. Was aber wäre passiert, wenn die EZB einen Plan zum Ausstieg aus den Anleihekäufen vorlegt hätte? Wäre es dann zu Verkäufen am Aktienmarkt gekommen? EZB: erhöhte Anleihekäufe auch im kommenden Quartal Nun, die Beantwortung dieser Frage ist rein spekulativ und die Devisenmärkte lagen vollkommen richtig. Denn die EZB hat beschlossen, ihre expansive Geldpolitik unverändert beizubehalten. Unverändert heißt in diesem Fall sogar, dass auch die deutlich umfangreicheren Anleihekäufe des laufenden Quartals im kommenden Quartal im erhöhten Tempo fortgesetzt werden. Damit hat die EZB aus meiner Sicht die Märkte sogar etwas überrascht. Im Statement zu den geldpolitischen Beschlüssen heißt es dazu konkret: „Auf Grundlage einer gemeinsamen Beurteilung der Finanzierungsbedingungen und der Inflationsaussichten geht der EZB-Rat davon aus, dass die Nettoankäufe im Rahmen des PEPP während des kommenden Quartals weiterhin deutlich umfangreicher ausfallen werden als während der ersten Monate des Jahres.“ Und abgesehen von dieser Textpassage war das Statement fast vollständig unverändert zu dem aus der Sitzung vom April. EZB sieht Inflation im Durchschnitt weiter unter 2 % Begründet hat die EZB diese Entscheidung unter anderem mit den aktuellen Projektionen. Die Inflationsprognose wurde für 2021 von 1,5 % auf 1,9 % und für 2022 von 1,2 % auf 1,5 % erhöht. Die Prognose für 2023 ist unverändert bei bei 1,4 %.

(Quelle: Europäische Zentralbank)

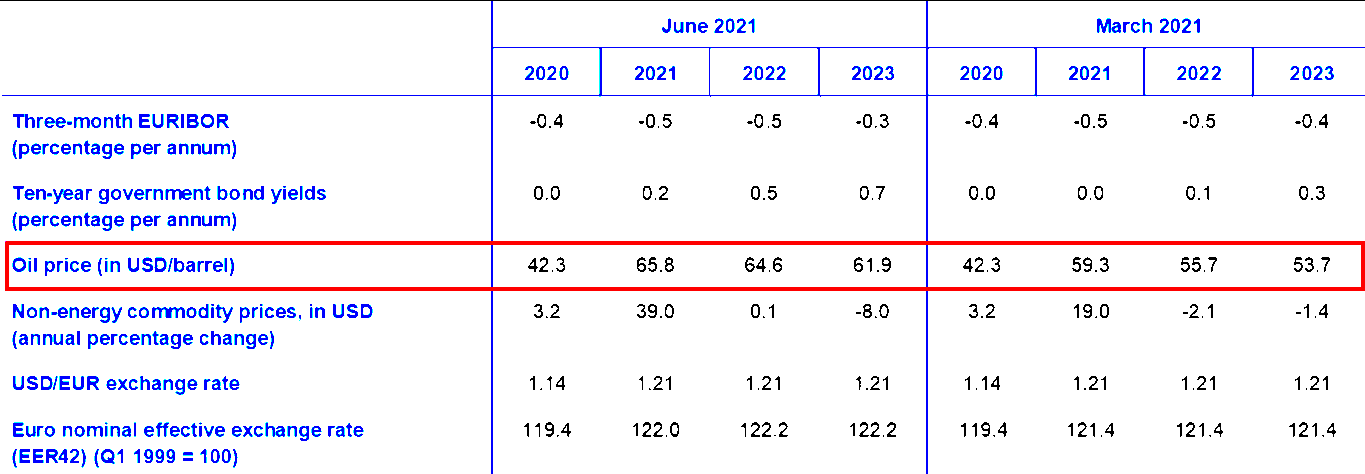

Die gestern angesprochenen Annahmen zu den Ölpreisen (siehe „Ölpreise über 70 USD! Wie reagiert die EZB?“) haben die EZB-Ökonomen ebenfalls nach oben geschraubt (siehe rote Markierung in der folgenden Grafik).

(Quelle: Europäische Zentralbank)

Diese Erwartungen liegen nun natürlich deutlich näher an der Realität. Ich würde jetzt nicht behaupten, dass die EZB-Ökonomen fleißige Leser der Börse-Intern sind, aber die aktuellen Prognosen decken sich auch mit meinem gestern geschilderten Szenario, wonach sich die Ölpreise wohl eher in einer Spanne von etwa 60 bis 70 Dollar einpendeln dürften.

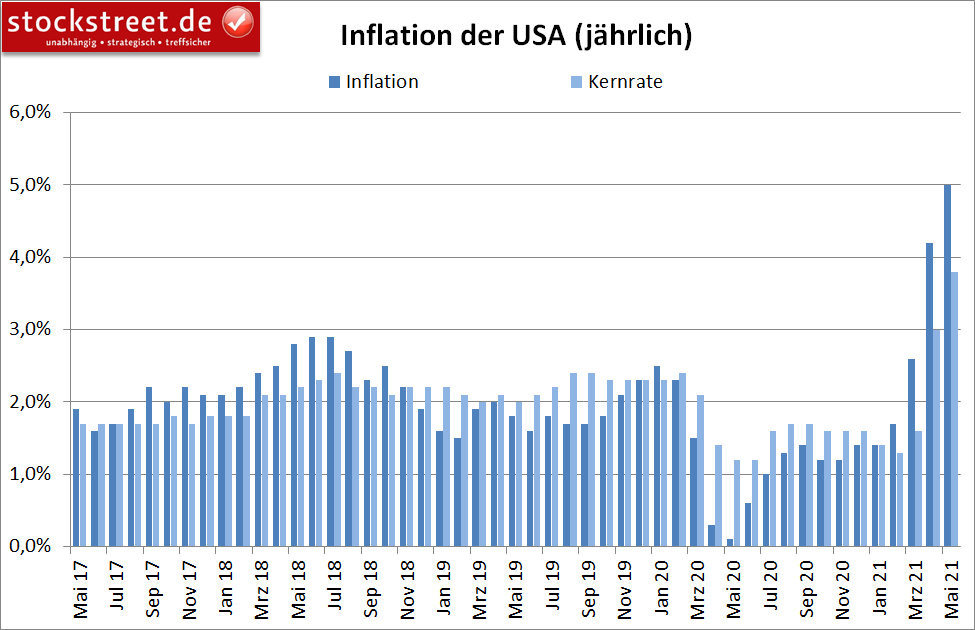

Und trotz der deutlich nach oben korrigierten Annahme zu den Ölpreisen geht die EZB davon aus, dass der aktuelle Anstieg der Inflation nur vorrübergehend ist und das Ziel von unter aber nahe 2 % im Durchschnitt auch noch in zwei Jahren nicht erreicht sein wird. Ob es so kommen wird, darüber sind Anleger derzeit geteilter Meinung. EZB verfolgt einen strikten den Kurs Warum die Märkte trotz der kleinen Überraschung hinsichtlich der Anleihekäufe im kommenden Quartal so gut wie überhaupt nicht auf das Statement (und die Pressekonferenz) reagiert haben, dürfte sich damit erklären, dass das Gesamtvolumen des PEPP-Programms nach wie vor bei 1,85 Billionen Euro liegt. Wenn die EZB im 3. Quartal 2021, so wie nun beschlossen, weiterhin größere Mengen an Anleihen kauft, wird sie im weiteren Verlauf weniger erwerben müssen. Und letztlich könnte das PEPP-Programm dann, wie von Beginn an geplant, im März 2020 einfach auslaufen. Dies könnte die Notenbank auf einer ihrer kommenden Sitzungen – spätestens im September, wenn wieder neue Projektionen der EZB-Volkswirte vorliegen – auch ankündigen. In diesem Fall wäre die EZB den geradesten Weg gegangen und hätte die Märkte nicht mit Kursänderungen verunsichert. Es würde sich also durchaus um ein sinnvolles Vorgehen handeln. Wie die EZB allerdings von ihren Anleihebeständen runterkommen will und wie gut ihr dies gelingen wird, ohne dass es zu Verwerfungen auf den Finanzmärkten kommt, das steht auf einem anderen Blatt und ist noch Zukunftsmusik. Ich werde es aufmerksam verfolgen, natürlich auch hier in der Börse-Intern. Inflation in den USA steigt auf 5 % Womöglich war es auch die von der EZB ausgestrahlte Ruhe, welche die Märkte stabil gehalten hat, als heute um 14:30 Uhr (mit Beginn der Pressekonferenz der EZB) die US-Inflationsdaten veröffentlicht wurden. Denn die jährliche Teuerung ist in den USA im Mai auf 5,0 % und damit den höchsten Stand seit August 2008 (5,4 %) gestiegen, nachdem es im April bereits 4,2 % waren. Experten hatten im Durchschnitt mit 4,7 % gerechnet. Auch die Kerninflation zog weiter kräftig an, von 3,0 % im April auf nun 3,8 %.

Vor diesem Hintergrund ist es schon überraschend, wie stark insbesondere die US-Indizes nach dem Ende der EZB-Pressekonferenz angezogen haben. S&P 500 mit neuem Rekordhoch Der S&P 500 erreichte sogar ein neues Rekordhoch. Aber ein Großteil der Gewinne ging wieder verloren (siehe roter Pfeil im folgenden Chart), so dass dies kein nachhaltig bullishes Signal war. Stattdessen setzt sich die volatilitätsarme Bewegung auf hohem Niveau fort.

Nun muss sich erst einmal zeigen, wie die Märkte die heutigen Informationen verarbeiten und was sie letztlich daraus machen. Vielleicht dümpeln die Börsen auch einfach weiter ins Sommerloch. Ganz unwahrscheinlich wäre das nicht. Denn die EZB hat für Ruhe gesorgt und ein weitergehender Anstieg der US-Inflation war erwartet worden. Spannend wird es, wenn die US-Notenbank am kommenden Mittwoch über eben diesen Anstieg urteilt. Natürlich werde ich auch darüber berichten und die Geschehnisse einordnen.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

|