Stockstreet wünscht schöne Feiertage und einen guten Rutsch!

Deutschland und die Eurozone hängen die USA ab

Steigende Zinsen dürften eine Belastung für Aktien bleiben

Stockstreet wünscht schöne Feiertage und einen guten Rutsch!

von Sven Weisenhaus Das Jahr neigt sich dem Ende entgegen. Weihnachten steht bereits vor der Tür. Und gewöhnlich geht es in dieser Zeit deutlich ruhiger zu an den Börsen. Da liegt es nahe, dass auch der kostenlose Newsletter „Börse-Intern“ wieder eine besinnliche Pause einlegt. Wir verabschieden uns daher mit dieser Ausgabe für 2022 von Ihnen und sind im neuen Jahr ab dem 9. Januar 2023 wieder für Sie da. Das gesamte Stockstreet-Team sagt Ihnen ein herzliches „Danke!“ für Ihr Vertrauen in unsere Arbeit und unsere Produkte. Und wir wünschen Ihnen und Ihren Familien ein frohes Weihnachtsfest, besinnliche Feiertage und einen guten Rutsch in ein erfolgreiches und vor allem gesundes Jahr 2023!

Ihr

Stockstreet-Team

www.stockstreet.de

PS: Den Abonnenten der Stockstreet-Börsenbriefe stehen wir natürlich auch in der Zeit zwischen den Jahren uneingeschränkt zur Verfügung. Und bei besonderen Marktbewegungen werden diese wie gewohnt per Eilmeldung informiert. Zudem wird es mit dem Stockstreet-Börsenbrief „Target-Trend-Spezial“ auch in den kommenden Tagen aktuelle Chartanalysen zum DAX und weiteren Basiswerten geben.

Nehmen Sie dies zum Anlass und schauen Sie sich unser vielfältiges Produktangebot JETZT HIER an! Vielleicht machen Sie sich damit zu Weihnachten selbst ein Geschenk?!

Deutschland und die Eurozone hängen die USA ab

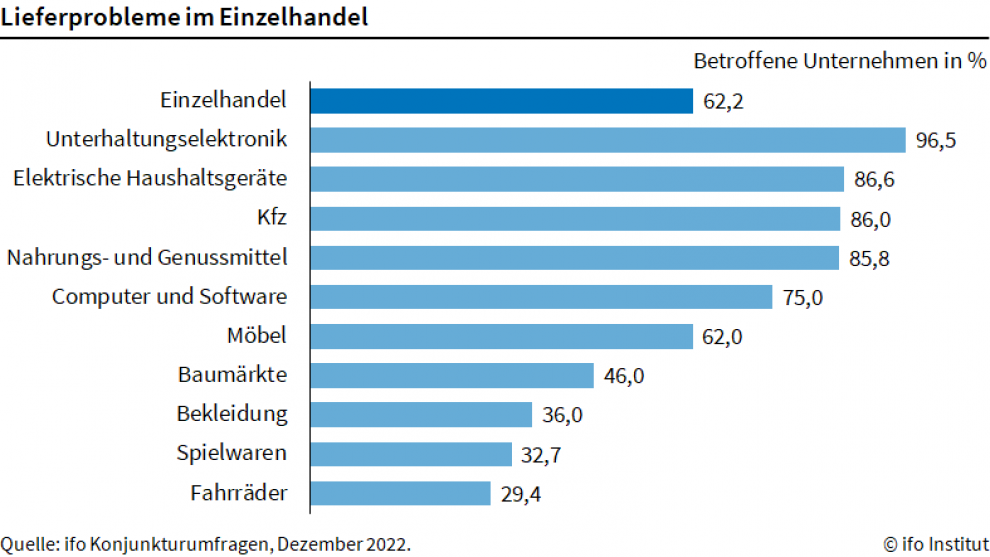

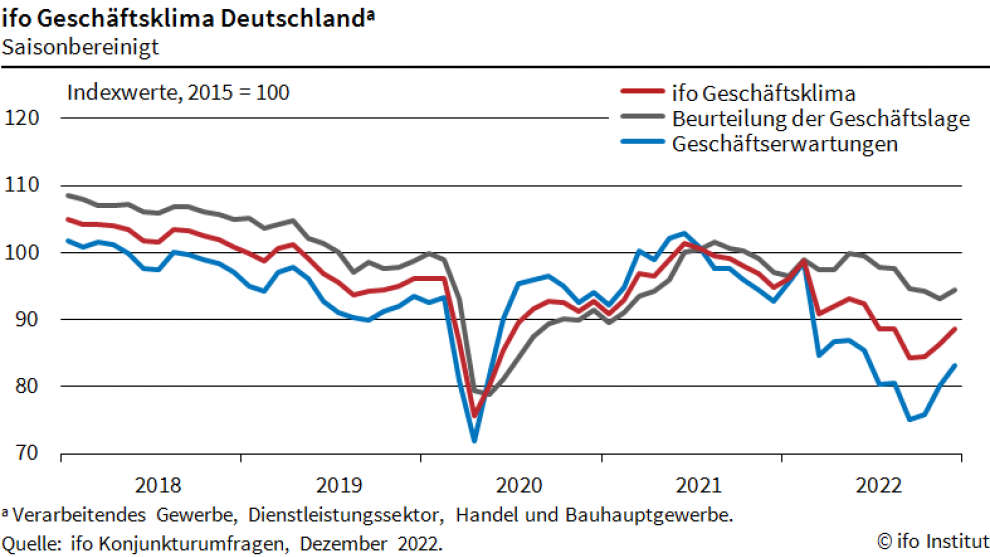

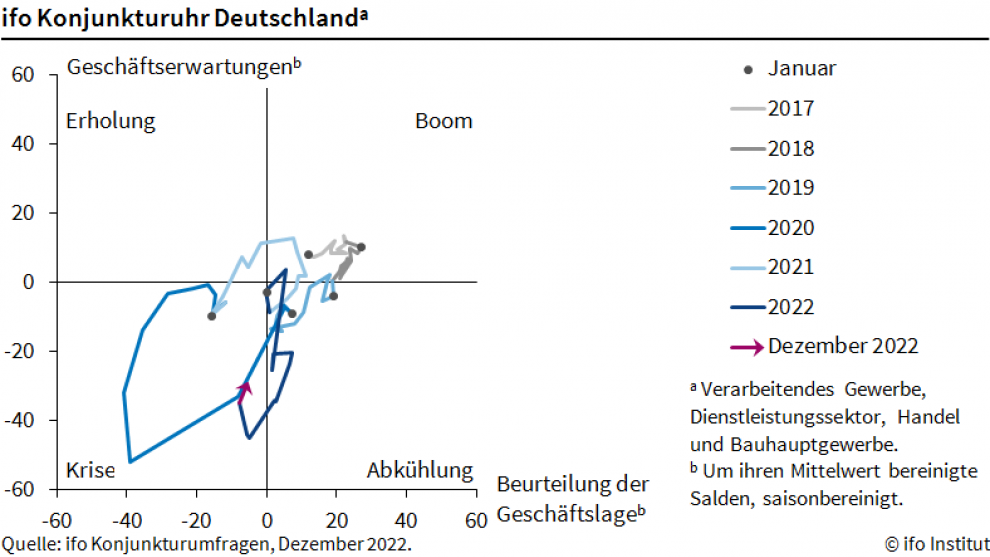

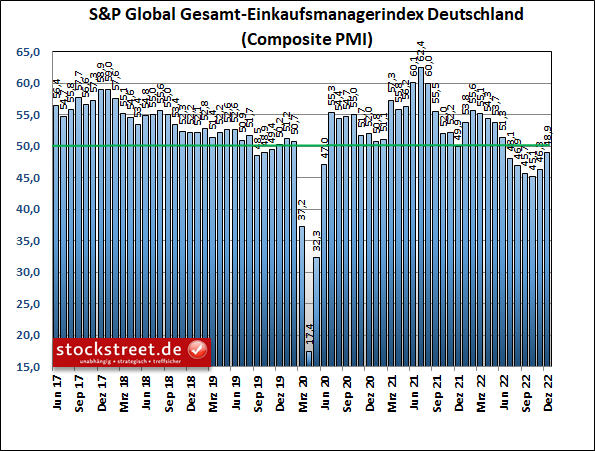

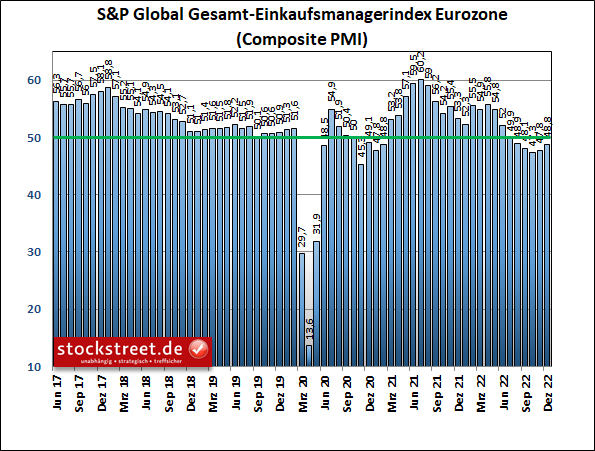

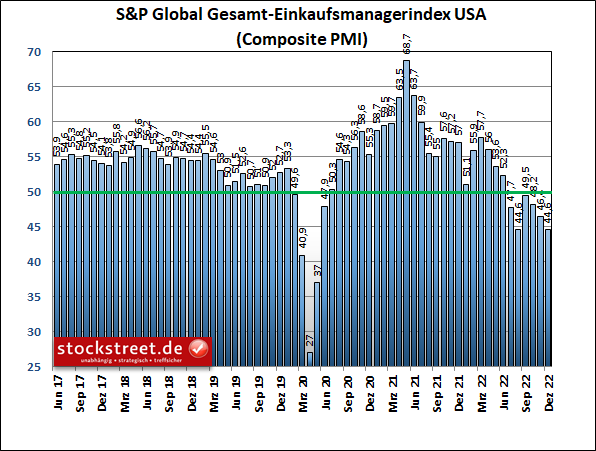

von Sven Weisenhaus Einem Drittel der Weltwirtschaft droht eine Rezession. So lautete am 30. November der Titel der damaligen Börse-Intern-Ausgabe. Und an dieser pessimistischen Einschätzung, die vom Internationalen Währungsfonds (IWF) stammt, hat sich wenig geändert. Allerdings hatte ich bereits am 16. November die Frage gestellt, ob diese Rezession so tief ausfällt, wie es einige Marktteilnehmer befürchten. „Ich bin da jedenfalls optimistischer und könnte mir vorstellen, dass der US-Wirtschaft ein sogenanntes ‚soft-landing‘ gelingt, also eine sanfte Konjunkturabkühlung ohne oder mit nur einer leichten Rezession“, schrieb ich dazu. Seitdem mehren sich die Zeichen, dass dieser vorsichtige Optimismus berechtigt ist. Steigender Containerumschlag in internationalen Häfen Heute haben zum Beispiel das RWI – Leibniz-Institut für Wirtschaftsforschung und das Institut für Seeverkehrswirtschaft und Logistik (ISL) über einen steigenden Containerumschlag an internationalen Häfen berichtet. Dieser signalisiere zumindest keinen Einbruch der Weltkonjunktur zum Jahreswechsel, so die Einschätzung der Experten. Das entsprechende Barometer sei im November um 2,0 Zähler zum Vormonat auf 122,9 Punkte gestiegen. Allerdings könne die leichte Erholung des Containerumschlags nach dem kräftigen Rückgang des Vormonats nicht darüber hinwegtäuschen, dass die Schwächephase des Welthandels anhält. Demnach ist die Lage also noch angespannt, sie hellt sich aber auf. Nachlassende Lieferengpässe In dasselbe Horn blies heute das Münchner ifo-Institut. Es teilte zu einer Umfrage mit, dass die Nachschubprobleme im deutschen Einzelhandel etwas nachgelassen haben. 62,2 % der Unternehmen klagten im Dezember noch über Lieferengpässe, nach 71,1 % im November. Zudem nahm der Pessimismus unter den Einzelhändlern mit Blick auf die kommenden Monate weiter ab.  Dieses Umfrageergebnis passt zu den oben beschriebenen Erkenntnissen vom RWI und ISL. Denn ein steigender Containerumschlag dürfte mit einer Entspannung der Lieferkettenprobleme einhergehen, die im Zuge der Corona-Pandemie entstanden waren. ifo-Geschäftsklima mit drittem Anstieg in Folge Und bereits am Montag hatte das ifo-Institut gemeldet, dass sich die Stimmung in den deutschen Firmen insgesamt weiter aufgehellt hat. Der ifo-Geschäftsklimaindex stieg im Dezember zum dritten Mal in Folge.  Dabei blickten die rund 9.000 befragten Unternehmen nicht nur erneut optimistischer in die Zukunft, sondern sie schätzten dieses Mal auch die aktuelle Lage besser ein. Zuvor war der Indikator für die Geschäftslage 6 Mal in Folge gefallen. Zwar steht die ifo-Konjunkturuhr damit immer noch im Krisen-Quadranten, die deutsche Wirtschaft arbeitet sich aber langsam aus dem Konjunkturtief heraus.  Das Ifo-Institut erwartet für 2023 beim Bruttoinlandsprodukt (BIP) nur noch ein minimales Minus von 0,1 %. Deutliche Aufwärtsbewegungen bei den Einkaufsmanagerdaten Auf eine wesentlich weniger schwere Rezession hatten am vergangenen Freitag auch bereits die Einkaufsmanagerdaten von S&P Global hingewiesen. Laut der Schnellschätzung machte der Index für die gesamte deutsche Wirtschaft – also Industrie und Dienstleistung – im Dezember mit +2,6 Zählern einen kräftigen Satz nach oben. Und er näherte sich mit auf 48,9 der Schwelle von 50 Punkte, die zwischen Kontraktion und Wachstum unterscheidet.  Das Pendant für die Eurozone konnte zwar nicht ganz so dynamisch zulegen, es kam allerdings von einem etwas höheren Niveau und erreichte daher mit einem Anstieg von „nur“ 1,0 Punkten im Dezember einen Wert von 48,8.  Damit liegt die Wirtschaft der Eurozone nur knapp hinter der deutschen. Und laut S&P Global entsprechen die aktuellen Indexwerte einem BIP-Rückgang von moderaten 0,2 %. Die erwartete Rezession scheint also tatsächlich bei weitem nicht so tief auszufallen, wie es einige Marktteilnehmer befürchtet haben. US-Wirtschaft wird zum Problemkind Etwas anders ist das Bild in den USA. Denn hier gab der Gesamt-Einkaufsmanagerindex auch im Dezember nach. Und mit dem dritten Rückgang in Folge fiel er auf das August-Tief von 44,6 Punkten zurück.  Die US-Wirtschaft dürfte damit laut S&P Global mit annualisiert -1,5 % deutlich stärkere Einbußen beim BIP hinnehmen müssen. Was macht der Aktienmarkt aus dieser Diskrepanz? Mit diesen Wirtschaftsdaten erklärt sich auch, warum der DAX bei den gestrigen Chartanalysen das beste Bild abgeliefert hat. Und es ist daher kein Wunder, dass ich keine echte Jahresendrally, sondern lediglich einen freundlichen Jahresübergang mit nur moderat steigenden Kursen und einem anschließenden erneuten Rücksetzer am Aktienmarkt erwarte (siehe „Einschätzung der Aktienmärkte für die kommenden Wochen“). Ohne die USA könnte sich der DAX angesichts der langsamen Aufhellung der Wirtschaftsdaten vielleicht besser entwickeln und deutlich höher stehen. Aber die Wall Street ist nun einmal nach wie vor die Leitbörse der Welt.

Steigende Zinsen dürften eine Belastung für Aktien bleiben

von Sven Weisenhaus Belastend dürften sich zudem auch im kommenden Jahr noch die steigenden Zinsen auf die Aktienkurse auswirken. Schließlich stehen Anleiherenditen in Konkurrenz zu Dividendenrenditen. Und nach den jüngsten Notenbankentscheidungen rechnen die Marktteilnehmer inzwischen doch mit höheren (Leit-)Zinsen. Anleihen werden damit immer mehr zu einer Alternative für Aktien. Bund-Future steuert ein neues Korrekturtief an Heute früh war im Stockstreet-Börsenbrief „Target-Trend-Spezial“ bereits zu lesen, dass der Bund-Future seine Kurserholung abgebrochen und wieder das untere Ende des blauen Rechtecks angelaufen hat. (Fallende Anleihekurse bedeuten steigende Zinsen.)  Auf genau diese Entwicklung waren die Target-Trend-Spezial-Leser sehr gut vorbereitet. Denn in einer vorherigen Analyse vom 2. Dezember war zu lesen, dass die Kurserholung „wackelig“ aussieht. Und weil durch die Gegenbewegung der überverkaufte Zustand des Bund-Futures abgebaut wurde, eröffnete sich „langsam wieder Abwärtspotential“. Am 13. Dezember hieß es dann, dass man durch den Rückfall unter die 140,67er Marke „mit dem Verbleib der Kurse im blauen Rechteck zwischen 142,40 und 135,10 Punkten rechnen“ muss. Und diese Skepsis wurde durch das Erreichen der unteren Rechtecklinie nun eindrucksvoll bestätigt. Eine Long-Position, zu der ich geraten hatte, als der Bund-Future im Oktober noch bei 135,10 Punkten stand, und mit der auf die Kurserholung gesetzt wurde, endete bei Befolgung meiner Stop-Strategie nach dem Bruch der Aufwärtstrendlinie (dick grün) bei ca. 139,5 Punkten. Damit konnte ein ordentlicher Gewinn realisiert werden. Ein neues Korrekturtief dürfte bald erreicht sein Jetzt rechne ich damit, dass sich die Abwärtsbewegung fortsetzt und der Bund-Future auf neue Korrekturtiefs fällt, die Zinsen also weiter steigen. Dabei wird es wahrscheinlich nicht beim aktuellen Tempo bleiben, doch angesichts der Geldpolitik der Notenbanken sollte der Bund-Future tendenziell weiter abwärts laufen. Das nächste Kursziel sehe ich an der Mittellinie bei 131,45 Punkten. Und daher sind nun wieder Short-Positionen zu bevorzugen, vielleicht erst nach einer kleinen Kurserholung. Jedenfalls dürfte ein neues Korrekturtief bzw. Zinshoch sicherlich auch medial aufgegriffen werden. Und spätestens dann könnten Aktien-Anleger zumindest verunsichert werden. Vielleicht nehmen auch einige (institutionelle) Investoren neue Tiefs zum Anlass für weitere Umschichtungen, raus aus Aktien, rein in Anleihen. Und diese Belastung für die Aktienmärkte könnte so lange anhalten, bis das neue Zinshoch erreicht ist. Daher dürfte der Markt die ersten Wochen des neuen Jahres 2023 noch herausfordernd bleiben. Genießen Sie bis dahin ein paar ruhige Tage! Darum werden wir uns aber im neuen Jahr kümmern. Wir werden die Entwicklungen für Sie beobachten und Sie dann auch wieder im Rahmen des Newsletters „Börse-Intern“ informieren. Bis dahin wünsche auch ich Ihnen nun eine besinnliche Weihnachtszeit mit Ihrer Familie, Freunden und Bekannten sowie einen guten Rutsch ins neue Jahr!

Ihr

Sven Weisenhaus

www.stockstreet.de

|