Welche Warnsignale

einem Crash vorausgehen... Liebe Leserin, Lieber Leser,

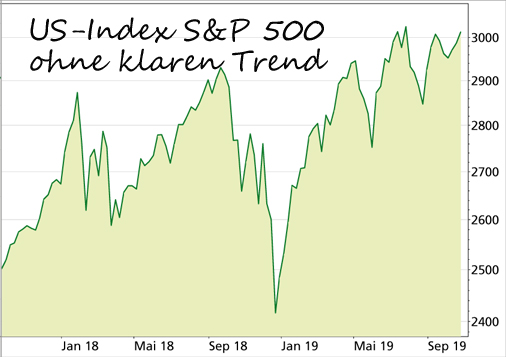

der Deutsche Aktien Index (DAX) ist auf ein neues Jahreshoch gestiegen, ebenso wie viele andere europäische Aktien-Indizes. In den USA steht der S&P 500 Index, der die 500 größten Aktien-Unternehmen der USA enthält, sogar kurz vor seinem Allzeithoch. Trotzdem - oder gerade deswegen - rechnen viele mit einem Crash.

Das schließe ich auch aus den Fragen, die mich erreichen. Da geht es selten darum, ob man jetzt nicht in Aktien einsteigen müsse, sondern eher darum, wann denn endlich der Crash kommt. Wann also die Börsen so stark einbrechen, damit man wieder günstig einsteigen kann.

Die Skepsis hat ihre Gründe

Diese Skepsis lässt sich zum Teil erklären, denn der lang andauernde Handelsstreit zwischen den USA und China sowie das ewige Brexit-Drama haben nicht nur die Anleger tief verunsichert, sondern auch in der Wirtschaft ihre Spuren hinterlassen.

Die Weltkonjunktur kühlt sich ab und Deutschland mit seiner exportorientierten Wirtschaft bekommt das besonders zu spüren. Mit der Autoindustrie scheint sogar der wichtigste Industriezweig auf der Kippe zu stehen.

Aber es gibt auch einen diffusen allgemeinen Pessimismus, der sich vermutlich auch daraus nährt, dass Wirtschaft und Gesellschaft u.a. in Bezug auf Erderwärmung und Digitalisierung vor einem Umbruch stehen. Dazu kommt die Nullzinspolitik der Europäischen Zentralbank, die ein Indiz dafür ist, dass die Märkte nicht richtig funktionieren. Zinserhöhungen sind häufig der Auslöser Das muss doch früher oder später am Aktienmarkt zu einem Crash führen? Nicht unbedingt. Ein Crash braucht einen Auslöser. Häufig in der Geschichte waren dies eine Rezession verbunden mit Zinserhöhungen durch die Notenbanken.

Das Muster ging so: Nach einem langen Aufschwung stiegen in der Regel Preise und Löhne und es gab Inflation. Die Notenbanken reagierten darauf mit Zinserhöhungen und das brachte schwache Schuldner in Zahlungsschwierigkeiten.

Das kann zu Unternehmenspleiten führen oder es werden sogar ganze Staaten zahlungsunfähig. Im Falle der Finanzkrise von 2008 konnten US-amerikanische Immobilienbesitzer ihre Hypotheken nicht mehr bedienen, was wiederum Banken in Schieflage brachte. Heftige Turbulenzen an den Finanzmärkten sind die Folge solcher Pleiten und es kann zu einem Crash am Aktienmarkt kommen. Diese Kausalkette funktioniert derzeit aber nicht mehr. Die Inflation ist trotz des langen Wirtschaftsaufschwungs kaum gestiegen und die Notenbanken müssen nicht mit Zinserhöhungen reagieren.

Im Gegenteil: Die Europäische Zentralbank, die US-Notenbank und viele andere Notenbanken weltweit haben zuletzt sogar die Zinsen gesenkt. Das macht einen Crash unwahrscheinlich, denn niedrige Zinsen sorgen für Mittelzuflüsse an den Aktienmarkt.

Es fehlt der Optimismus Darüber hinaus geht einem Crash in der Regel ein großer Optimismus voraus. In solchen Phasen der Euphorie werden die Risiken unterschätzt und die meisten sind in Aktien investiert. Wenn dann die Stimmung kippt, wollen alle verkaufen, aber es finden sich keine Käufer mehr. Ein solcher Optimismus ist derzeit weder bei Profi-Anlegern noch bei Privatanlegern spürbar, weder in Europa noch in den USA. Die Aktienbewertung sind nicht übertrieben hoch Auch waren die Börsen vor starken Crashs in der Regel deutlich überbewertet. Denn der große Optimismus der Anleger hat zu starken Kurssteigerungen geführt und die Bewertungen nach oben getrieben. Auch das lässt sich nicht feststellen. Das durchschnittliche Kurs-Gewinn-Verhältnis der DAX-Aktien liegt bei etwa 13,7 und damit unter dem historischen Durchschnitt von 14,9. Am US-Aktienmarkt liegt das KGV mit etwa 17 zwar höher, aber ebenfalls noch unter dem historischen Durchschnittswert. Dazu kommt die Kursentwicklung der letzten Monate: Seit Januar 2018 bewegen sich die Aktien-Indizes unter mehr oder weniger starken Schwankungen seitwärts. Der S&P 500 Index notiert wenige Prozent über seinem Niveau von vor 21 Monaten, der DAX sogar darunter.

Es wäre untypisch, wenn auf einen solchen Seitwärtsmarkt ein Crash folgen würde, da diesem wie gesagt in der Regel eine Phase der Euphorie und Kurssteigerungen vorausgeht.

Keine Vorzeichen für einen Crash

Das aktuelle Börsenumfeld ist untypisch für einen bevorstehenden Crash, es fehlen so gut wie alle Merkmale. Trotz – oder gerade wegen – des vielfach herrschenden Pessimismus kann es daher an den Börsen durchaus weiter nach oben gehen. Besonders wenn sich zu den Zinssenkungen der Notenbanken noch eine Entspannung an der "politischen Front" gesellt. Damit wir uns nicht missverstehen: Ein Crash kann auch durch unvorhersehbare Ereignisse, Statistiker sprechen hier von einem "Schwarzen Schwan", ausgelöst werden und ist daher immer möglich.

Beispiel dafür sind die Anschläge vom 11. September 2001 Aber er steht nicht vor der Tür. Als Anleger darauf zu warten, um z.B. günstig am Aktienmarkt einsteigen zu können, kann sich daher als Fehlentscheidung erweisen.

Mein Fazit

Nichtstun ist gefährlich. Langfristig orientierte Anleger sind meiner Ansicht nach gut beraten, z.B. im Rahmen eine monatlichen Sparplans in Aktien zu investieren, um Chancen nicht zu verpassen und den realen Negativ-Zinsen auf Sparguthaben zu entgehen. Ein bisschen Liquidität auf der Seite zu haben, um günstige Einstiegschancen zu nutzen, wenn es doch zu einer schärferen Korrektur oder gar zu einem Crash kommt, ist sicher kein Fehler – wenn man die finanziellen Möglichkeit dazu hat. Noch besser aber ist es, im Fall der Fälle sogar von fallenden Kursen zu profitieren und damit Kursverluste im langfristigen Aktien-Depot auszugleichen. Dafür eignen sich z.B. Instrumente wie Short-ETFs. Allerdings erfordert das viel Börsenerfahrung, denn für den Erfolg ist hier das richtige Timing entscheidend.

Meine Empfehlung NEU: Folge mir bei Instagram! Möchtest Du ab sofort von mir kurze Einschätzungen zu DAX, Aktien, ETFs

und vielen spannenden und aktuellen Themen rund um Börse & Trading –

direkt live und 100% kostenlos?

►► Dann folge mir ab sofort auf Instagram...

Dort melde ich mich fast täglich live in den „Instagram-Stories“,

die Du dann immer für jeweils 24 Stunden abrufen kannst.

Du bekommst hier exklusiven Content, den ich so nicht auf

YouTube oder hier im Report veröffentliche.

Mein Tipp:

Schaue Dir gleich meine aktuelle Story an – ich freue mich auf Dich!

►► Folge mir jetzt auf Instagram (natürlich kostenfrei)

|