War es das mit der Euro-Rally?

War es das mit der Euro-Rally?

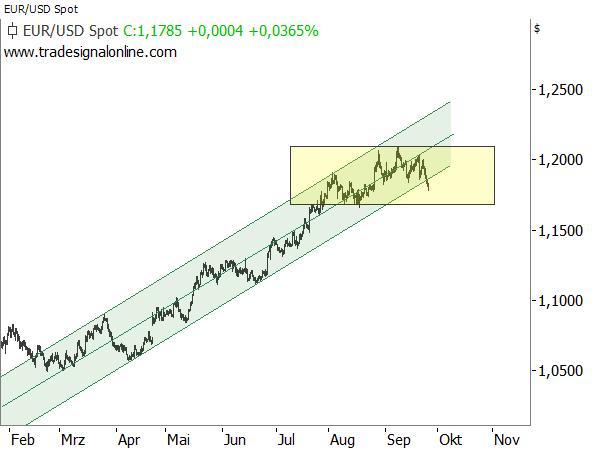

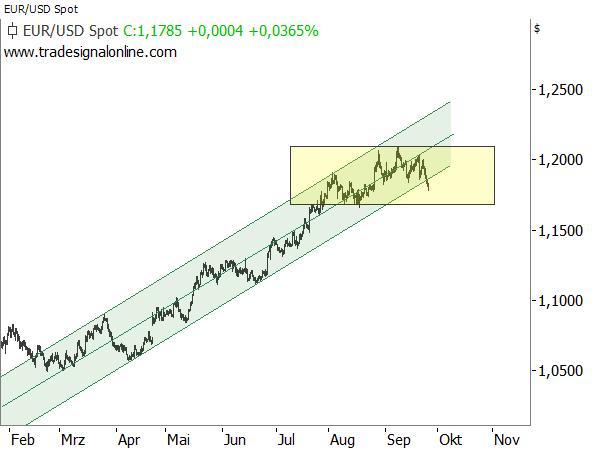

von Sven WeisenhausWir haben seit März dieses Jahres eine beachtliche Rally im Euro/Dollar Währungspaar gesehen. Der Euro stieg in dieser Zeit von 1,05 auf knapp 1,21 Dollar an. Doch jetzt finden sich erste Hinweise, dass diese Rally ihr Ende findet:

Sie sehen in diesem Chart, dass seit Mitte Juli ein gewisser Dynamikverlust zu erkennen ist. Mit viel gutem Willen könnte man auch eine Art Doppeltop erkennen. Wichtiger aber ist, dass der bisherige klare Aufwärtstrendkanal nun deutlich unterschritten wurde. Damit ist ein erstes klares Verkaufssignal entstanden.

Durchaus denkbar ist, dass der Euro jetzt noch einmal von unten an die untere Trendbegrenzung läuft. Zumindest wäre das nicht ungewöhnlich. Geschieht das, und kommt es daraufhin zu einem weiteren Rückfall unter das letzte Tief, wäre der Trendbruch endgültig bestätigt. Allerdings ist im Moment auch noch eine andere Variante denkbar: Die Seitwärtsbewegung. Das könnte dann wie folgt aussehen:

Fundamentale Betrachtung klärt die entscheidende Frage Seitwärts oder abwärts? Die Frage kann in diesem Fall mit einer schon beachtlichen Wahrscheinlichkeit über eine einfach fundamentale Analyse geklärt werden. Schließlich gibt es einen klaren fundamentalen Hintergrund für diese Kursentwicklung: Die Fed hat in ihrer jüngsten Sitzung deutlich gemacht, dass sie an der Straffung der Geldpolitik und weiter steigenden Zinsen festhält. Geschieht das und bleibt die EZB noch eine Weile bei ihrer lockeren Geldpolitik, wird allein das dadurch zunehmende Zinsgefälle zwischen den USA und dem Euroraum dazu führen, dass der Dollar zum Euro gestärkt wird. Und so ist es auch keine Euro-Schwäche, wie der Chart suggeriert, sondern eigentlich eine Dollar-Stärke. Das lässt sich daran erkennen, dass der Dollar auch im Vergleich zu vielen anderen Währungen entsprechend zulegt. Das Kursziel Nun fragt es sich, wie weit kann denn der Euro zum Dollar fallen? Dazu der folgende Chart:

Für den Fall, dass sich der Trendbruch bestätigt und es nicht zu einer Seitwärtsbewegung kommt, liegt das nächste Kursziel beim 38,20er Retracement bei knapp 1,15 Dollar. Das entspricht der Minimalkorrektur in einem Aufwärtstrend. Wenn sich die fundamentale Situation nicht verändert, muss man sogar auch einen Rückfall auf die 50%-Marke bei 1,13 Dollar in Betracht ziehen. An den jeweiligen Marken sollte die Situation jedoch neu analysiert werden. Doch keine Sorge, das werden wir natürlich hier in der Börse-Intern für Sie tun.

Viele Grüße

Ihr Sven Weisenhaus

|