Nicht nur die Nachfrage nach Gold-ETFs zieht wieder an... Liebe Leserin, lieber Leser,

nach einem fast 8 Monate anhaltenden Abwärtstrend hat der Gold-Preis in den letzten Wochen wieder zugelegt. Vielfach wird dafür der Anstieg der Inflationsrate in den USA verantwortlich gemacht. Die einfache Rechnung: Gold wirft zwar keine Zinsen ab, ist aber eine inflationssichere Anlage und daher wieder stärker gefragt.

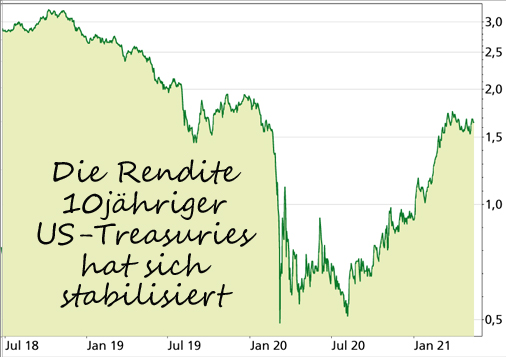

In der Tat sind die Verbraucherpreise in den USA im April um 4,2% gegenüber dem Vorjahr gestiegen, das war weit stärker als erwartet. Preistreiber waren die steigenden Preise für Vorprodukte wie Halbleiter, Stahl und Holz, aber auch Gebrauchtwagen. Die Preise für gebrauchte Autos stiegen im April um 10%, nicht zuletzt weil die Hersteller wegen des Chip-Mangels die Produktion nicht wie eigentlich nötig hochfahren können. Das zeigt: Nicht nur die hohe Nachfrage, auch die Knappheit in einigen Bereichen wird immer mehr zum Preistreiber. Die Notenbank reagiert nicht auf die höhere Inflation Auch die z.B. von der Notenbank stärker beachtete, weil weniger volatile Kernrate ohne Nahrungsmittel- und Energiepreise belief sich auf 3,0% gegenüber dem Vorjahr. Noch bedenklicher ist der Anstieg um 0,9% gegenüber dem Vormonat, denn das lässt einen weiteren Aufwärtstrend befürchten. Dadurch steigen auch die für die Finanz-Märkte wichtigen Inflations-Erwartungen. Doch einen konstanten Zusammenhang zwischen Inflationsrate und Gold-Preis gibt es nicht, vielmehr ist die Entwicklung der Realzinsen entscheidend. Fallen diese, dann wird das nicht verzinste Gold als alternative Anlage attraktiver. Genau das ist aktuell der Fall: Die US-Notenbank will trotz des starken Anstiegs der Inflationsrate die Leitzinsen auf absehbare Zeit nicht erhöhen und plant bislang auch keine Reduzierung der Anleihekäufe ("Tapering"). Die Kombination aus konstanten Nominalzinsen und steigender Inflation ergibt sinkende Realzinsen. An den Märkten hält man die Beteuerungen der Notenbank offenbar für glaubhaft, das zeigt sich daran, dass die Renditen für US-Staatsanleihen nach dem Anstieg im 1. Quartal trotz der höheren Inflationsrate zuletzt nicht weiter zugelegt haben, wie der Chart zeigt:

Gold-ETFs zuletzt wieder gefragt

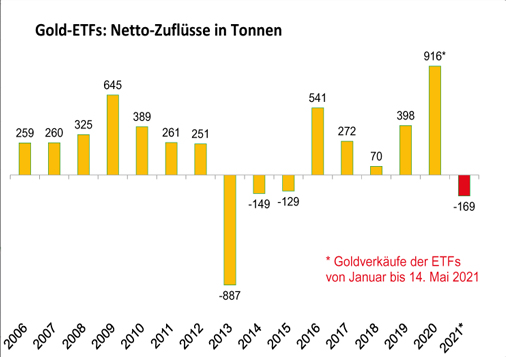

Der Anstieg der Inflationsrate bei gleichzeitig konstanten Renditen für US-Staatsanleihen hat in den Augen vieler Anleger Gold und Silber wieder attraktiver gemacht. Die Zuflüsse in Gold-ETFs waren in den letzten Tagen so hoch wie seit Anfang Januar nicht mehr. Auch am Futures-Markt nahmen die Long-Spekulationen auf Gold zu. Besonders aktiv sind dabei US-Anleger, denn für diese kommt noch dazu, dass der US-Dollar seit einigen Wochen wieder unter Abwertungsdruck steht, auch dadurch wird Gold interessanter. Damit könnte sich die Entwicklung der letzten Monate umzukehren. Bereits im 4. Quartal 2020 gab es wegen des nachlassenden Interesses der Finanz-Investoren Abflüsse aus den Gold-ETFs und das hat sich in den ersten Monaten des Jahres 2021 fortgesetzt, wie diese Grafik zeigt:

Allerdings sind Finanz-Anleger nur für einen Teil der Nachfrage am Gold-Markt verantwortlich, der größere Teil, nämlich etwa 50%, entfällt auf langfristig orientierte Käufer z.B. aus der Schmuck-Industrie. Das Allzeithoch beim Gold-Preis im Sommer 2020 hat diese langfristig agierenden Gold-Käufer allerdings abgeschreckt, bzw. dazu bewegt weitere Käufe zurückzustellen.

Die Chinesen kaufen so viel Gold wie lange nicht Dieser Trend hat sich nach dem jüngsten Bericht des Branchen-Verbands World Gold Council bereits im 1. Quartal wieder umgekehrt. Der deutliche Rückgang des Gold-Preises seit August hat nicht nur die Nachfrage aus der Schmuck-Industrie belebt. Insgesamt hat besonders die Nachfrage in China, dem bei weitem wichtigsten Gold-Markt der Welt, kräftig angezogen. Es wurde nicht nur der Einbruch im Jahr 2020 aufgeholt, die Nachfrage nach Gold-Schmuck, Barren und Münzen war auch höher als im 1. Quartal 2019, also vor Corona. Allerdings wurde die Nachfrage im 1. Quartal von Sonderfaktoren getrieben, im 2. Quartal dürfte es eine Abschwächung geben. Langfristig bleiben die Aussichten für den chinesischen Gold-Markt gut, auch weil immer mehr Anleger dort aus Furcht vor Inflation in Gold investieren. Im zweitwichtigsten Gold-Markt Indien belastet dagegen die neue schwere Corona-Welle die Gold-Nachfrage. Der Erholungstrend der ersten Monate des Jahres wird sich voraussichtlich nicht fortsetzen. Angebot wächst kaum Auch in der Vergangenheit war es oft so, dass die langfristig orientierten Käufer am Gold-Markt als "automatische Stabilisatoren" für den Gold-Preis wirkten: Nach starken Preisanstiegen stellten sie Käufe zurück, um dann nach Korrekturen wieder die Nachfrage zu erhöhen. Dieses Phänomen ist auch beim Gold-Angebot zu beobachten, das zu mehr als einem Drittel aus Recycling stammt. Im Gegensatz zu den Verkäufen der Gold-Minen reagieren die Anbieter von recyceltem Gold ebenfalls sehr preissensibel. Im 1. Quartal kam daher deutlich weniger Gold aus Recycling auf den Markt (-17% gegenüber dem Vorquartal). Aufgrund des Rückgangs beim Recycling ist das Gold-Angebot im 1. Quartal insgesamt gefallen. Da nützte es auch nichts, dass sich die Produktion der Minen nach dem Einbruch im 1. Halbjahr 2020 wieder stabilisiert hat. Zudem ist fraglich, ob der globale Output langfristig wächst. Bereits 2018 haben die Minen ein Produktionshoch erreicht.

Mein Fazit

Ein Blick auf die Entwicklung von Angebot und Nachfrage am Gold-Markt ist für die langfristige Einschätzung interessant. Für die kurzfristigen Preisbewegungen bei Gold ist aber vor allem das mitunter schwer zu prognostizierende Verhalten der Anleger in ETFs und Futures verantwortlich. Ich gehe davon aus, dass die US-Notenbank – wie übrigens auch die EZB – angesichts der stark gestiegenen Staatsverschuldung die Geld-Politik in nächster Zeit nicht verschärfen kann. Das heißt, die Realzinsen bleiben negativ. Dazu kommt die nicht zu unterschätzende Zunahme der Nachfrage nach physischem Gold speziell in den Schwellenländern. Beides zusammen dürfe dem Gold-Peis unter dem Strich weiter Auftrieb geben.

Meine Empfehlung NEU: Folge mir bei Instagram! Möchtest Du ab sofort von mir kurze Einschätzungen zu DAX, Aktien, ETFs

und vielen spannenden und aktuellen Themen rund um Börse & Trading –

direkt live und 100% kostenlos?

►► Dann folge mir ab sofort auf Instagram...

Dort melde ich mich fast täglich live in den „Instagram-Stories“.

Du bekommst hier exklusiven Content, den ich so nicht auf

YouTube oder hier im Report veröffentliche.

Mein Tipp:

Schaue Dir gleich meine aktuelle Story an – ich freue mich auf Dich!

►► Folge mir jetzt auf Instagram (natürlich kostenfrei)

|