Sind Gold und Silber kein Krisenschutz? Liebe Leserin, Lieber Leser,

die US-Notenbank hat den Leitzins am Sonntagabend nochmals überraschend um 100 Basispunkte auf fast 0% gesenkt. Und die „FED“ könnte durchaus noch zu weiteren Schritten – z.B. Anleihekäufen etc. – greifen, wenn sich der Virus in den USA ausbreitet und verstärkt die Konsumenten – die wichtigste Stütze der US-Konjunktur – beunruhigen sollte.

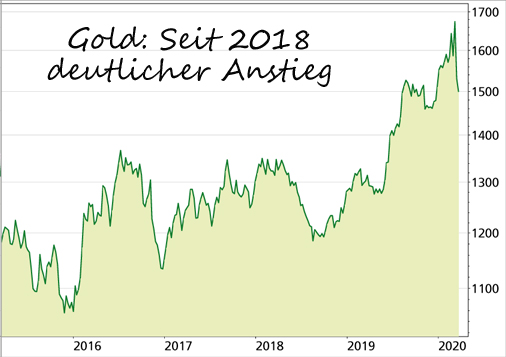

Der Zeitpunkt der Zinssenkung war erneut überraschend, denn die reguläre FED-Sitzung findet erst heute Abend statt. Die energische Maßnahme konnte allerdings die meisten Anleger nicht beruhigen und den US-Aktienmarkt bislang auch nicht stabilisieren. Auch FED-Chef Jerome Powell ist klar, dass eine Zinssenkung weder die Rate der Neuansteckungen reduzieren noch die gestörten Lieferketten reparieren kann. Sie soll vor allem die Unsicherheit verringern. Auch die EZB hat bei ihrer Sitzung am 12. März Maßnahmen ergriffen, weitere dürften folgen. Eine Senkung des Einlagezinssatzes von -0,5% ist zwar denkbar, aber das wäre eher symbolisch. Andere Maßnahmen wie Kreditgarantien für von der Pleite bedrohte Unternehmen etc. sind sinnvoller. Noch negativere Zinsen würden zudem die Bankenbranche unter Druck setzen. Das dürfte der Wirtschaft mehr schaden als nützen. Zinsen und Renditen am Anleihemarkt bleiben auf Dauer niedrig So oder so: Die Zinsen sinken tendenziell nicht nur, sie bleiben auch noch länger auf dem extrem niedrigen Niveau. Das zeigt sich am Anleihemarkt: Die Rendite für 10jährige US-Staatsanleihen fiel erstmals unter 1,0 Prozent. In den letzten Tagen kam es wegen der direkten Eingriffe der Notenbanken am Anleihemarkt immerhin zu einer Stabilisierung. Ob die Notenbanken den Aktienkursen wieder Auftrieb geben können, bleibt abzuwarten. Sicher aber machen die niedrigen Zinsen die Anlage in Gold & Silber langfristig attraktiver. Dennoch kamen die Notierungen der Edelmetalle in den letzten Tagen massiv unter Druck. In der letzten Woche verzeichnete Gold sogar mit -8,6% den stärksten Wochenverlust seit 2011. Damit hat Gold allerdings nur einen kleinen Teil seines Preisanstiegs seit Mitte 2018 wieder abgegeben:

Spekulative Anleger verkaufen alles

Dabei müsste Gold doch in Krisenzeiten gefragt sein! Der Hauptgrund dafür: Spekulative Anleger müssen kurzfristig Verluste in anderen Bereichen ausgleichen, um Nachschussforderungen („margin calls“) nachzukommen und verkaufen daher Futures oder sogar ETFs auf Gold. Am letzten Freitag gab es bei den Gold-ETFs mit 17 Tonnen den stärksten Abfluss seit Dezember 2016. In Phasen der Panik an den Märkten wird alles verkauft, was sich kurzfristig verkaufen lässt. Gerade Gold ist ein sehr liquider Markt. Auch kurz nach der Lehman-Pleite 2008 ist der Gold-Preis zeitweise gefallen. Anschließend folgte aber von Ende 2008 bis 2011 ein Anstieg von etwa 750 bis auf mehr als 1.800 USD je Unze. Noch weit stärker als bei Gold ging es in den letzten Wochen bei den anderen Edelmetallen nach unten. Allein am letzten Montag, als der Dow Jones Industrial Index den höchsten prozentualen Verlust seit 1987 verzeichnete, brach Platin zeitweise um 26% ein, Palladium gab um 17% nach und Silber ebenfalls um 20%.

Der Silber-Preis ist auf den tiefsten Stand seit 2009 gefallen. Für eine Unze Gold gibt es damit derzeit 120 Unzen Silber, so billig war Silber in Relation zu Gold noch nie.

Die Bedarf der Industrie an Silber, Platin und Palladium nimmt ab Der starke Einbruch bei Silber, Platin und Palladium dürfte vor allem darauf zurückzuführen sein, dass diese Metalle weniger liquide sind als Gold. Sprich: Der starke Verkaufsdruck kann vom Markt nicht aufgefangen werden. Mittelfristig spielt es aber auch eine Rolle, dass bei diesen Edelmetallen im Gegensatz zu Gold ein großer Teil der Nachfrage aus der Industrie stammt. Die zu erwartende Rezession dürfte dafür sorgen, dass weniger von den genannten Metallen benötigt wird. Das drückt zusätzlich auf den Preis.

Mein Fazit Die Reaktion der Notenbanken auf die Corona-Krise wird dafür sorgen, dass die Zinsen auf längere Sicht niedrig bleiben. Die Entwicklung in den USA spielt hier eine große Rolle. Besonders Gold dürfte davon mittelfristig profitieren. Der Verkaufsdruck dürfte nachlassen, wenn die Volatilität an den Börsen abnimmt. Wegen der heraufziehenden Rezession in Verbindung mit dem stark gesunkenen Öl-Preis nimmt aber die Furcht vor einer Deflation, sprich sinkenden Preisen, zu. Dieses Szenario wäre nicht positiv für die Goldanlage. Allerdings herrschte auch in den Jahren nach der Finanzkrise von 2008 weltweit eher Deflationsdruck, trotzdem ist Gold gestiegen. Langfristig orientierte Anleger können den Preissturz nutzen, um Positionen in physischem Gold oder ETCs aufzubauen. Langfristig halte ich einen Gold- und Silber-Anteil von 8 bis 12% am gesamten Anlagekapital für sinnvoll, am besten in Form von Barren und Münzen. Silber wird sich mittelfristig auch erholen, allerdings bleibt dieses Edelmetall deutlich stärkeren Preisschwankungen ausgesetzt als Gold. Im Folgenden kannst Du meine kurzfristige charttechnische Einschätzung zu Gold lesen.

Meine Empfehlung NEU: Folge mir bei Instagram! Möchtest Du ab sofort von mir kurze Einschätzungen zu DAX, Aktien, ETFs

und vielen spannenden und aktuellen Themen rund um Börse & Trading –

direkt live und 100% kostenlos?

►► Dann folge mir ab sofort auf Instagram...

Dort melde ich mich fast täglich live in den „Instagram-Stories“,

die Du dann immer für jeweils 24 Stunden abrufen kannst.

Du bekommst hier exklusiven Content, den ich so nicht auf

YouTube oder hier im Report veröffentliche.

Mein Tipp:

Schaue Dir gleich meine aktuelle Story an – ich freue mich auf Dich!

►► Folge mir jetzt auf Instagram (natürlich kostenfrei)

|