Was die Bullenstimmung zum Jahreswechsel bedeutet

Was die Bullenstimmung zum Jahreswechsel bedeutet

von Torsten Ewert Weihnachtsaktion für kurze Zeit verlängert Wie Sie wissen, haben wir im vergangenen Dezember mal wieder eine Weihnachtsaktion gestartet, damit Sie die von uns erwartete Weihnachtsrally noch mitnehmen können. Und wie vorhergesagt, die Rally kam, allerdings schneller als erwartet. Und so wollen nun auch denen, die diese verpasst haben, mit unserer klassischen Neujahrsaktion noch die Gelegenheit geben, auf das Wahljahr des US-Präsidentschaftszyklus zu setzten. Denken Sie daran: Wahljahre sind meist die besten Börsenjahre des US-Präsidentschaftszyklus. Allerdings läuft diese Aktion nur diese eine Woche - und zwar bis Sonntag, den 21.01.2024. Also beeilen Sie sich! Ein Vierteljahr lang können Sie fast alle unserer kostenpflichtigen Börsenbriefe für den Preis von nur einem Monat testen! Dafür müssen Sie sich lediglich auf folgender Seite einen Börsenbrief aussuchen und bei der Bestellung, sofern vorhanden, „Neujahrsaktion“ auswählen. Hier geht es zur Neujahrsaktion …

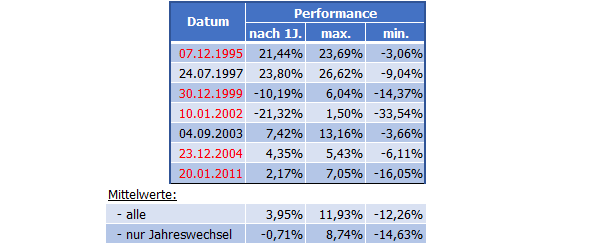

___________________________________________________________________ Sehr verehrte Leserinnen und Leser, nach dem Hin und Her an den Aktienmärkten zu Jahresbeginn, das wenig zielgerichtet war, bekommen die Anleger heute wieder etwas mehr Bedenkzeit in Form eines Börsenfeiertags (Martin Luther King Day). Das gibt ihnen und uns Gelegenheit, über die aufgekratzte Stimmung nachzudenken. Ungebrochener Optimismus Denn der Fehlstart ins Börsenjahr 2024 ficht die Bullen nicht an. Ihr Optimismus bleibt ungebrochen, und der Verlauf der Vorwoche gibt ihnen recht: Von dem Fehlstart ist nur noch ein kleiner Stolperer übriggeblieben – die Bullen konnten den Bären wieder einmal den Schneid abkaufen. Der ungebrochene Optimismus zeigt sich auch im Anleger-Sentiment. Die vielbeachtete Stimmungsumfrage der US-Privatanleger laut der American Association of Individual Investors (AAII) ergab in der Vorwoche zum 8. Mal in Folge einen Bullenanteil von mehr als 45 %. Das gab es zuletzt 2011, und in der gesamten Historie der Umfrage seit 1987 kam es erst zu 7 solcher Serien. Dazu der folgende Chart:  Quellen: MarketMaker mit Daten von VWD, AAII, eigene Berechnungen Ein seltenes bullishes Signal Im untersten Chartteil ist der Bullenanteil dargestellt, der von der AAII wöchentlich erhoben wird (grüne Kurve). Die blaue Kurve im mittleren Chartteil zählt, wie oft in Folge dabei ein Bullenanteil von 45 % oder mehr erreicht wird. Sie sehen, dass es dabei nur selten zu auffälligen Spitzen kommt – eine anhaltende sehr bullishe Stimmung ist also die Ausnahme. Zuletzt kam es im Januar 2018 und im April 2021 immerhin jeweils 7 Wochen in Folge zu derart hohen Werten. Und beide Male geschah dies am Ende einer längeren Rally – im Januar 2018 brachen die Kurse bereits ein paar Tage später kräftig ein! Im obersten Chartteil habe ich die Zeitpunkte, an denen es (wie jetzt) zum 8. Mal in Folge zu einem Bullenanteil von 45 % oder mehr kam, mit roten Dreiecken dargestellt. Scheinbar traten die meisten mitten in einer Rally auf – die Kurse stiegen danach überwiegend weiter. Dieser Eindruck ist aber nur aus längerfristiger Perspektive richtig. Auf Sicht der nächsten Monate nach diesen Signalen ist die Bilanz durchwachsen. Wie es danach weiterging Das zeigt die folgende Tabelle:  Quellen: Daten von VWD, AAII, eigene Berechnungen Sie zeigt die Performance des S&P 500 jeweils ein Jahr nach Datum des Auftretens des 8. Mals mit 45+% Bullenanteil sowie die maximale und minimale Performance in diesem Zeitraum. 1995/96 stand der S&P 500 also nach einem Jahr 21,44 % höher als zum Zeitpunkt des Auftretens des Signals, wobei zwischenzeitlich auch schon mal ein Plus von 23,69 % erreichte und nur einen moderaten Rückgang von -3,06 % erlebte. 2011/12 schaffte der Index nach einem Jahr nur ein mageres Plus von 2,17 %, nachdem er zuvor maximal 7,05 % zugelegt hatte. Dafür brach er aber zwischendurch auch um -16,05 % ein. Die Gesamtbilanz (siehe Zeile „alle Mittelwerte“ unter der Tabelle) ist also sehr durchwachsen: Die gute Stimmung kann die Kurse zwar noch prozentual zweistellig nach oben treiben, aber diese Rally ist nicht nachhaltig. Längerfristig kommt es nur zu einem geringen Anstieg, aber vorher auch zu einer kräftigen Korrektur. Achtung, Jahreswechsel-Euphorie! Auffallend ist zudem, dass in 5 dieser 7 Fälle eine solch bullishe Stimmung zum Jahreswechsel auftrat, also entweder im Dezember oder Januar. Dabei erwies sich der Optimismus der Bullen meist als über-trieben, so dass die Durchschnittswerte – wenn man nur diese 5 Fälle betrachtet – noch schwächer ausfielen. Im Durchschnitt stand der S&P 500 dann nach einem Jahr etwas niedriger (-0,71 %), stieg auch vorher nur weniger (+8,74 %), brach zwischendurch deutlich heftiger ein (-14,63 %). Und wenn man den Fall von 1995 weglässt, als die Tech-Blase vor der Jahrtausendwende so richtig Fahrt aufnahm, sieht es nochmals deutlich schlechter aus… Es scheint, dass die Anleger zu einer Art „Jahreswechsel-Euphorie“ neigen, die oft unberechtigt ist. Das könnte auch diesmal der Fall sein – schließlich dürfte der aktuelle Optimismus vor allem durch die starke Jahresendrally hervorgerufen worden sein, welche die Anleger nun einfach gedanklich fortschreiben. Und wir wissen ja, dass derartige „Prognosen“ höchst unsicher sind. Warnsignal beim Nasdaq 100 Diese bullishe Stimmung der Vorwoche könnte sich also als klassisches antizyklisches Sentimentsignal entpuppen. Zumal auch die Marktbreite auf eine (kurzfristige) Schwäche hindeutet. Zudem haben weder der S&P 500 noch der Nasdaq 100 bisher den nachhaltigen Ausbruch über ihre Allzeithochs geschafft. Die Erholung der Vorwoche könnte also auch nur ein Intermezzo vor einer Korrektur sein (die ohnehin seit Längerem fällig ist). Ein Warnsignal ist daher auch, dass der Nasdaq 100 genau am ersten Handelstag des neuen Jahres mit einer großen Kurslücke unter sein altes Allzeithoch stürzte:  Das letzte Aufbäumen der Bullen? Diesen Chart zeigte ich am Freitag auch den Lesern meiner Aktien-Perlen und schrieb dazu: „Nach dem Rückfall zu Jahresbeginn, bei dem es zu einer markanten Kurslücke am alten Allzeithoch kam (rote Ellipse), war ein Kursrückgang bis mindestens 16.167 Punkte zu erwarten (siehe grüner Pfeil). Doch der Kurs drehte vorher wieder nach oben und überwand kurz darauf erneut das alte Allzeithoch (rot gestrichelte Linie). Nun ist die Frage, ob dies wirklich eine neue Stärke der Bullen ist, oder nur ein letztes Aufbäumen. Es gibt auf der Unterseite außer der genannten grünen Linie noch andere Marken, die der Nasdaq 100 anlaufen könnte/sollte, bevor er in dem übergeordneten blauen Trend weiter nach oben läuft. Neben der unteren blauen Linie sind dies die dicke grüne Linie am Hoch von Ende Juli 2023 und vor allem die auffällige offene Kurslücke von Anfang August 2023 (graue Zone). Eine solche Kurslücke, die von beiden Seiten angelaufen und übersprungen wird, wodurch sie offen bleibt, ist äußerst ungewöhnlich – zumal über einen derart langen Zeitraum. Für den Nasdaq 100 gilt dies umso mehr, da dieser Index erfahrungsgemäß die meisten seiner auffälligen Kurslücken früher oder später schließt. Wir sollten daher diese Kurslücke als mögliches Ziel einer baldigen Korrektur im Hinterkopf behalten.“ Die jüngsten beiden Kerzen im Nasdaq 100 sehen erneut schwächlich aus und könnten die nächste, womöglich entscheidende Umkehr nach unten einleiten. Ein erneuter Rückfall unter die rot gestrichelte Linie könnte daher der Auftakt zu stärkeren Kursverlusten sein – nicht nur im Nasdaq 100. Mit besten Grüßen Ihr Torsten Ewert PS: Zur Anmeldung für die Aktien-Perlen – inklusive kostenloses 30-tägiges Probeabo – geht es hier entlang!

|