Ohne Corona-Maßnahmen würde die Wirtschaft aus allen Nähten platzen

Was die Rally wirklich abwürgen könnte

Ohne Corona-Maßnahmen würde die Wirtschaft aus allen Nähten platzen

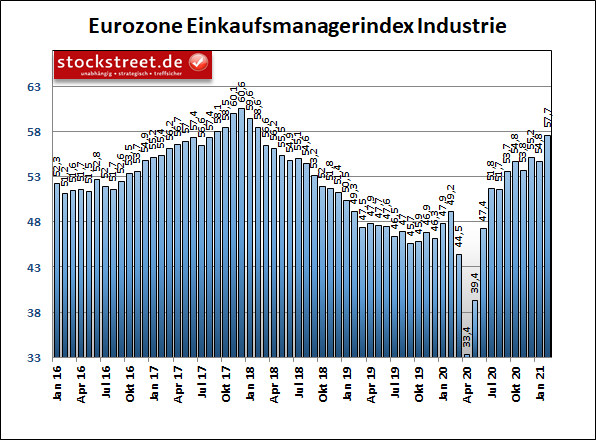

von Sven WeisenhausWow! Die Industrie zeigt sich in einer extrem guten Verfassung. Heute wurden die Schnellschätzungen zu den Einkaufsmanagerindizes von IHS Markit unter anderem für den Euroraum und Deutschland veröffentlicht. Und der Teilindex der Industrie für die Eurozone stieg zum Vormonat um starke 2,9 auf noch stärkere 57,7 Punkte. Er markierte damit ein 3-Jahres-Hoch.

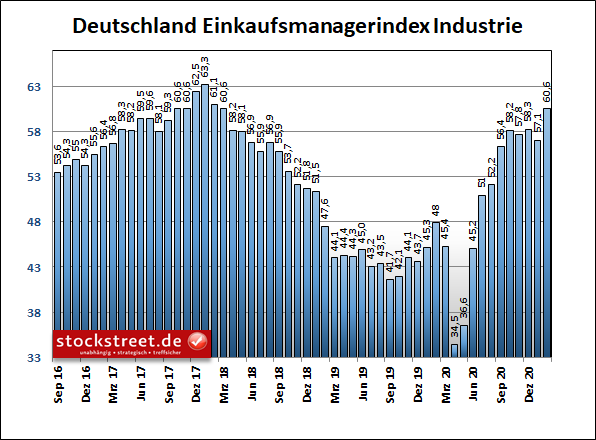

Noch besser schneidet die Industrie in Deutschland ab. Hier stieg der Teilindex sogar um 3,5 auf 60,6 Punkte. Und auch hier wurde zuletzt vor etwa 3 Jahren – Anfang 2018 – ein solch hohes Niveau erreicht.

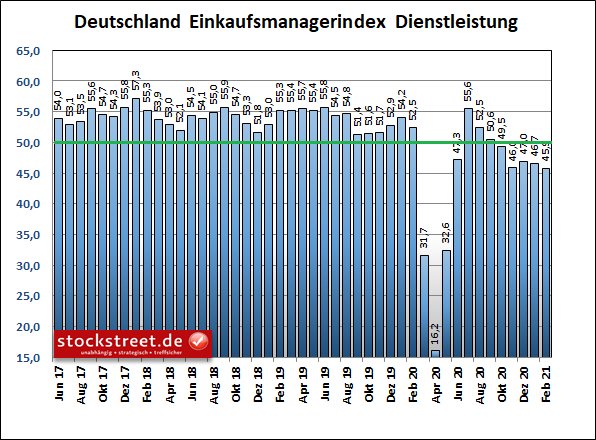

Schöne heile Welt, könnte man meinen, wenn da doch bloß nicht diese Corona-Pandemie und die Maßnahmen wären, welche Teile der Wirtschaft schwer belasten. Denn der Dienstleistungsindex der Eurozone ist erneut gesunken, von 45,4 Punkten im Januar auf nun nur noch 44,7. Und der Index für den Service-Sektor in Deutschland gab auf 45,9 Punkte nach, von 46,7 Zählern im Vormonat.

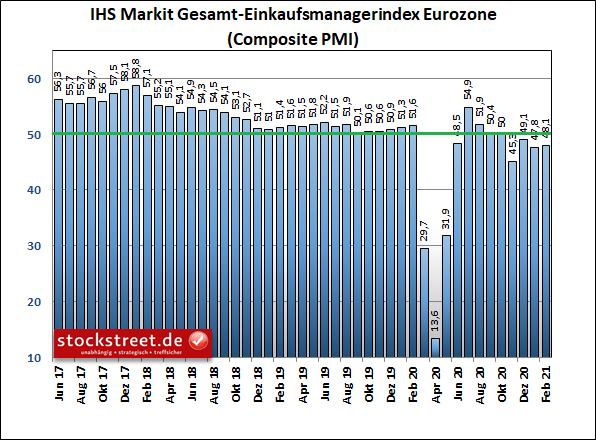

Da der Rückgang im Service-Bereich aber weniger stark ausfällt als der Zuwachs im verarbeitenden Gewerbe, haben die Gesamt-Einkaufsmanagerindizes, die Industrie und Dienstleistung zusammenfassen, zugelegt. In der Eurozone stieg er von 47,8 auf 48,1 Punkte. Er notiert damit allerdings nach wie vor unterhalb der Schwelle von 50 Punkten, ab der Wachstum signalisiert wird.

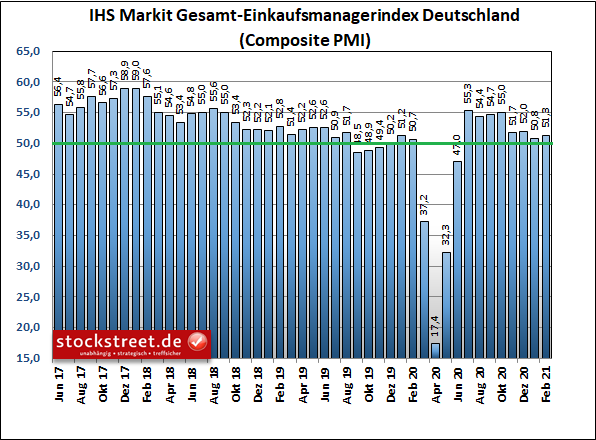

Anders das Bild weiterhin in Deutschland. Hier befindet sich der Composite-Index nun den achten Monat in Folge im Expansionsbereich und er konnte sich mit 51,3 Punkten im Februar sogar etwas weiter von der 50 Punkte-Marke abheben (Januar: 50,8).

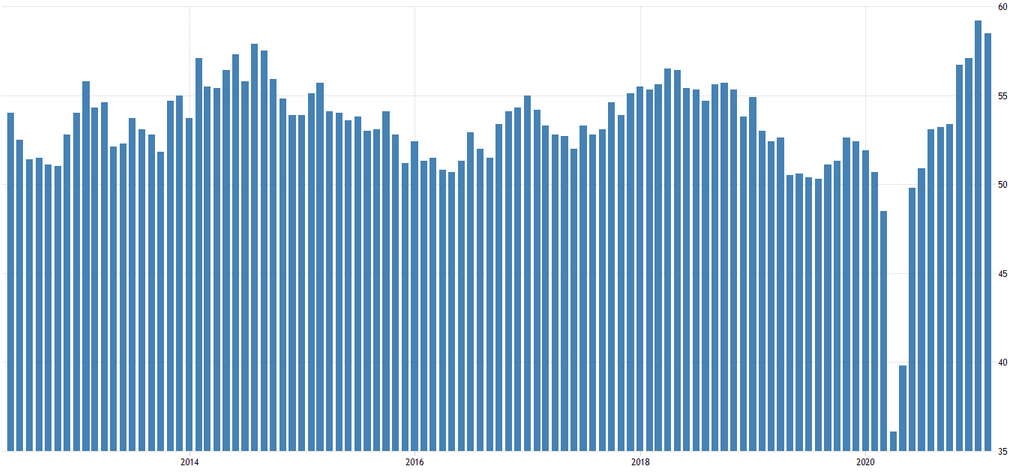

Der Wirtschaft geht es also gut, wenn da nur nicht diese einschränkenden Maßnahmen wären. Der Dienstleistungsbereich bremst eine Konjunktur, die – natürlich auch dank der äußerst expansiven Geldpolitik der Notenbanken – einen grandiosen Aufschwung erleben könnte. Wie die Welt hierzulande aussehen könnte, zeigt sich in den USA. Dort läuft nicht nur die Industrie auf Hochtouren. Der dazugehörige Einkaufsmanagerindex wurde heute mit 58,5 Punkten angegeben. Das ist zwar ein Rückgang gegenüber den 59,2 Zählern des Vormonats, aber es ist immer noch das zweithöchste Niveau seit Anbeginn der Datenerhebung.

(Quelle: tradingeconomics.com)

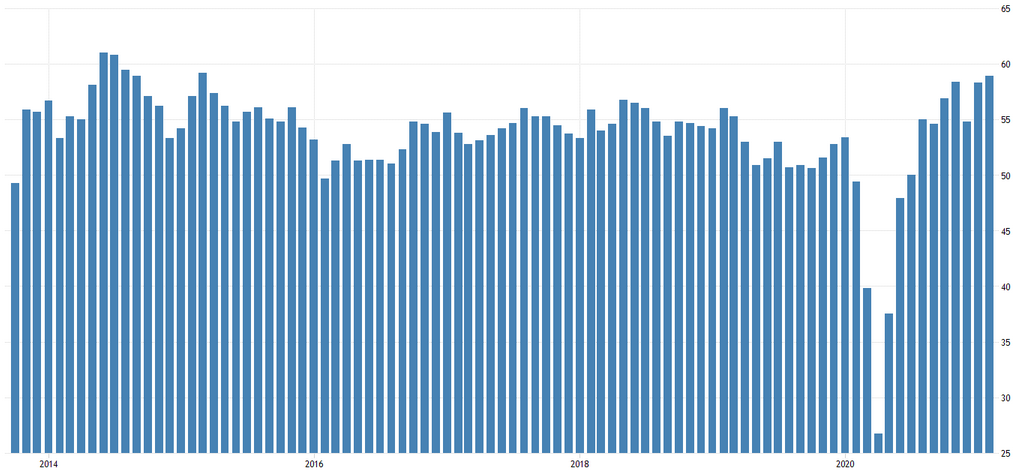

Auch der Dienstleistungssektor brummt. Der Teilindex konnte sogar von 58,3 auf 58,9 Punkte zulegen. So hoch notierte dieser Frühindikator zuletzt im April 2015.

(Quelle: tradingeconomics.com)

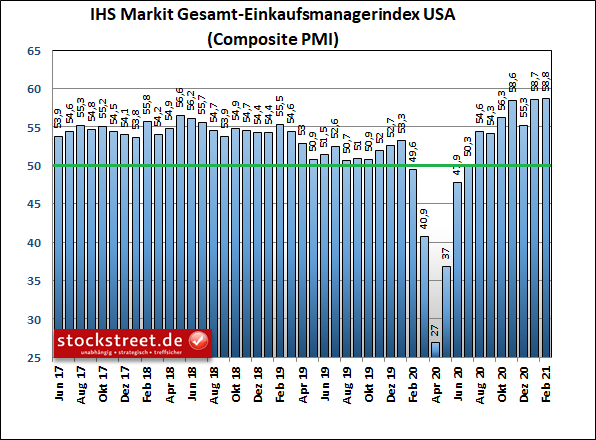

Und auch der Composite-Index konnte dadurch zulegen, von 58,7 auf 58,8 Punkte, und den höchsten Stand seit April 2015 erreichen.

Es ist beeindruckend, wie stark sich die US-Wirtschaft präsentiert. Und es ist merkwürdig, dass der US-Arbeitsmarkt trotzdem noch so einen hohen Nachholbedarf hat. US-Notenbank in der Zwickmühle Um diesem dem Ziel der Vollbeschäftigung näher zu bringen, riskiert die US-Notenbank (Fed) womöglich ein Überhitzen der US-Wirtschaft und sehr wahrscheinlich ein Überschießen der Inflation über das Ziel von 2 %. Letzteres nimmt sie sogar bewusst in Kauf, weil die Inflation nun auch eine ganze Weile unterhalb der Zielmarke geblieben ist. Die Geldpolitik wird daher weiterhin sehr expansiv bleiben, was wohl auch die Blasen an den Finanzmärkten weiter aufblähen wird. US-Indizes konnten erneut eine Korrektur verhindern Und so verwundert es auch nicht, dass die gestrigen Kursverluste an den Aktienmärkten (siehe auch gestrige Börse-Intern) ein weiteres Mal zu einem großen Teil aufgeholt wurden. Der Dow Jones hat erneut mehr als 61,80 % der Abwärtsbewegung vom Hoch bis zum Tief wettgemacht.

(erstellt mit: Comdirect)

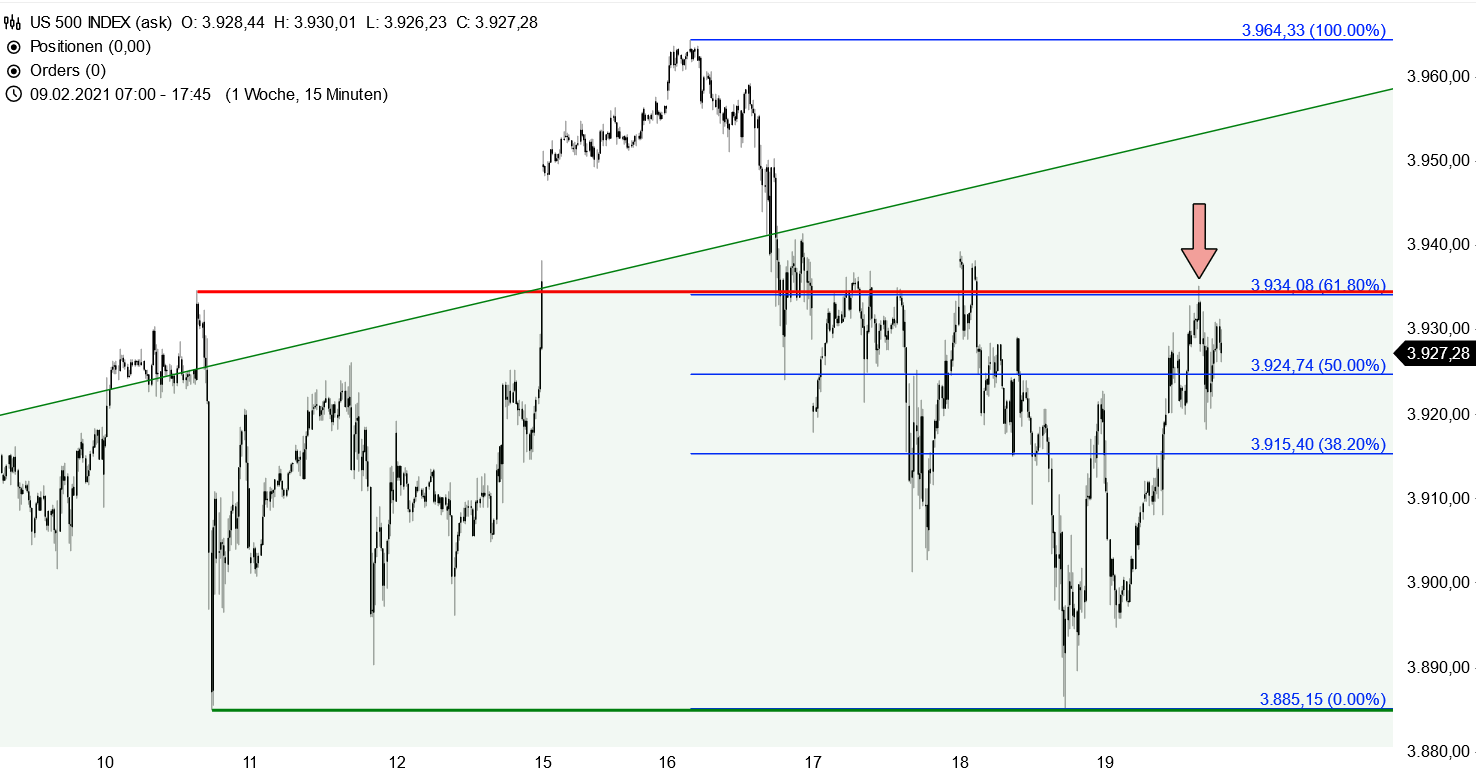

Beim S&P 500 waren es ziemlich exakt 61,80 % (siehe roter Pfeil im folgenden Chart).

(erstellt mit: Comdirect)

Beim Nasdaq 100 war es noch etwas weniger.

(erstellt mit: Comdirect)

Eine größere Korrektur scheint damit vom Tisch. Wahrscheinlicher ist durch die starken Kurserholungen eine Konsolidierung auf hohem Niveau, die am Ende in neuen Rekordhochs mündet. Und je länger diese Konsolidierung anhält, desto mehr Schwung können die Bullen damit für den nächsten Anstieg holen.

Was die Rally wirklich abwürgen könnte

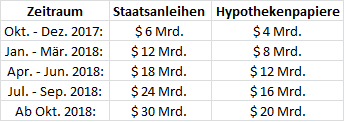

von Sven WeisenhausFührt dieser Anstieg dann in die Fahnenstange, die das Finale der Aufwärtstrends einläutet, bevor die Fed ein Ende der Anleihekäufe oder zumindest eine Reduzierung des Volumens andeutet und damit dann die Aktienmärkte zu Fall bringt? Schon einmal hat das Ende der Anleihekäufe die Aktienmärkte einbrechen lassen. Das war im Jahr 2018. Der Zeitplan für die Schubumkehr Erinnern Sie sich vielleicht noch an die folgende Tabelle? Der Titel der Börse-Intern vom 3. November 2017 lautete dazu recht treffend „Der Zeitplan für die Schubumkehr steht fest“.

Denn die Tabelle zeigt die monatlichen Summen, die ab Oktober 2017 von der US-Notenbank aus auslaufenden Anleihen nicht mehr reinvestiert wurden. Das heißt, ab Oktober 2017 entzog die Fed dem Markt Liquidität, und das mit der Zeit in zunehmendem Maße. Ich hatte diese Tabelle damals wiederholt genutzt, um auf die damit verbundenen Gefahren für den Aktienmarkt hinzuweisen. Am 7. November 2017 markierte der DAX bei 13.525,56 Punkten ein Hoch. Nach einem kleinen Rücksetzer (rund 800 Punkte) konnte dieses Niveau am 23. Januar 2018 noch einmal leicht überschritten werden, mit im neuen Hoch 13.596,89 Zählern. Danach gab der DAX bis Ende 2018 auf 10.279,20 Punkte um fast 25 % nach. Erschreckend, wie der Liquiditätsentzug die Aktienmärkte hat einbrechen lassen, oder? Und faszinierend, wie vorhersehbar dies eigentlich im Nachhinein war, oder? Eine erneute Schubumkehr ist noch in weiter Ferne Nun ist es aktuell natürlich noch längst nicht so weit. Die Fed pumpt schließlich noch für einige Zeit monatlich 120 Milliarden Dollar in den Markt. Und bevor dem Markt Liquidität entzogen wird, muss diese Liquiditätsflut erst einmal enden. Zumal neben der US-Notenbank ja auch noch weitere Notenbanken den Fuß auf dem Gaspedal haben. Das heißt allerdings nun nicht, dass es bis dahin keine Korrektur am Aktienmarkt geben kann. Im Gegenteil: Eine Korrektur ist längst überfällig. Nur eine nachhaltige Trendwende am Aktienmarkt wird man wohl nicht fürchten müssen, solange die Notenbanken die Geldschleusen offen halten.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

|