Was die Rekordjagd an den US-Börsen beenden könnte

Was die Rekordjagd an den US-Börsen beenden könnte

von Sven WeisenhausDer S&P 500 erreicht derzeit ein Rekordhoch nach dem anderen. An 11 der vergangenen 12 Handelstagen wurde ein neuer Rekordkurs markiert (siehe grünes Rechteck im folgenden Chart).

Um 3,4 % ging es in dieser Zeit nach oben. Die Kursgewinne sind damit nicht berauschend – ein Anstieg um 3,4 % gelingt auch gerne mal an nur ein oder zwei Handelstagen. Doch die Kurse steigen damit immer noch deutlich schneller als die Umsätze oder Gewinne der Unternehmen. Seit dem Tief des Corona-Crashs hat sich der Kurs des S&P 500 nun exakt verdoppelt – in nur 328 Handelstagen.

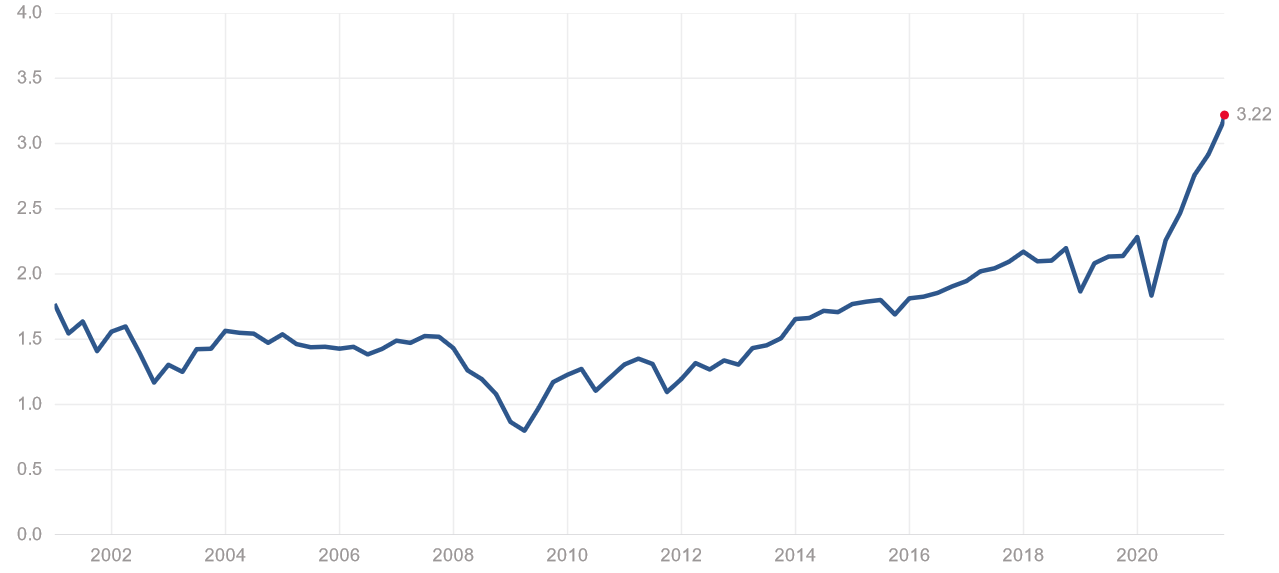

Das Kurs-Umsatz-Verhältnis (KUV) des S&P 500 liegt dadurch inzwischen bei 3,22. Das ist deutlich höher als vor der Corona- oder auch der Finanzkrise.

(Quelle: multpl.com)

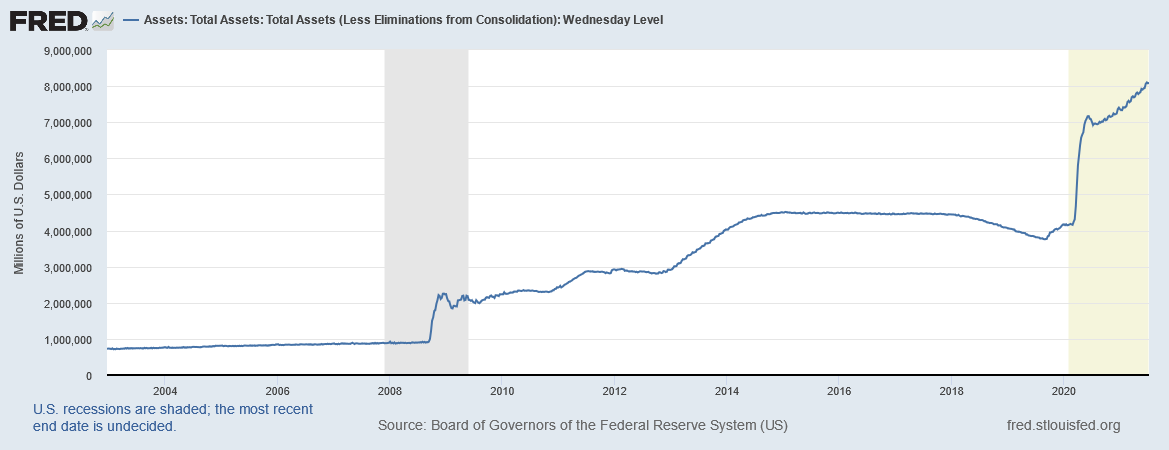

Dabei notieren allerdings aktuell nur etwas mehr als 55 % der im S&P 500 gelisteten Aktien oberhalb ihres 50-Tage-Durchschnitts. Damit wird die aktuelle Rekordjagd nur von relativ wenigen Aktien mitgetragen. Die Marktbreite ist also eher schwach. Und diese Divergenz ist ein weiteres Warnzeichen für die Aktienmärkte. Mit der Notenbank im Rücken ist alles möglich Doch wie wir ja inzwischen längst alle wissen, haben Warnzeichen in der aktuellen Übertreibung keinerlei Bedeutung. Denn die Aktienmärkte können angesichts der massiven Liquiditätsflut der Notenbanken ja nur steigen – oder? Die hohe Korrelation zwischen der Notenbankbilanz der Fed (siehe folgende Grafik) und dem KUV des S&P 500 (Grafik oben) lässt jedenfalls erwarten, dass die Aktienkurse weiter steigen, solange die Fed ihre Bilanz ausweitet.

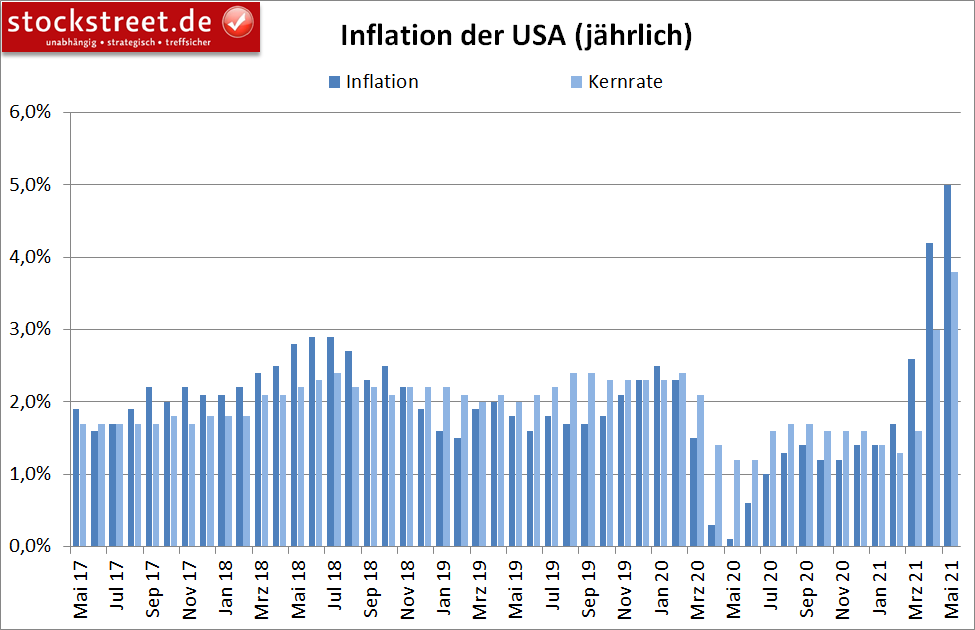

Doch die Frage ist, wie lange die Fed das noch tut. Denn diese Geldpolitik führt nicht nur zu einer hohen Inflation bei den Assetpreisen wie Aktien, sondern auch bei den Verbraucherpreisen. Inflation erneut deutlich über den Erwartungen So wurde heute gemeldet, dass die Teuerung in den USA im Juni bei +0,9 % im Vergleich zum Vormonat lag, nach bereits +0,8 % im Mai. Erwartet worden war dagegen nur ein Anstieg um +0,6 %. Im Vergleich zum Vorjahr stiegen die Konsumentenpreise sogar um +5,4 %, nach schon +5,0 % im Mai. Hier wurde im Durchschnitt eine leichte Abschwächung auf +4,9 % erwartet. In der Kernrate, welche die volatilen Preise für Energie ausklammert und von der Notenbank mehr beachtet wird, stiegen die Preise zudem ebenfalls um +0,9 % zum Vormonat, und um +4,5 % (Mai: +3,8 %) zum Vorjahr.

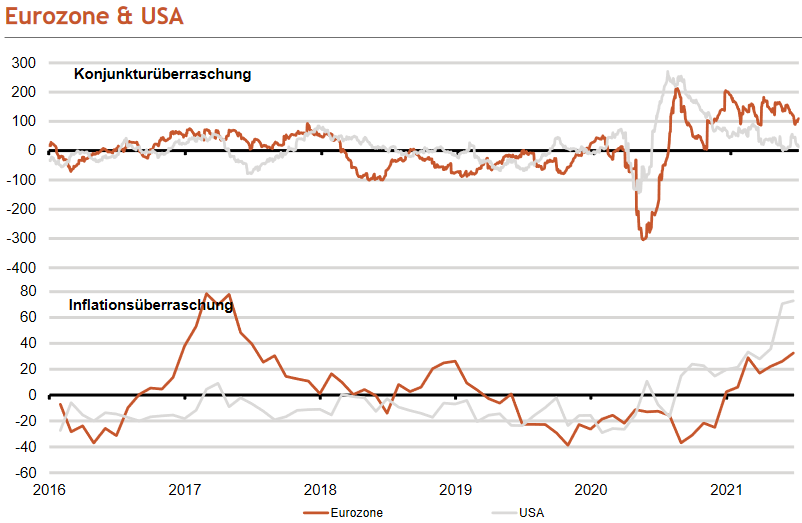

Die Inflationsdaten überraschen damit weiterhin deutlich auf der Oberseite, während insbesondere in den USA die Konjunkturdaten kaum mehr die Erwartungen schlagen konnten.

(Quelle: Berenberg Bank)

Die US-Notenbank steckt damit in einer Zwickmühle. Einerseits fühlt sie sich genötigt, der Wirtschaft weiterhin unter die Arme zu greifen, um die Erholung nicht zu gefährden, andererseits befeuert sie damit die Inflation und die Blasenbildungen an den Finanzmärkten. Warum sinken die Renditen? Immerhin waren die Währungshüter jüngst sehr erfolgreich damit, die höheren Inflationsraten als nur vorübergehend zu verkaufen. Denn die Renditen in den USA sind zuletzt sehr deutlich zurückgegangen. Von mehr als 1,77 % Ende März haben die Renditen der von den Börsen vielbeachteten 10-jährigen US-Staatsanleihen auf nur noch 1,25 % am 8. Juli korrigiert.

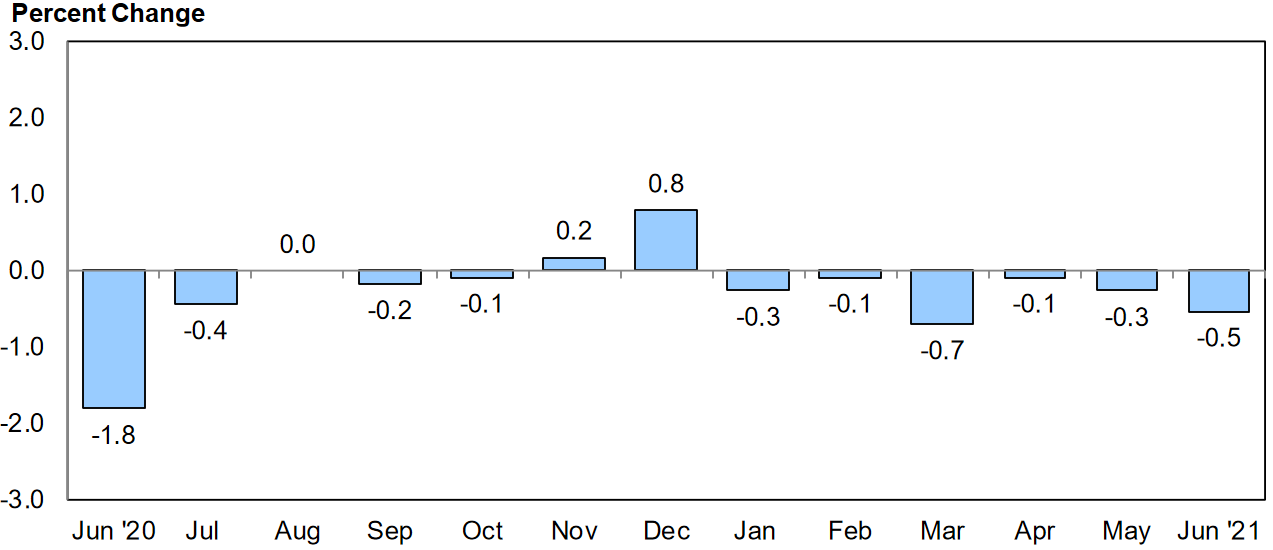

Und bei einer nominalen Rendite von aktuell 1,381 % liegt deren Realrendite, also die nominale Rendite abzüglich der Inflation, mehr als 4 % im Minus! Steigende Preise können den Konsum belasten An den Börsen wird der Rückgang der Renditen inzwischen allerdings nicht mehr nur damit begründet, dass es der Fed gelingt, die Inflationserwartungen zu dämpfen. Sondern dieser Rückgang wird inzwischen auf ein mögliches Ende der wirtschaftlichen Erholung geschoben. Denn durch die steigenden Preise, die natürlich auch längst den Immobilienmarkt erreicht haben, steigen auch die Mieten. Und dadurch haben die Menschen weniger Geld für den Konsum zur Verfügung, der aber 70 % des US-BIP ausmacht. So hat das Bureau of Labor Statistics heute außer den Inflationsdaten auch gemeldet, dass der reale durchschnittliche Stundenlohn aller Arbeitnehmer im Juni um -0,5 % zum Vormonat gesunken ist.

(Quelle: Bureau of Labor Statistics)

Zwar wurden die durchschnittlichen Stundenlöhne nominal um +0,3 % erhöht, doch sind zugleich die Preise eben, wie oben geschrieben, um +0,9 % gestiegen. Und der reale durchschnittliche Wochenlohn sank im Monatsverlauf sogar um -0,9 %, weil es neben der Veränderung des realen durchschnittlichen Stundenlohns zu einem Rückgang der durchschnittlichen Arbeitszeit um -0,3 % gekommen ist. Steuern wir auf eine Stagflation zu? Das böse Wort der Stagflation macht damit bereits die Runde, was nichts anderes beschreibt als eine Phase der wirtschaftlichen Stagnation bei gleichzeitig hoher Inflation. Diese Befürchtungen halte ich allerdings für übertrieben. Doch das Maximum beim Wachstumstempo dürfte auch aus meiner Sicht nun hinter uns liegen. Alleine dies könnte schon zu einer Belastung für die Aufwärtstrends der Aktienmärkte werden. Hinzu kommen nun die hohen Inflationsdaten, die ein Ende des ultra-expansiven Geldpolitik befürchten lassen. Trendkanal bremst den Anstieg des S&P 500 Kein Wunder also, dass die US-Märkte nach Bekanntgabe dieser Daten heute erst einmal nachgegeben haben. Doch die Kursverluste hielten sich in engen Grenzen und wurden wenig später wieder aufgeholt. Der S&P 500 konnte sogar das 12. Rekordhoch in 13 Handelstagen markieren. Dabei hangelt er sich aber nun schon seit 7 Handelstagen an der oberen Linie des Aufwärtstrendkanals entlang.

Dieser Trendkanal bremst also den Anstieg. Für Trader macht es gewöhnlich Sinn, an solchen Hürden Gewinne mitzunehmen, um zu tieferen Kursen die Trades zurück ins Depot zu holen. Einen Rücksetzer zum unteren Ende des Trendkanals sollte man zumindest einkalkulieren, auch im Hinblick auf die Saisonalität.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

|