Was die relative Schwäche des S&P 500 erklärt

Was die relative Schwäche des S&P 500 erklärt

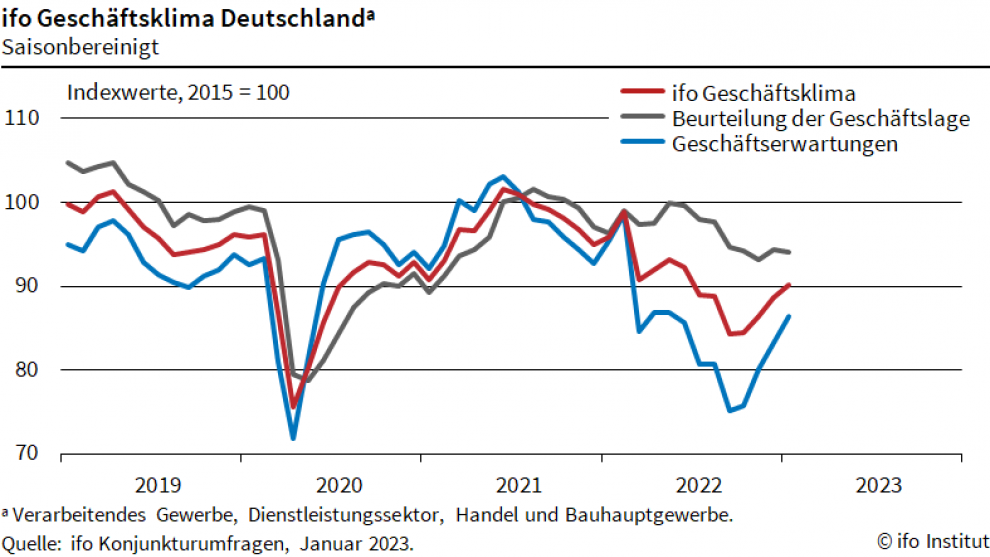

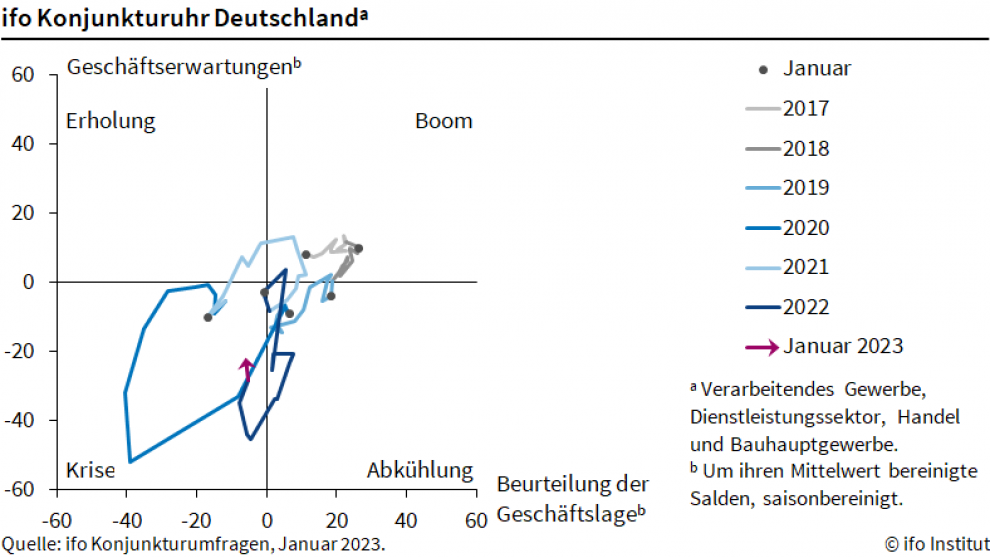

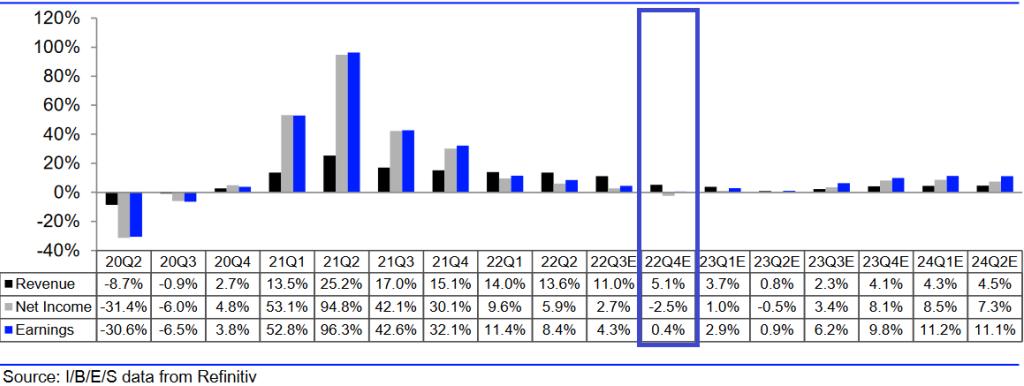

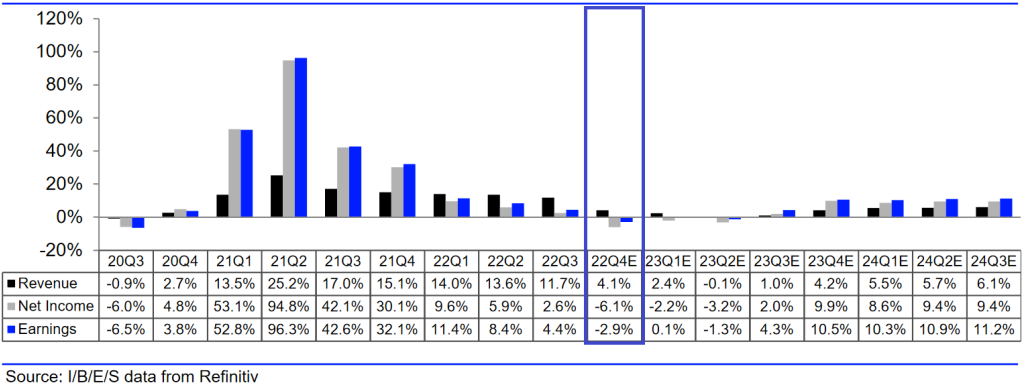

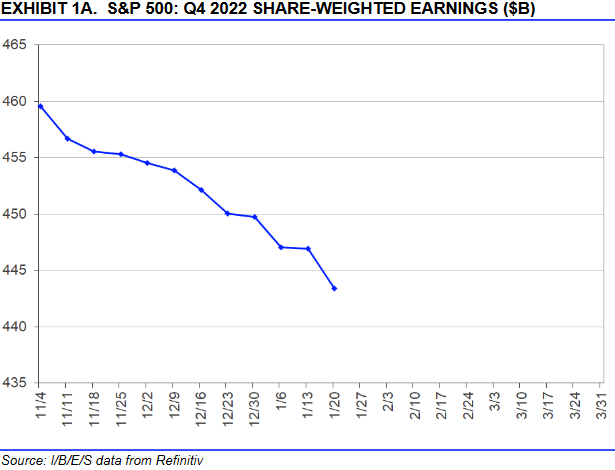

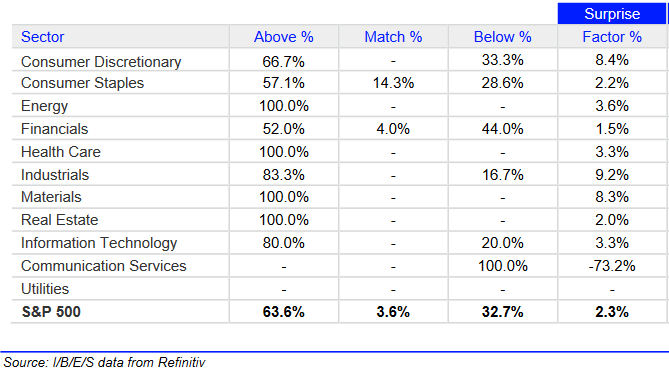

von Sven Weisenhaus In den Stockstreet-Marktberichten, die Sie neben dem Newsletter „Börse-Intern“ ebenfalls (HIER) kostenlos abonnieren können, war heute Vormittag bereits zu lesen, dass der Geschäftsklimaindex des Ifo-Instituts für Januar auf 90,2 Punkte gestiegen ist (Dezember: 88,6).  Da die Prognose der Experten damit exakt getroffen wurde, hatte die Veröffentlichung kaum Auswirkungen an der Börse, hieß es dazu im Stockstreet-Marktbericht. Zudem hat der Ifo-Index lediglich die gestern bereits veröffentlichten Einkaufsmanagerdaten bestätigt. Interessant war höchstens noch, dass dieser vierte Index-Anstieg in Folge nur auf erneut verbesserte Erwartungen zurückzuführen ist. Mit den laufenden Geschäften sind die Unternehmen dagegen schon wieder etwas unzufriedener. Entscheidend sowohl für die Wirtschaft als auch für die Börsen ist aber, dass sich die Erwartungen aus dem Keller herausarbeiten. Denn diese sind immer noch auf einem niedrigeren Niveau als die Lageeinschätzung. Und so arbeitet sich auch die ifo-Uhr nur langsam aus dem Krisen-Quadranten in Richtung Erholung.  Aber auch das passt zu den gestrigen Einkaufsmanagerdaten. Dazu hatte ich geschrieben, dass zwar die Erwartungen berechtigt sind, wonach es nicht zu einer tiefen Rezession kommt, aber die Daten immer noch auf ein Schrumpfen der Wirtschaft hindeuten. Liefert die Berichtssaison Gründe für die Erholung der Aktienmärkte? Auf der Suche nach den Gründen für die anhaltenden Erholungstendenzen der Aktienmärkte und einem möglicherweise weiteren Kurspotential richte ich meinen Blick immer wieder auch auf die Berichtssaison und die Gewinnerwartungen der Marktteilnehmer. Zur Erinnerung: Am 8. November hatte ich zur folgenden Grafik von Refinitiv geschrieben, dass die Erwartungen an das Gewinnwachstum der Unternehmen aus dem S&P 500 im 4. Quartal 2022 gegen Null tendieren.  Inzwischen liegen diese nicht mehr bei +0,4 %, sondern nur noch bei -2,9 %.  Analysten haben also ihre Gewinnerwartungen weiter reduziert, seit Anfang November um etwa 4,7 % bzw. 21,7 Milliarden Dollar.  Und sie rechnen dadurch nun nicht mehr mit wachsenden, sondern mit schrumpfenden Gewinnen im Vergleich zum Vorjahreszeitraum (443,4 vs. 456,9 Milliarden Dollar). Dabei wurden auch die Erwartungen für die folgenden Quartale erneut nach unten revidiert, abgesehen vom 4. Quartal 2023. Diese Entwicklung kann also die Kurserholungen an den Aktienmärkten nicht begründen, geschweige denn eine Hoffnung auf weiteres Kurspotential schüren. Zufriedenstellende Berichtssaison Ich erinnere in diesem Zusammenhang auch an die Analyse vom 12. Januar – siehe „Berichtssaison: Bei Enttäuschungen drohen heftige Rücksetzer“. Einzelne Enttäuschungen hat es seitdem bereits gegeben, mit entsprechenden Konsequenzen für den Aktienkurs. Insgesamt läuft die Berichtssaison allerdings bislang immerhin zufriedenstellend. Denn wieder einmal können die zuvor heruntergeschraubten Gewinnerwartungen übertroffen werden, bislang von 63,6 % der Unternehmen. Der langfristige Durchschnitt liegt bei 66,3 % (seit 1994). Dabei lagen die Gewinne durchschnittlich um 2,3 % über den Schätzungen. Hier liegt der langfristige Durchschnitt bei +4,1 %.  Diese Ergebnisse können die anhaltenden Erholungstendenzen bzw. die jüngst zumindest stabilen Kurse durchaus erklären. Berauschend sind die Ergebnisse allerdings nicht. Und daher erscheint das weitere Kurspotential begrenzt. Nur zufriedenstellend ist nicht gut genug Vor diesem Hintergrund versteht man, warum der S&P 500 Probleme hat, die wichtige Linie seines Abwärtstrendkanals bzw. Bärenmarktes zu brechen.  Und die Entwicklung der Gewinnerwartungen erklärt, warum sich der S&P 500 unter anderem im Vergleich zum DAX relativ schwach entwickelt und deutlich weniger stark erholt hat. Alles Weitere zur charttechnischen Lage hat Torsten Ewert bereits am Montag analysiert (siehe „S&P 500: Es geht um die Wurst“). Ich bin sehr gespannt, für welche Richtung sich der Index angesichts der fundamentalen Entwicklung entscheidet. Ich fürchte jedenfalls erneute Rücksetzer. Im „Target-Trend-Spezial“ habe ich dem S&P 500 jüngst übrigens eine sehr widersprüchliche Kursentwicklung attestiert. Denn sie ist „durch einen Wechsel aus bullishen und bearishen Signalen geprägt“, schrieb ich dazu. Mein Rat lautete deshalb: „Und daher sollte man hier nun einfach noch etwas abwarten, bis sich der Index für eine Richtung entscheidet“. Man muss nicht jederzeit in jedem Markt engagiert sein.

Ich wünsche Ihnen damit viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

PS: Wenn Sie aber wissen wollen, wann sich neue Trades auf den S&P 500 lohnen, dann nutzen Sie doch jetzt noch schnell das Restkontingent der Neujahrsaktion und lesen Sie den „Target-Trend-Spezial“ 3 Monate lang zum Preis von nur 1 Monat! Melden Sie sich JETZT HIER an!

|