Was die starke Gegenreaktion bedeutet

Was die starke Gegenreaktion bedeutet

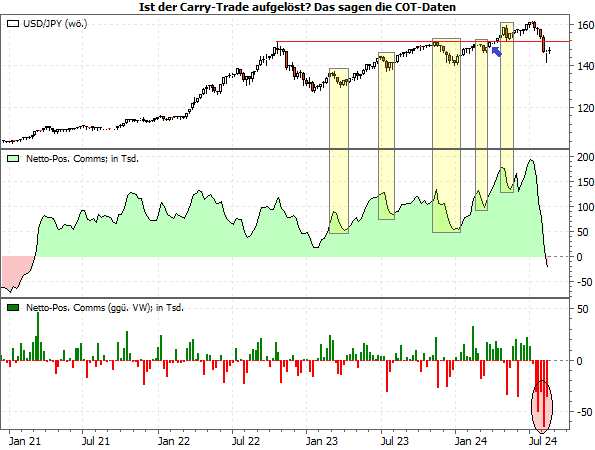

von Torsten Ewert Kennen Sie das auch? Als Trader kann man mitunter den Urlaub nicht so recht genießen – man könnte schließlich was verpassen! Und tatsächlich: Da macht die Börse-Intern mal eine Woche Urlaub und prompt steigen die Märkte - und das zum Teil auf historische Weise, siehe Nikkei! Na, hoffentlich wird das nicht zur Regel… Carry-Trades und Verfallstag im Fokus Aber Scherz beiseite. Mit Stockstreet hat die Stärke natürlich nichts zu tun. Dafür umso mehr mit dem berüchtigten Yen-Carry-Trade und womöglich auch mit dem Verfallstag. Letzteres trifft vor allem auf den DAX zu. Nach dem Rückschlag der Vorwoche war die 17.800-Punkte-Marke das Kursziel zum Verfallstag. Diese wurde zwar schon am Montag erreicht, aber zunächst noch gehalten – die Kurse wurden also immer wieder darunter gedrückt.  Ab Mittwoch kamen die Stillhalter dann unter Druck, obwohl sie immer noch versuchten dagegenzuhalten. Am Donnerstag brachen dann die Dämme – und das mit derartiger Dynamik, dass auch eine weitere „Haltelinie“ bei 18.000 Punkten überrannt wurde und die Kurse bis zum Verfallstermin am Freitag fast noch die nächste kritische Marke bei 18.400 Punkten erreichten. (Abgerechnet wurde der DAX bei 18282,74 Punkten; im Hoch erreichte er zuvor 18.344,20 Punkte.) Danach verschwand der „Verfallstagsdruck“, sodass die Kurse wieder nachgaben. Da aber die US-Märkte weiter zulegten, wurde der DAX wieder mit hochgezogen. Und heute ist der DAX dabei, eine wichtige Abwärtslinie zu überwinden (siehe Pfeil). Die stärkste Woche des (bisherigen) Jahres Ab Dienstag gab es immer wieder Konjunkturdaten, welche die Anleger positiv aufnahmen. Insbesondere die überraschend deutlich gestiegenen Einzelhandelsumsätze in den USA (+1,0 % gegenüber dem Vormonat vs. erwarteten +0,3 bis +0,4 %) ließen die Konjunktur- und Rezessionssorgen verblassen. Damit sanken auch die Zinssenkungserwartungen: Inzwischen rechnen die Börsianer nur noch mit einem regulären Zinsschritt von 0,25 Prozentpunkten für September. Den „Doppelschritt“, mit dem die Fed vermeintlich eine aufkommende Rezession bekämpfen müsse, haben sie wieder ad acta gelegt. Bei so viel Positivem entfaltete sich in der zweiten Wochenhälfte eine zunehmende Dynamik, die vermutlich durch eine Short Squeeze verstärkt wurde. In jedem Fall war die Stärke der US-Indizes beeindruckend: Der S&P 500 stieg in der vergangenen Woche um 3,9 %, womit diese zur bisher stärksten Woche des Jahres wurde. Ist der Spuk schon wieder vorbei? Ist damit der Spuk schon wieder vorbei? Das dürfte davon abhängen, aus welchen Gründen es tatsächlich zu diesem Einbruch kam. Es gab ganz offensichtlich eine „Rezessions-Panik“, aber nach wie vor wird auf die Yen-Carry-Trades als (Haupt-)Ursache verwiesen. Dazu wurden wir in den vergangenen Tagen von diversen Kommentaren in den Medien überschwemmt. Die Quintessenz: Nix Genaues weiß man nicht. Dabei verwiesen die Analysten nahezu einhellig darauf, dass die Größe des Carry-Trades nicht zu bestimmen ist (weil der Devisenmarkt dezentral organisiert ist und nur sehr grobe Daten zu derartigen Kapitalströmen vorliegen). Dennoch wollten einige schätzen können, welcher Anteil bei dem Einbruch aufgelöst bzw. rückgeführt wurde. Wie das gehen soll, wenn die Basis unbekannt ist, bleibt rätselhaft. Und so schwanken die genannten Anteile auch beträchtlich: Ich habe Werte zwischen 25 und 75 % gelesen. Da kann ich auch eine Münze werfen… Was die Daten über die Carry-Trades sagen Halten wir uns lieber an die verfügbaren Daten. Und das sind die Positionen auf den Yen an den Terminbörsen. Auch hier ist das Datenangebot begrenzt, aber höchstwahrscheinlich wird ein Großteil über die US-Terminbörsen abgewickelt, und dazu gibt es sehr gute und zeitnahe Daten – die sogenannten COT-Daten (Commitment of Traders). Sie geben die Gesamtzahl der Long- und Short-Positionen institutioneller Anleger (Commercials) an den US-Terminbörsen wieder. Daraus wird in der Regel die sogenannte Netto-Positionierung errechnet (Long- minus Short-Positionen), und diese hat sich in den vergangenen Jahren wie folgt entwickelt (siehe mittlerer Chartteil):  Quellen: MarketMaker mit Daten von VWD, CFTC, eigene Berechnungen Ab Frühjahr 2021 drehte sie ins positive Terrain, was man als Beginn der Carry-Trades ansehen könnte. (Hinweis: Ein positiver Wert bedeutet, dass die Mehrzahl der Commercials long im USD/JPY ist, also auf einen steigenden Dollar und einen fallenden Yen setzt. Wenn bei Carry-Trades Yen verkauft und Dollar gekauft werden, geschieht genau das: Der Dollar steigt, der Yen fällt.) Gut 12 Monate stieg die Positionierung weiter leicht an – parallel zum (moderat) steigenden USD/JPY-Kurs. In dieser Zeit wurden die Carry-Trades offenbar ausgebaut. Ab 2022 stieg zwar der USD/JPY-Kurs, allerdings nicht aufgrund zunehmender Carry-Trades, sondern wegen der steigenden Zinsdifferenz zwischen Dollar und Yen, weil die Fed in dieser Zeit den US-Leitzins von 0,25 auf 5,5 % trieb. Die Positionierung sank tendenziell sogar leicht, was vermutlich daran lag, dass die 2022er Korrektur weniger attraktive Anlagemöglichkeiten bot. Auch hier gab es eine Übertreibung! Ab 2023 stiegen Währungskurs und Nettopositionierung wieder synchron, wobei es bei Kursrückgängen auch immer wieder Rückgänge der Positionierung gab (siehe gelbe Rechtecke) – besonders deutlich Ende 2023, als der Kurs erneut das Hoch von 2022 erreichte. Im Nachhinein muss man diese Einbrüche sicher als Warnsignal ansehen, dass die Carry-Trades überstrapaziert waren, also eine Übertreibung vorlag. (Darauf hatte Sven Weisenhaus hier immer wieder hingewiesen.) Die letzte Phase der Übertreibung begann, als der Kurs sogar auf neue Hochs ausbrach, obwohl die japanische Zentralbank schon die erste Zinserhöhung beschloss (siehe Pfeil) und allgemein die erste Zinssenkung der Fed erwartet wurde. Dabei ging der steile Anstieg der Netto-Positionen weiter, der Anfang 2024 begonnen hat. Ist aus den Carry-Trades nun die Luft raus? Ab Anfang Juli bröckelten dann die USD/JPY-Kurse, und parallel dazu gaben auch die Netto-Positionierungen nach. In den vergangenen 6 Wochen kam es mehrfach zu den größten wöchentlichen Rückgängen der Nettopositionierungen seit dem Corona-Crash 2020 (siehe rote Ellipse). Der gesamte 6-Wochen-Rückgang seit Anfang Juli ist zudem der größte seit Beginn der Historie 1986. Überdies ist die Netto-Positionierung in der Vorwoche wieder ins Negative gekippt. Die Anleger sind also inzwischen netto short im Dollar also long im Yen. Ob das so bleibt oder nicht (weil der Rückfall zuletzt erneut eine Überreaktion war) ist unerheblich – der steile Einbruch und die diversen Rekorde, die dabei aufgestellt wurden, sind für mich ein recht eindeutiges Zeichen, dass aus der Carry-Trade-Blase ein Gutteil der Luft entwichen ist. Wenn diese These stimmt, dann könnte die Stärke der Vorwoche bereits eine Reaktion auf diese Entwicklung sein, denn dadurch wäre eine große Gefahr entschärft. Andererseits fehlt aufgrund der Rückführung der Carry-Trades womöglich die Liquidität, um die Aktienkurse weiter nach oben zu treiben. Und wenn es tatsächlich nur eine Short Squeeze gab und/oder einen Verfallstagseffekt – also ein Strohfeuer, könnte es zu einer weiteren Abwärtswelle oder einer größeren Bodenbildung kommen. Was nach starken Wochen möglich ist Immerhin – in der Vorwoche haben „die üblichen Verdächtigen“ besonders stark zugelegt, also die Tech-Werte und insbesondere die „Magnificent 7“. Und es gibt einen weiteren Lichtblick: die Vorwoche war nicht nur die stärkste Woche seit Jahresbeginn, sondern seit Anfang November 2023 – also die stärkste der vergangenen 40 Wochen. Und statistisch folgte einer derart starken Woche in den kommenden 41 Wochen in mehr als 70 % der Fälle ein weiterer Anstieg um durchschnittlich 15 %. (Anderenfalls geht es im Durchschnitt um -10 % abwärts.) Die Chancen liegen also wieder auf Seiten der Bullen. Aber da es wohl kaum ohne Pause nach oben gehen wird, kann man bei Rücksetzern nun wieder nach Einstiegsgelegenheiten Ausschau halten. Dann sieht man auch, ob es tatsächliche wieder zum „Buy the dip“ kommt. Das wäre eine weitere Bestätigung dafür, dass der Spuk vorbei ist. Mit besten Grüßen

|