Was Du bei der langfristigen

Anlage in ETFs beachten solltest!? Liebe Leserin, Lieber Leser,

die Anlage in ETFs, also passiven Indexfonds, ist eine gute Möglichkeit, um breit gestreut am Aktienmarkt zu investieren und für das Alter vorzusorgen. Allerdings halte ich persönlich den direkten Kauf von Aktien für die Königsklasse der Geldanlage und damit dem Investment in ETFs langfristig für überlegen. Darauf bin ich bereits im Report vom 12. Juni näher eingegangen.

Nur soviel: Zum einen kann man mit der richtigen Auswahl an Aktien besser abschneiden als ein passiver Indexfonds, zum anderen fühle ich mich für den Fall einer Finanzkrise mit Aktien im Depot wohler als mit ETFs. Aktien sind Anteilsscheine an Unternehmen, ETFs sind letztlich, wie andere Fonds auch, die Produkte eines Emittenten. Allerdings gibt es auch gute Gründe, um ETFs als Alternative zu sehen. Nämlich dann, wenn Du nur wenig Geld pro Monat anlegen kannst und wenn Du keine Zeit hast, Dich mit der Aktienanlage zu beschäftigen. Die stärksten ETFs der letzten 5 Jahre Aber welche ETFs solltest Du kaufen und was sind eigentlich die besten ETFs der Welt? Auf diese Frage gibt es keine einfache Antwort. Welches der beste Indexfonds gewesen wäre, das weiß man leider immer erst hinterher. Am Ende, sprich wenn Du den ETF wieder verkaufen willst, wird abgerechnet: Erst dann zeigt sich, ob "Dein" ETF besser abgeschnitten hat als andere. Neben der reinen Kursentwicklung werden in die Performance eines solchen Investments immer auch die Dividenden und andere Ausschüttungen eingerechnet. | Die besten ETFs der letzten 5 Jahre | | | | ETF Name | ISIN | Performance

5 Jahre | Kostenquote TER | | Lyxor MSCI World Information Tech. | LU0533033667 | +145% | 0,30% | | iShares Nasdaq | IE00B53SZB19 | +138% | 0,33% | | iShares TecDAX | DE0005933972 | +131% | 0,51% | | Lyxor Dow Jones Industrial Average | FR0007056841 | +106% | 0,20% | | xTrackers S&P 500 | LU0490618542 | +97% | 0,15% | | | | | | | Zum Vergleich: | | | | | ComStage FTSE China A50 | LU0947415054 | +78% | 0,40% | | Comstage MSCI World | LU0392494562 | +64% | 0,20% |

ETFs auf Aktien-Indizes aus den USA an der Spitze

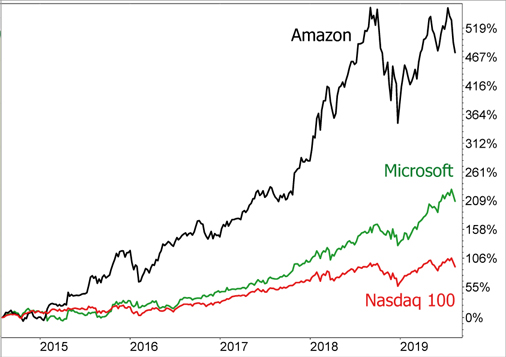

Aufschlussreich ist ein Blick in die Vergangenheit: Wenn Du vor fünf Jahren einen der knapp 1.000 an der Deutschen Börse gehandelten ETFs auf Aktien-Indizes gekauft hättest, mit welchem hättest Du am besten abgeschnitten? In der Tabelle sind natürlich nur ETFs enthalten, die vor fünf Jahren schon existierten. Im rasch wachsenden ETF-Markt kommen allerdings jedes Jahr neue Indexfonds dazu. Auf Platz 2 liegt ein ETF auf den US-Technologieindex Nasdaq 100. Ich habe nur einen der ETFs aufgeführt, es gibt mehrere auf diesen Index, ebenso wie auf die anderen US-Indizes Dow Jones Industrial und S&P 500, die auf Platz 4 und 5 liegen. Die Outperformance des US-amerikanischen Aktienmarktes in den letzten fünf Jahren ist nicht zuletzt auf die starke Kursentwicklung der großen Technologie- und Internetkonzerne zurückzuführen. Der Nasdaq 100 Index wird dominiert durch die größten Technologiewerte der USA, darunter Apple, Microsoft, Alphabet (Google), Amazon und Facebook. Auf diese fünf Aktien allein entfallen 45% der Indexgewichtung. Auch 2019 ist der Nasdaq 100 auf ein neues Allzeithoch gestiegen, gab aber in den letzten Tagen nach. Der Chart zeigt, wie groß die Outperformance von Amazon und Microsoft gegenüber dem Nasdaq 100 in den letzten 5 Jahren war, nicht zuletzt diese beiden Aktien haben den Index also nach oben gezogen:

Vorsicht vor Klumpenbildung bei Branchenindizes!

An der Spitze in der "5-Jahres-Wertung" liegt aber der Lyxor MSCI World Information Technology ETF, in dem Aktien aus der Branche der Informationstechnologie enthalten sind. Microsoft und Apple machen aktuell mehr als 38% der Indexgewichtung aus. Beide Aktien zählten in den letzten fünf Jahren weltweit zu den Top-Performern und haben dafür gesorgt, dass der ETF die beste Performance zeigte. Microsoft stieg um 247%, Apple immerhin um 122% (inklusive Dividenden). Die Abhängigkeit des ETFs von diesen beiden Aktien ist aber auch gefährlich. Wenn sie fallen, dann zieht das auch den ETF mit nach unten. In den Nasdaq 100 zu investieren, das wäre auch vor fünf Jahren nicht abwegig gewesen. Aber selbst wenn Du in andere US-amerikanische Aktien-Indizes investiert hättest, wärst Du mit Deinem ETF noch in der Spitzengruppe gelegen.

Mit einem ETF auf den Dow Jones Industrial mit den 30 der größten Industrie-Aktien aus den USA hättest Du immerhin einen Gewinn von 106% und mit ETFs auf den S&P 500 Index einen Gewinn von 97% erzielt.

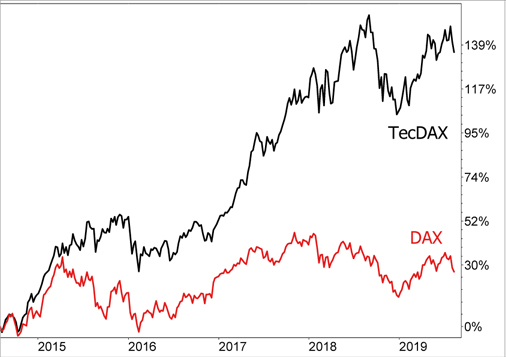

TecDAX-ETF ebenfalls ganz vorne Aber nicht nur US-Aktien, auch ein Investment in einen ETF auf den deutschen Technologie-Aktienindex TecDAX hätte Dir in fünf Jahren einen stattlichen Gewinn von 131% gebracht. Vergleiche das mal mit der Quasi-Null-Rendite auf Deinem Sparbuch! Auch in den TecDAX zu investieren, wäre vor fünf Jahren nicht abwegig gewesen. Den DAX jedenfalls hat der TecDAX ganz klar in den Schatten gestellt:

Aber werden Indizes wie der Nasdaq 100 und der TecDAX auch in den nächsten fünf Jahren andere Aktien-Indizes ausstechen? Das ist fraglich, denn durch den starken Kursanstieg der letzten Jahre ist gerade die Bewertung am US-Aktienmarkt inzwischen relativ hoch. Auch könnte in Zukunft der MDAX mit den mittelgroßen deutschen Aktien besser abschneiden als der TecDAX. Ich erlaube mir da tatsächlich für einen Zeitraum von fünf Jahren keine Prognose.

Starke Schwankungen bei exotischen Aktien-Indizes Es sind – vielleicht etwas überraschend – keine ETFs auf exotische Indizes in der Spitzengruppe zu finden. Vor zwei Jahren lag in dieser Liste noch ein ETF auf den Aktienmarkt in Pakistan (ISIN: LU0659579147) mit einem Plus von 197% an der Spitze, jetzt befindet er sich mit einem Minus von 45% auf Sicht der letzten fünf Jahre ganz hinten. Das zeigt, wie stark die Aktienmärkte von Entwicklungsländern schwanken können. Immerhin brachte ein Indexfonds auf den chinesischen Aktienmarkt, genauer gesagt auf den China A50 Index, in dem die 50 größten an den Börsen in Shanghai und Shenzhen gehandelten Aktien enthalten sind, in den letzten fünf Jahren einen Gewinn von 78% (siehe Tabelle). Allerdings schwankt auch der chinesische Aktienmarkt sehr stark. Der China A50 Index ist bereits im Jahr 2015 extrem gestiegen und hat sich anschließend unter starkem Auf und Ab letztlich nur seitwärts bewegt.

Das zeigt: Bei solchen ETFs kommt es sehr darauf an, wann genau man investiert. Bei einem Einstieg im Jahr 2015 statt 2014 säßest Du heute mit dem ETF möglicherweise auf Verlusten:

Spezialisierung ist schwierig

ETFs, die die Kursentwicklung einzelner Länder oder Branchen widerspiegeln, sind meiner Ansicht nach vor allem für den kurzen und mittleren Anlagehorizont, sprich ein bis zwei Jahre geeignet. Auf längere Sicht kannst Du mit einer solchen Spezialisierung auch schnell daneben liegen. Wenn Du vor fünf Jahren z.B. in einen ETF auf den türkischen Aktienmarkt investiert hättest, dann läge der Verlust heute bei 40%. Und die Türkei war 2014 noch nicht in einer ökonomischen Krise, sondern verzeichnete ein Wirtschaftswachstum von 5,2%! Das negative Beispiel des Pakistan-ETFs habe ich ja bereits erwähnt.

Mein Fazit

Leider muss ich Dich enttäuschen, den besten ETF der Welt kann ich Dir nicht nennen. Mein Ratschlag ist: Wenn Du langfristig in einen ETF-Sparplan investieren willst, z.B. für die Altersvorsorge, dann solltest Du wegen des geringeren Risikos vor allem auf breit streuende Aktien-Indizes setzen, die möglichst viele Länder, Regionen und Branchen abdecken. Ein ETF auf den MSCI World Index, der in die Aktien der Industrieländer investiert, hätte Dir z.B. in den letzten fünf Jahren immerhin auch einen Gewinn von 64% gebracht. Der beste ETF der letzten fünf Jahre, der Lyxor MSCI World Information Technology ETF, ist für mich dagegen ein Negativbeispiel. Auf zwei Aktien entfallen 38% des Index. Wenn diese beiden Aktien schlecht laufen, z.B. weil die Vorstände falsche Entscheidungen treffen, stürzt der ETF ab. Natürlich spricht grundsätzlich nichts dagegen, in einen Branchen- oder Länder-ETF zu investieren. Allerdings solltest Du Dich dann wirklich mit der Region oder der Branche gut auskennen und die Zukunftsaussichten einschätzen können.

Aber wer weiß bei einem Anlagehorizont von 10 oder 15 Jahren schon, welche Branche dann vorne liegt oder der Aktienmarkt welchen Landes sich am besten entwickelt hat? Das lässt sich vernünftig nur für kürzere Zeiträume einschätzen.

Video-Tipp Chinas beste Aktie?

Kauf-Chance bei Starbucks-Konkurrent?

Ist diese Aktie wirklich Chinas beste Aktie, wie manche behaupten? Die Akie von "Chinas Starbucks" entwickelt sich zurzeit überdurchschnittlich gut. Ist die Begeisterung der Anleger gerechtfertigt? Gerhard Heinrich wirft einen kritischen Blick auf den chinesischen Wachstumswert:

→ Hier geht’s zum Video...

|