Wechselt gerade „Smart Money“ zu „Dumb Money“?

Wechselt gerade „Smart Money“ zu „Dumb Money“?

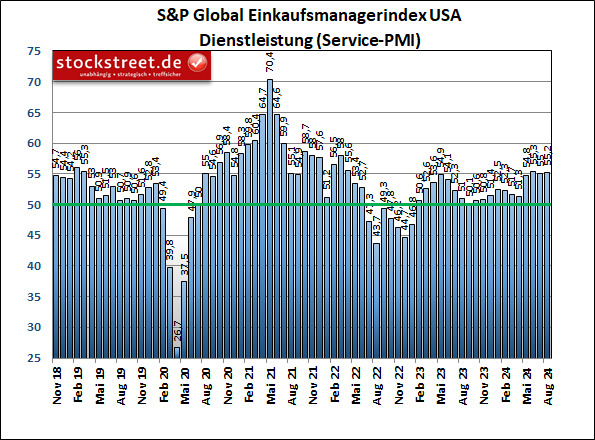

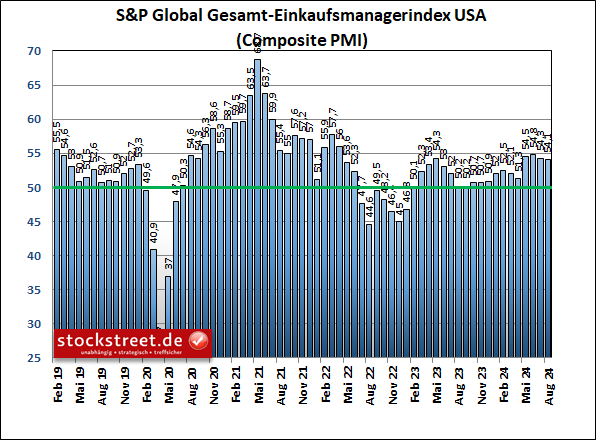

von Sven Weisenhaus Der Stimmungswechsel, über den ich gestern anhand von US-Arbeitsmarktdaten berichtete, ließe sich auch mit der Reaktion der Anleger auf die Einkaufsmanagerdaten belegen. Zur Erinnerung: Als am 2. August der Einkaufsmanagerindex vom Institute for Supply Management (ISM) für das verarbeitende Gewerbe der USA veröffentlicht wurde, brachte dieser eine Lawine am Aktienmarkt ins Rollen (siehe „Jetzt rollt die Lawine“). Denn nach dem schwachen monatlichen US-Arbeitsmarktbericht fiel auch der ISM-Index schwach aus. Mit nur noch 46,8 Punkten gab er weiter nach (Vormonat: 48,5), sogar sehr deutlich, blieb damit unterhalb der Erwartungen (48,8) und entfernte sich weiter von der Wachstumsschwelle, die bei 50 Zählern liegt. Gestern gab es nun die neuesten Daten von S&P Global, die für US-Industrie ebenfalls schwächer als erwartet ausfielen. Der Frühindikator gab für August auf 48,0 Punkte nach, von 49,6 Zählern im Juli, und lag damit deutlich unter den Prognosen der Analysten, die im Durchschnitt nur einen minimalen Rückgang auf 49,5 auf den Zetteln hatten.  Ein Unterschied zum 2. August ist allerdings, dass zugleich die Daten zum Dienstleistungssektor veröffentlicht wurden. Und wie am 5. August die Daten vom ISM, konnten auch die Daten von S&P Global die Sorgen vor einer drohenden Rezession in den USA dämpfen. Denn demnach legte der Service-Index von 55,0 im Juli auf 55,2 im August leicht zu (Erwartung: 54,0).  Der Dienstleistungssektor der USA wächst also den 4. Monat in Folge mit relativ hohem Tempo. Und das sorgte dafür, dass der Einkaufsmanagerindex für die gesamte US-Wirtschaft, also Industrie und Dienstleistung zusammen, trotz des starken Rückgangs der Industrie nur leicht auf 54,1 Zähler nachgab, von 54,3 im Vormonat, statt wie erwartet auf 53,2 deutlicher abzurutschen.  Mit dem zweiten Rückgang in Folge auf ein 4-Monats-Tief kann man zwar eine leichte Abkühlung der US-Wirtschaft feststellen, der aktuelle Wert ist aber noch relativ hoch, weshalb man eine Rezession wohl (noch) nicht fürchten muss. Vielmehr deuten die aktuellen Daten laut S&P Global auf ein Wachstum des US-BIP im 3. Quartal von annualisiert 2 % hin. Für die Bullen gehen Träume in Erfüllung Und genau das ist das Szenario, welches sich die Aktienmärkte wünschen: Die Wirtschaft wächst weiter in einem ordentlichen Tempo, kühlt sich aber leicht ab, was auch den Inflationsdruck dämpfen dürfte, so dass die US-Notenbank (Fed) auch mit Blick auf die Arbeitsmarktdaten gute Gründe für eine erste Zinssenkung um 0,25 Prozentpunkte auf der anstehenden Sitzung im September hat. Und so verwundert es auch nicht, dass eine Zinssenkung am Markt derzeit mit einer Wahrscheinlichkeit von 100 % eingepreist ist.

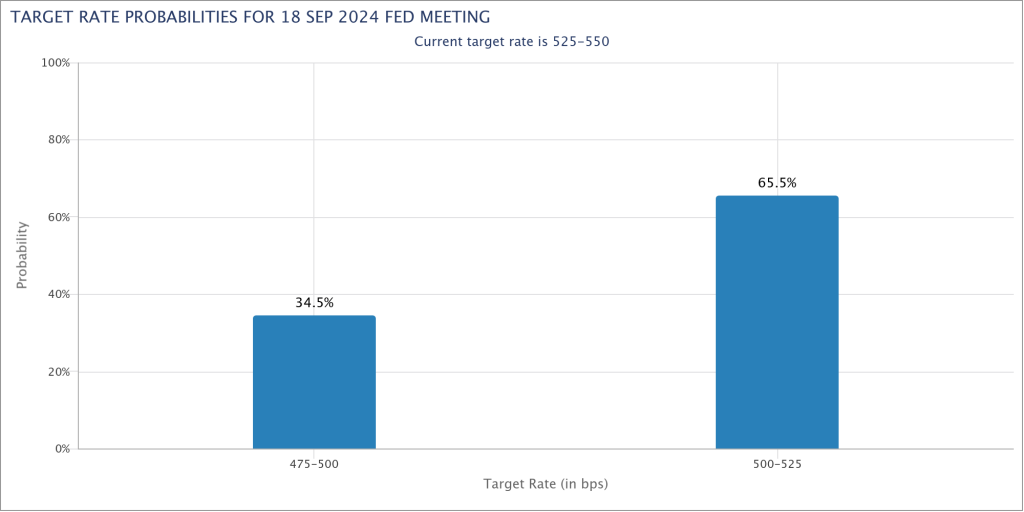

(Quelle: CME Group) Eine Senkung um 50 Basispunkte, die immerhin mit einer Wahrscheinlichkeit von 34,5 % erwartet wird, kann man dagegen ausschließen. Dafür ist die Inflation noch zu hoch, die Wirtschaft noch zu stark und die Stimmung am Markt wieder weit weg von Panik. Powell sendet weitere Signale für eine anstehende Zinssenkung In seiner Rede auf der Jackson Hole-Tagung wiederholte Fed-Chef Jerome Powell heute zwar das Mantra der Notenbank, der Zeitpunkt und das Tempo der anstehenden Zinssenkungen sei von den eingehenden Daten abhängig, zugleich sagte er aber, es sei „an der Zeit, dass sich die [Geld-]Politik anpasst“. Der Grund: Aus Sicht der Notenbank scheint es „unwahrscheinlich, dass der Arbeitsmarkt in absehbarer Zeit zu einem erhöhten Inflationsdruck führen wird. Wir streben keine weitere Abkühlung der Arbeitsmarktbedingungen an und begrüßen diese auch nicht“, so Powell. Da es aber klare Anzeichen für eine Abkühlung des Arbeitsmarktes gibt (ich berichtete), ist nun eine Reihe von Zinssenkungen nötig, um die Geldpolitik von ihrem restriktiven auf ein neutrales Niveau zurückzuführen. Und dass damit baldmöglichst begonnen wird, signalisieren auch diese Powell-Aussagen: „Die Aufwärtsrisiken für die Inflation haben abgenommen. Und die Abwärtsrisiken für die Beschäftigung haben zugenommen.“ Und es gibt aus seiner Sicht gute Gründe „zu der Annahme, dass die Wirtschaft bei einem angemessenen Zurückfahren der politischen Zurückhaltung auf eine Inflationsrate von 2 Prozent zurückkehren und gleichzeitig einen starken Arbeitsmarkt aufrechterhalten wird.“ Ich weiß nicht, wie es Ihnen geht, aber aus meiner Sicht hätte Powell den Märkten kaum klarer mitteilen können, dass sie mit ihren Erwartungen an eine erste Zinssenkung im September goldrichtig liegen. Aber darauf hatte die Notenbank auch schon bei ihrer letzten Zinssitzung mit kleineren Änderungen am Statement hingearbeitet. Am 1. August hatte ich dazu geschrieben: „Mit anderen und klaren Worten: Die US-Notenbank hat gestern eine Zinssenkung auf der nächsten Sitzung im September (verbal) vorbereitet.“ (Siehe „Wilder Aktienmarkt, planmäßiger Anleihemarkt“.) Also alles eigentlich keine Überraschung. Wechselt gerade „Smart Money“ zu „Dumb Money“? Dennoch legten die Aktienmärkte in einer ersten Reaktion wieder deutlich zu. Dabei fällt aber seit einigen Tagen auf, dass sich die Kurse zwar tendenziell nach oben bewegen, dies aber nur noch relativ langsam geschieht und sie zwischenzeitlich immer wieder von scharfen Rücksetzern zurückgeworfen werden, bei denen es binnen weniger Minuten gut und gerne um weit mehr als 100 Punkte mit den Aktienindizes abwärts geht, wie der folgende Chart des Nasdaq 100 zeigt.  Ein solches Kursverhalten lässt sich häufig beobachten, wenn Kleinanleger noch im Kaufmodus sind und mit ihren relativ kleinen Positionen die Kurse langsam nach oben treiben, große Investoren die immer wieder steigenden Kurse aber dazu nutzen, große Positionen in den Markt zu drücken, was zu den kurzen Kurseinbrüchen führt. Am Ende dieses Prozesses müssen die Kleinanleger häufig mit gefüllten und dürfen die Investoren mit geleerten Depots einer größeren Korrektur zusehen. Aus diesem Grund haben sich an der Börse die Begriffe „Smart Money“ und „Dumb Money“ für institutionelle Anleger (schlaues Geld) bzw. Privatanleger (dummes Geld) eingebürgert. Ziehen Sie also möglichst die richtigen Schlüsse aus dem aktuellen Kursgeschehen, um zum „Smart Money“ zu gehören, auch wenn Sie kein institutioneller Investor sind. Noch ist nicht entschieden, wie sich die Kurse weiter entwickeln. Es könnte passieren, dass die Rücksetzer bald aufhören, wenn die Investoren ihre Positionen losgeworden sind, und die Kurse weiter steigen, weil die Privatanleger weiterhin bullish bleiben. Es könnte aber auch passieren, dass die Bullen durch die ständigen Rücksetzer das Handtuch werfen und auf die Verkäuferseite wechseln, wodurch es zu der Korrektur kommt. Letzteres ist, wie gesagt, häufig der Fall.

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

PS: Das aktuelle Kursgeschehen ist auch der Grund dafür, dass es bei den Stockstreet-Börsenbriefen jüngst wieder Gewinnmitnahmen gegeben hat. Aus dem Depot des Allstar-Trader hat Bernd Raschkowski heute Aktien von PayPal mit einem Gewinn von 10,6 % und Aktien von Barrick Gold mit einem Gewinn von 8,93 % verkauft – letzteres nach nur 11 Tagen.

Wollen auch Sie solche Gewinne erzielen? Dann melden Sie sich JETZT HIER zu den Stockstreet-Börsenbriefen an.

|