Wie nachhaltig sind die erneuten Inflations- und Zinssorgen?

Wie nachhaltig sind die erneuten Inflations- und Zinssorgen?

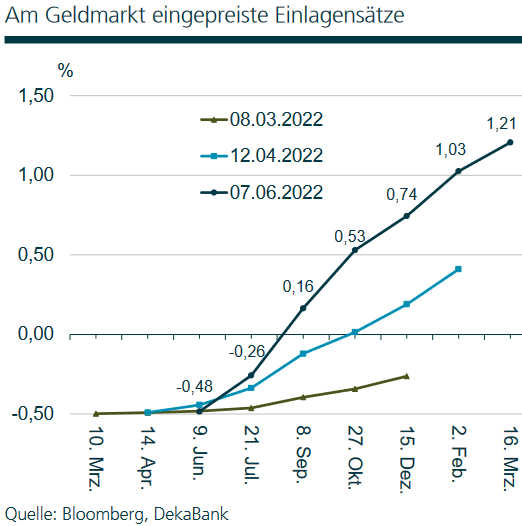

von Sven WeisenhausDie Inflations- und Zinsängste sind zurück in den Köpfen der Anleger – zumindest kurzfristig. Denn nach der gestrigen Entscheidung der Europäischen Zentralbank (EZB) haben die Aktienmärkte weiter nachgegeben und ihr Tempo dabei erhöht. Heute setzten sich die Kursverluste fort. Das heißt, auch nachdem die Anleger eine Nacht drüber schlafen konnten, blieben sie defensiv. Und dass die EZB gestern etwas mehr geliefert hat als erwartet, hat natürlich die Erwartung geschürt, dass auch sie nun mehr Tempo macht. Allerdings muss man berücksichtigen, dass die EZB nach aktuellem Stand nicht mehr liefern wird, als die Märkte bereits eingepreist hatten. Dazu erinnere ich an die Grafik aus der Börse-Intern von vorgestern:

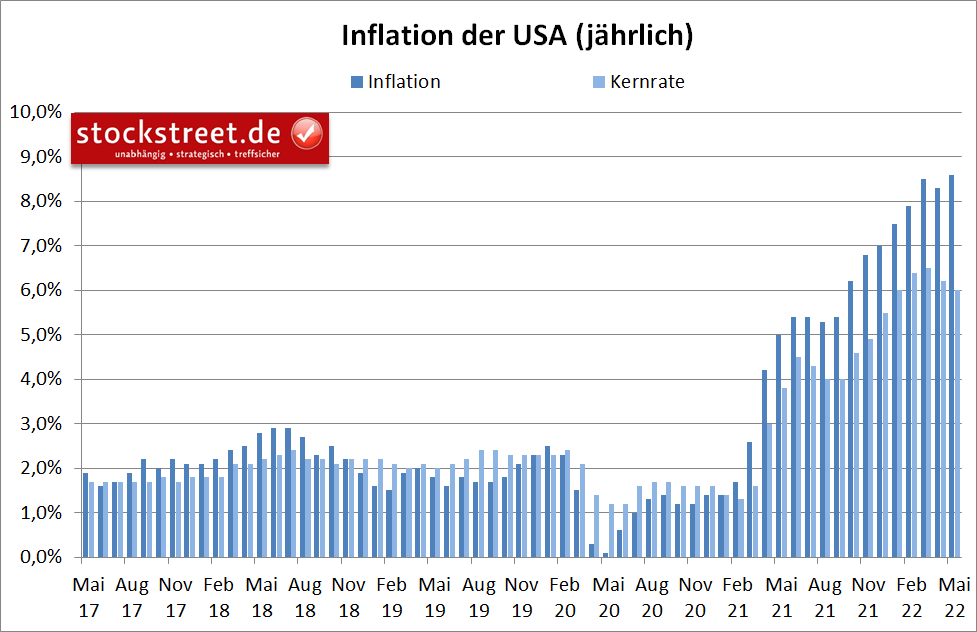

Dass die EZB die Zinsen im Juli um 0,25 und im September um 0,5 Prozentpunkte anhebt, war demnach vor den aktuellen Beschlüssen bereits genauso eingepreist wie „ein schrittweiser, aber nachhaltiger Kurs weiterer Zinserhöhungen“, wie es die EZB gestern formuliert hat. Der Markt rechnet bis März 2023 mit weiteren Zinsschritten von jeweils 25 Basispunkten. Insofern stellt sich die Frage, wie nachhaltig die aktuellen bearishen Signale sind und ob die Kurserholung damit zu Ende ist und ein neuer Abwärtstrend eingeleitet wurde. US-Inflation weiter und stärker als erwartet gestiegen Jedenfalls wurden die neuerlichen Inflations- und damit Zinsängste heute durch die US-Inflationsdaten noch weiter angeheizt. Denn der Verbraucherpreisindex ist im Mai um 8,6 % gegenüber dem Vorjahreswert gestiegen. Das ist der größte Anstieg seit Dezember 1981. Er erreichte damit ein neues Hoch im aktuellen Zyklus und übertraf zudem die Erwartungen, die von einer unveränderten Rate ausgingen (April: +8,3 %).

Ein Wert unterhalb von +8,5 % wäre ein weiterer Hinweis darauf gewesen, dass das Inflationshoch im März erreicht wurde. Doch schaut man auf die Kernrate, dann bestehen Hoffnungen, dass dieses Hoch dennoch in greifbarer Nähe ist. Denn ohne die volatilen Energie- und Nahrungsmittelpreise stiegen die Preise im Mai „nur noch“ um 6,0 %, nach +6,2 % im April und +6,5 % im März. Allerdings lag auch dies über den Konsens-Erwartungen (+5,9 %). DAX sendet weitere bearishe Signale Angesichts der Reaktion der Märkte und der heutigen erneuten Kursschwäche nach den gestrigen Verlusten muss man die bearishen Signale aktuell jedenfalls ernst nehmen. Der DAX ist inzwischen nicht mehr nur unter das unter das Hoch der ersten Aufwärtswelle vom 18. Mai bei 14.226,47 Punkten gefallen (siehe rote Ellipse im folgenden Chart), sondern er hat auch die kurzfristige Aufwärtstrendlinie klar gebrochen (dick grün).

Zudem wurde mit den heutigen Kursverlusten die Aufwärtstrendlinie gebrochen, welche die Tiefs vom 7. März und 9. Mai verbindet (dünn grün). Und auch die kurzfristige Folge höherer Tiefs (und Hochs) seit Anfang Mai ist beendet. Einen Halt könnte nun noch die gebrochene Abwärtstrendlinie bieten (dick rot). Es besteht ein Fünkchen Hoffnung, dass diese lediglich von oben getestet wird. Kann der DAX in Kürze wieder deutlich zulegen, wäre der Bruch der Linie bestätigt. Gelingt dies nicht, trübt sich das Chartbild weiter ein. US-Indizes lösen Seitwärtskonsolidierungen nach unten auf Kritisch ist auch zu werten, dass die US-Indizes ihre Seitwärtskonsolidierungen, die seit dem 27. Mai liefen, klar nach unten aufgelöst haben. Beim S&P 500 kann dadurch eine unregelmäßige ABC-Korrektur zu Ende gegangen sein, die ich im Target-Trend-Spezial schon am 25. Mai ins Spiel gebracht hatte. Genau wie im folgenden Chart skizziert, hat sich der Index an das Kursziel der Welle C gehalten (grüne Linie).

Zudem war im Target-Trend-Spezial zum S&P 500 wiederholt zu lesen, dass der Index zwar um 20 % korrigiert hat, dies im Verhältnis zu den vorangegangenen Kursgewinnen aber immer noch relativ wenig ist. „Die massiv überkaufte Situation ist zwar schon deutlich abgebaut, doch bleiben eine Fortsetzung der Korrektur oder Konsolidierung durchaus noch wahrscheinlich“, schrieb ich. Und mit dem bearishen Ausbruch aus der kurzfristigen Seitwärtskonsolidierung ist diese Fortsetzung nun zu befürchten. Entwarnung ist nur angesagt, wenn sich der S&P 500 in den Bereich der kurzfristigen Seitwärtskonsolidierung zurückarbeiten kann. Dann wären sogar eine Wiederaufnahme und Fortsetzung der Kurserholung wahrscheinlich. Worauf die Bullen jetzt hoffen müssen Es bleibt daher für die Bullen zu hoffen, dass die Notenbanken ihr Tempo nicht noch weiter erhöhen, sondern an ihren aktuellen Plänen festhalten und diese in den kommenden Monaten ohne weitere Anpassungen umsetzen. Und es bleibt zu hoffen, dass sich die Anleger schnell darauf besinnen und erkennen, dass der aktuell beschlossene Zinspfad bereits eingepreist war. Dann könnten neue Korrekturtiefs noch verhindert werden. Ich erinnere aber noch einmal an das saisonale Muster in US-Zwischenwahljahren – siehe dazu u. a. Börse-Intern vom 21. April („Achtung, Saisonalität in US-Zwischenwahljahren!“). Auch danach sind neue Korrekturtiefs zu befürchten. Man sollte sich also als Bulle aktuell auf Schlimmeres vorbereiten und das Beste hoffen.

Ich wünsche Ihnen viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

|