Wie Sie das Verfallstagsdiagramm analysieren

Trader-Sentiment für 33. KW 2017 (14.08. - 18.08.)

Wie Sie das Verfallstagsdiagramm analysieren

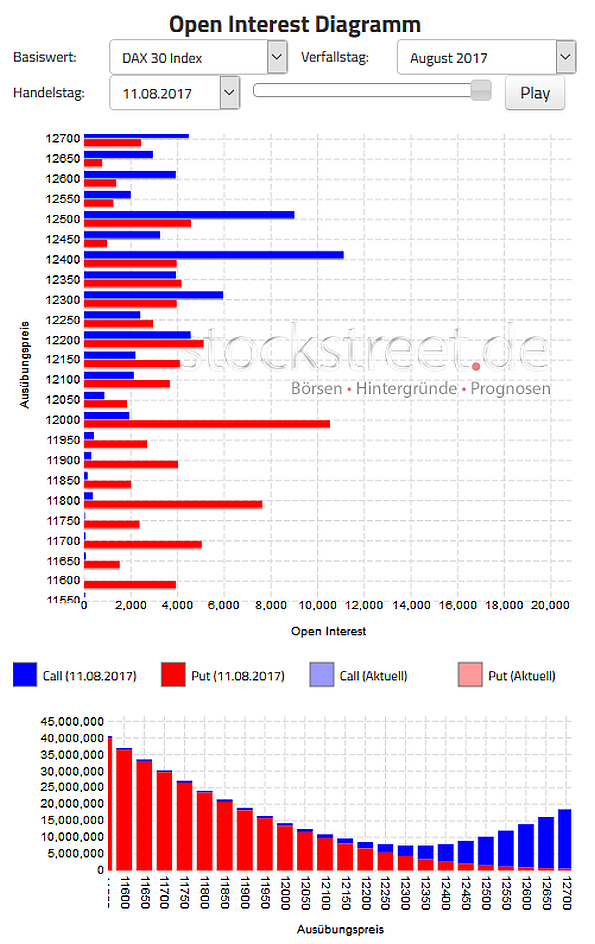

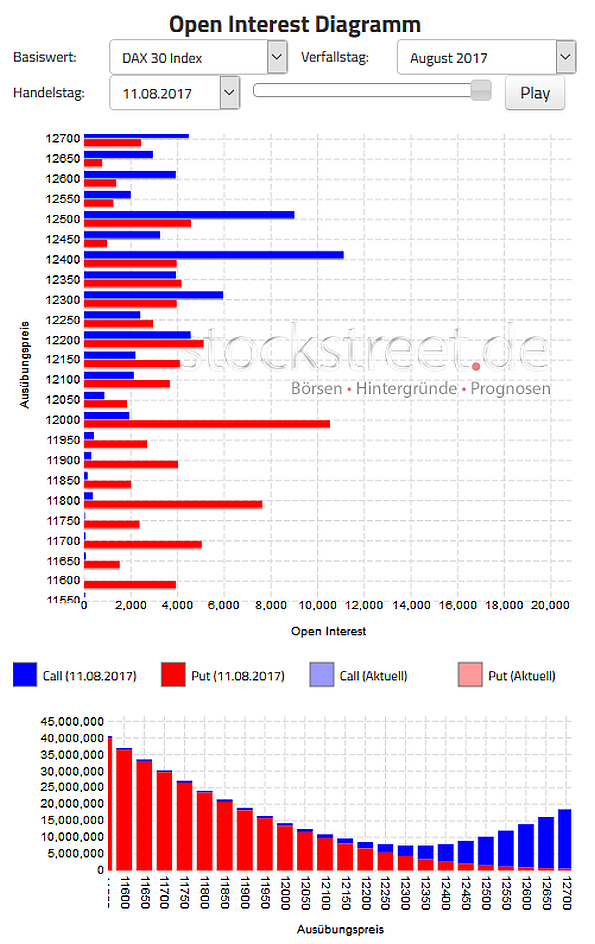

von Torsten EwertSehr verehrte Leserinnen und Leser, am Freitag dieser Woche ist wieder Verfallstag, daher schauen wir wie immer zuvor auf das aktuelle Verfallstagsdiagramm. Und da uns zuletzt einige Anfragen von Lesern erreichten, die um Hilfestellung bei der Interpretation der Grafik auf unserer Webseite baten, nehmen wir dies zum Anlass, die Vorgehensweise hier noch einmal genauer zu erläutern. Was die beiden Diagramme aussagen Eigentlich sind auf unserer Webseite zwei Diagramme zu sehen: das obere große („Open Interest Diagramm“), das die genaue Verteilung und Größe der Call- (blau) und Put-Positionen (rot) zeigt, und das untere kleine (ohne Bezeichnung) ist die sogenannte „Max Pain“-Darstellung in dem stets eine „Schüsselkurve“ zu sehen ist (siehe folgende Grafik).

Das zweite, kleinere Diagramm ist von untergeordneter Bedeutung. Es stellt die Summen dar, welche die Stillhalter aufgrund der aktuellen Positionierung insgesamt – je nach Abrechnungskurs zum Verfallstermin – bezahlen müssen. Dabei ergibt sich stets ein minimaler Wert, der den günstigsten Verfallskurs aus Sicht der Stillhalter darstellt. (Dieser ist zugleich der ungünstigste aus Sicht der Optionskäufer, die dann maximalen Verlustschmerz erfahren – daher der Name). Aber dieser Max-Pain-Kurs muss nicht zwangsläufig in der Nähe des aktuellen Kurses des DAX (oder eines anderen Basiswerts) liegen, sondern kann theoretisch beliebig weit davon entfernt sein. Dann ist er für die jeweilige Bewertung nahezu bedeutungslos. Trotzdem komme ich darauf später noch einmal zurück, denn eine gewisse Hilfestellung bietet uns diese Darstellung doch. So kommen Sie am schnellsten zum Ziel Letztlich liefert also vor allem das große Diagramm die entscheidende Aussage. Bei der Analyse dieses Diagramms geht es zunächst darum, den relevanten Kursbereich zu bestimmen. Ausgangspunkt dafür ist der aktuelle DAX-Kurs. Das sind derzeit rund 12.150 Punkte. Jetzt werden im (oberen) Diagramm die jeweils größten Call- und Put-Positionen im Umfeld dieses Kurses gesucht. Das sind die Call-Positionen bei 12.400 bzw. 12.500 Punkten sowie die Put-Position bei 12.000 Punkten. Da die Call-Position „oben“ und die Put-Position „unten“ liegt, sind beide aus Sicht der Stillhalter zunächst nicht relevant, solange der DAX innerhalb dieses Korridors bleibt. Denn die Stillhalter sind die Gegenpartei zu den angezeigten Positionen – sie müssen nur zahlen, wenn diese Put und Calls zum Verfallstermin im Geld sind. Das heißt, wenn der Dax am Freitag über 12.400 bzw. 12.500 Punkten steht, muss der Stillhalter für die jeweilige Call-Position zahlen, wenn er unter 12.000 Punkten steht für die entsprechende Put-Position. Wenn der DAX jedoch in dem Korridor zwischen 12.000 und 12.400 Punkten bleibt, würden die genannten Positionen wertlos verfallen, wenn der DAX zum Verfall wie aktuell bei 12.150 Punkten steht. Anders wäre es, wenn eine große Put-Position oberhalb (also zum Beispiel bei 12.300 Punkten) oder eine große Call-Position unterhalb (also zum Beispiel bei 12.000 Punkten) des aktuellen Kurses liegt. Je nach Größe und Entfernung vom aktuellen Kurs wäre diese dann als Zielmarke geeignet. Dabei gilt: Je dichter am Kurs diese Position liegt und je größer sie ist, desto relevanter ist sie. Kleinere Positionen sind dagegen weniger relevant und große Positionen, die sehr weit vom aktuellen Kurs entfernt liegen, sind in der Regel längst abgesichert. Die aktuelle Verfallstagsprognose für den DAX Aufgrund dieser Konstellation (DAX zwischen niedriger Put- und höherer Call-Position ohne relevante „Ziel-Position“) ergibt sich zunächst nur ein (grober) Zielbereich von 12.000 bis 12.400 Punkten, in dem sich der DAX aus aktueller Sicht bis zum Verfallstag bewegen könnte. Mitunter kann man diesen relativ weiten Bereich auf einen konkreten Zielwert eingrenzen, aber in diesem Fall ist das (mit Hilfe des oberen Diagramms) nicht sinnvoll möglich. In so einem Fall kann man tatsächlich das untere Diagramm zu Hilfe nehmen, das mit seinem Minimum bei 12.350 Punkten in diesem Fall sogar einen ganz konkreten Wert in dem Zielbereich liefert. Wenn das Minimum nicht im Zielbereich liegt, dann lässt sich nur eine Tendenz ablesen, und zwar ist es dann (etwas) wahrscheinlicher, dass sich der DAX in die Richtung bewegt, in der die Werte (Säulen) im unteren Diagramm fallen. Behalten Sie stets die weitere Entwicklung im Auge! Natürlich muss man eine solche punktuelle Analyse im Weiteren gegebenenfalls anpassen. So stand der DAX Ende vergangener Woche zeitweilig unter 12.000 Punkten, womit die 12.000er Put-Position relevant wurde, da sie oberhalb des aktuellen DAX-Kurses stand. Sie lief also Gefahr, stärker ins Geld zu rutschen. Damit wurde sie zunächst zu einer Zielmarke für die Stillhalter, die in einem solchen Fall versuchen, den Kurs an der 12.000er Marke zu halten oder wieder darüber zu hieven (das ist ein Grund für die heutige Stärke des DAX). (Im Fall einer Call-Position knapp unterhalb des aktuellen Kurses ist es natürlich umgekehrt: Dann versuchen die Stillhalter, den Kurs unter diesen Wert zu drücken.) Ob den Stillhaltern das gelingt, hängt natürlich von der Kursdynamik ab: Wenn diese schwach ist (wie beim Rutsch unter 12.000 Punkte vor ein paar Tagen), kann die Kursstabilisierung an der Zielmarke gelingen. Ein weiterer, stärkerer Kursimpuls über die Zielmarke hinaus (im aktuellen Fall also unter 12.000 Punkte) so kurz vor dem Ultimo würde das aber schnell ändern. Dann müssten die Stillhalter Maßnahmen ergreifen, um die 12.000er Put-Position sowie gegebenenfalls auch andere, tiefer liegende Put-Positionen, die ins Geld laufen, abzusichern – sprich ihre Verluste einzugrenzen. Sie müssten dann Short-Positionen aufbauen (die ihnen bei fallenden Kursen Gewinne bringen), damit sie die Verluste aus den Put-Optionen neutralisieren können. Wie sich Absicherungsmaßnahmen auswirken Diese zusätzlichen Absicherungsmaßnahmen würden aber natürlich die ohnehin schon bestehende Abwärtsdynamik verstärken. Der Grund: Da die Stillhalter oft große institutionelle Anleger sind und die Positionen, die sie absichern müssen, daher meist ebenfalls sehr groß sind, entsteht zusätzlicher Verkaufsdruck. (Analoges gilt natürlich für den Fall einer starken Aufwärtsdynamik.) Allerdings lassen sich dann meist kaum noch Erkenntnisse aus dem Verfallstagsdiagramm über den zu erwartenden Zielwert zum Verfallstag ziehen, weil die Kursdynamik häufig unberechenbar wird. Allenfalls die nächstgrößere Position könnte ein Anhaltspunkt sein. So ist die 11.800er Put-Position die nächste markante Position unterhalb der 12.000er und damit unter Umständen eine mögliche Zielmarke. Aber erfahrungsgemäß sind andere Methoden (z.B. charttechnische) besser geeignet, den weiteren Verlauf zu verfolgen, wenn eine „Verfallstags-Zielmarke“ kurz vor dem Verfallstag gebrochen wird. Fazit Diese ausführliche Darstellung konnte hoffentlich einige Ihrer Fragen zu dieser durchaus komplexen Analyse klären. Für alle Leser, die nur am Ergebnis interessiert sind, hier noch einmal das Fazit: Solange der DAX zwischen 12.000 und 12.400 Punkten bleibt, ist einer Seitwärtsbewegung in diesem Bereich bis zum Verfallstag am wahrscheinlichsten. Dabei besteht eine gewisse Tendenz zur Oberseite in Richtung des „idealen“ Zielwerts bei 12.350 Punkten. Kritisch wird es jenseits der genannten Marken, wenn dabei eine starke Kursdynamik aufkommt. Aus Sicht der aktuellen Verfallstagspositionierung sollte jedoch der DAX bei 12.000 Punkten nach unten gut abgesichert sein. Mit besten Grüßen Ihr Torsten Ewert

Trader-Sentiment für 33. KW 2017 (14.08. - 18.08.)

von Sven WeisenhausVor einer Woche berichteten wir, dass nach einem leichten Übergewicht auf Seiten der Bären (51,15 %) nun die Bullen ein wenig mehr auf die Waagschale geworfen hatten (52,12 %). Das Ungleichgewicht war damit allerdings erneut relativ gering, so dass weiterhin von einer ausgeglichenen Stimmung gesprochen werden konnte. Daher waren wieder sowohl steigende als auch zu fallende Kursen zu erwarten. Doch aus Sicht des Sentiments als Kontraindikator sollte dieses Mal wegen des Stimmungsumschwungs hin zum Optimismus am Ende statt eines Gewinns ein Verlust stehen. Tatsächlich kam es in der vergangenen Woche (siehe dunkles Rechteck im folgenden Chart) zunächst sowohl zu fallenden als auch zu steigenden Kursen. Am Montag wurde zu Handelsstart der Schlusskurs der Vorwoche (blaue Linie im folgenden Chart) mit im Hoch 12.336 Punkten leicht überboten und am späten Dienstag dieses Hoch noch einmal angelaufen. Erst dann gaben die Kurse kräftig nach. Doch die Kurstendenz war im gesamten Zeitraum überwiegend abwärts gerichtet und am Ende stand der erwartete Wochenverlust (-2,3 %). Damit wurden die Erwartungen aus der Stimmungsanalyse zum vierten Mal in Folge zu 100 Prozent erfüllt.

Und zum dritten Mal in Folge erleben wir mit der aktuellen Umfrage einen Schwenk in der Anlegerstimmung. Nachdem das Übergewicht vor einer Woche vom Bärenlager zum Bullenlager wechselte, ist nun wieder das Lager der Bären in der Mehrzahl. Nur noch 47,94 Prozent der Voting-Teilnehmer haben in der aktuellen Umfrage auf den Button für einen steigenden DAX geklickt.

Das Fazit dieser Entwicklung ist nach den vergangenen Analysen damit klar: Das Ungleichgewicht ist nach wie vor relativ gering. Daher muss man das Sentiment als Kontraindikator weiterhin mit Vorsicht genießen. In den vergangenen Wochen wurden die aus dem Stimmungsbild abgeleiteten Erwartungen aber bestens erfüllt. Und der entscheidende Punkt ist, dass sich die Stimmung erneut gedreht hat und die Kursverluste im DAX wieder zu einem überwiegenden Pessimismus geführt haben. Damit sollte man sich für die kommenden Handelstage auf eine Gegenbewegung im deutschen Leitindex einstellen.

Ihr

Sven Weisenhaus

- Stockstreet-Team -

www.trader-sentiment.de

|