Wieder übertriebene Zinsspekulationen

Wieder übertriebene Zinsspekulationen

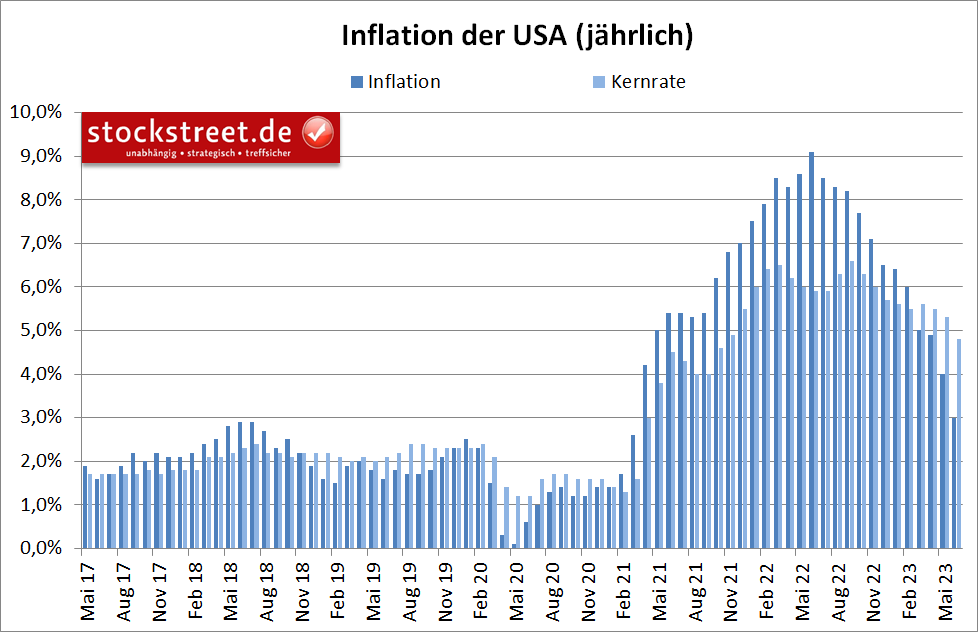

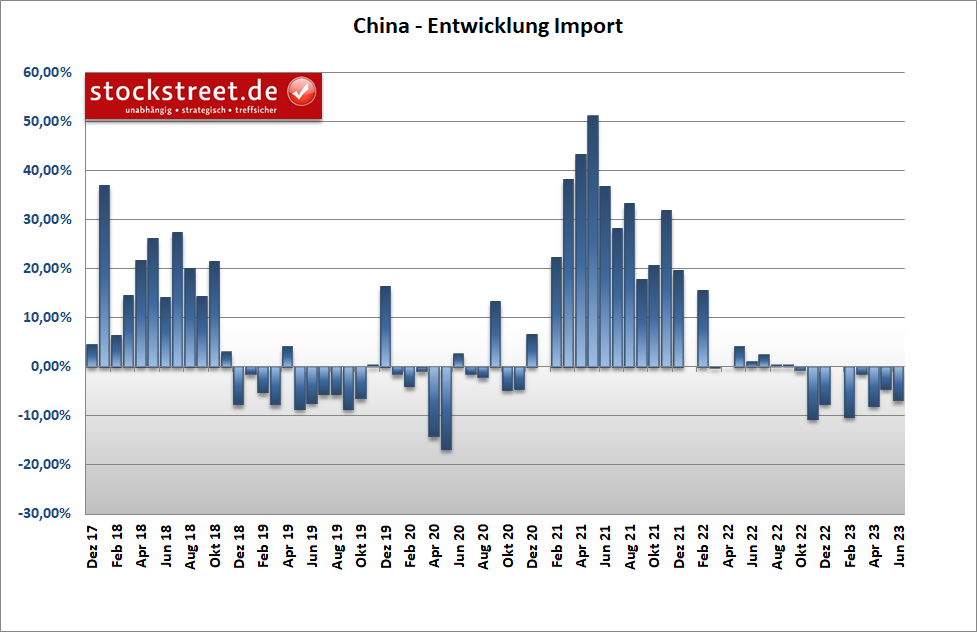

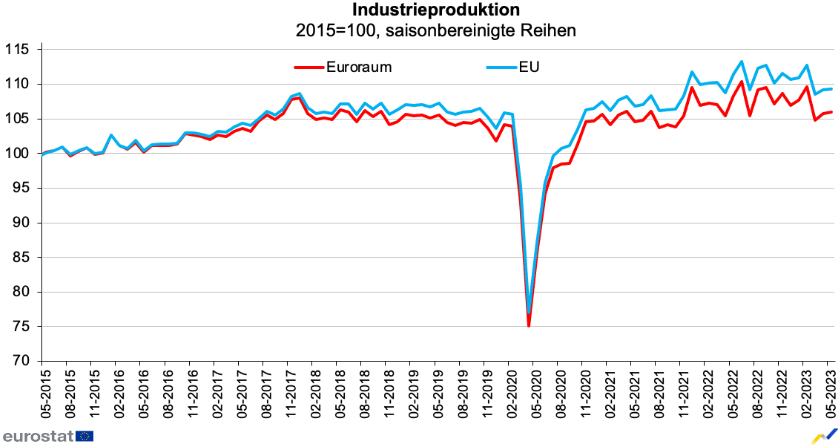

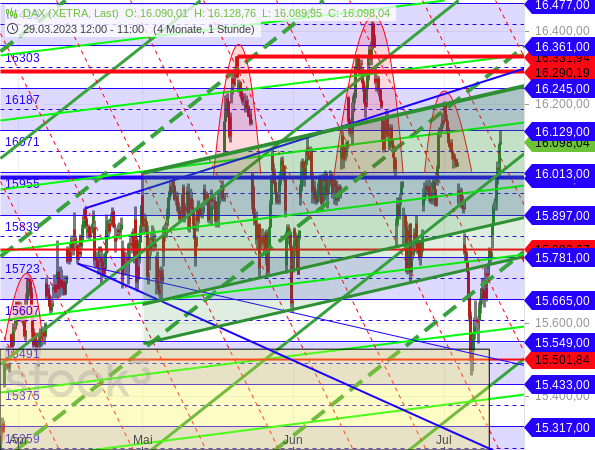

von Sven Weisenhaus Vergangene Woche hatten überraschend positive Konjunkturdaten aus den USA neue Spekulationen auf stärkere Leitzinsanhebungen der Notenbanken angeheizt. Und gestern hat ein überraschend starker Rückgang der Inflation in den USA die Gemüter beruhigt. US-Inflation gab stärker nach als erwartet Von Mai auf Juni zogen die Preise nur um durchschnittlich 0,2 % und somit etwas schwächer als erwartet an (+0,3 %). Die jährliche Teuerungsrate fiel dadurch im Juni auf nur noch +3,0 %, nach noch +4,0 % im Mai. Damit wurde der geringste Anstieg seit März 2021 gemeldet. Ökonomen hatten im Durchschnitt mit einem Rückgang auf +3,1 % gerechnet.  Die Kernrate, bei der schwankungsanfällige Preise unter anderem für Energie und Lebensmittel außen vor bleiben, sank ebenfalls stärker als erwartet – von +5,3 % im Mai auf +4,8 % im Juni. Erwartung: +5,0 %. Bund-Future: Erst short, dann long Welche Spuren dies an den Börsen hinterließ, zeigt sich unter anderem wieder im Bund-Future. Die Renditen gaben deutlich nach, die Anleihekurse zogen entsprechend an. Und der Bund-Future, den ich auch schon am vergangenen Freitag als Beleg für Zinsspekulationen herangezogen hatte, legte entsprechend zu (siehe grüne Ellipse im folgenden Chart).  Für die Leser des Börsenbriefs „Target-Trend-Spezial“ ist das wieder eine wunderbare Sache. Denn bei der regelmäßigen Bund-Future-Analyse riet ich, die Short-Position, die bei 131,45 Punkten ihren Take-Profit erreicht und somit einen Gewinn eingebracht hatte, in eine Long-Position zu drehen, um auf eine erneute Erholung zu setzen – Kursziel: 135,10 Punkte. Diese Position kann man nun wunderbar auf Einstiegskurs absichern und die Gewinne laufen lassen, im Idealfall bis zur erneuten Erreichung des Take-Profits. Wieder übertriebene Zinsspekulationen Es ist eigentlich übertrieben, dass die Inflationsdaten die Kurse wieder derart stark beeinflusst haben. Denn da insbesondere die Kernrate immer noch viel zu hoch ist, wird die US-Notenbank (Fed) mit an Sicherheit grenzender Wahrscheinlichkeit den Leitzins Ende Juli erneut anheben. Und für die darauffolgende Fed-Sitzung am 20. September hielt der Markt einen weiteren Zinsschritt ohnehin schon für unwahrscheinlich. Die Juni-Daten haben diese Erwartung also lediglich verstärkt. Allerdings kann sich das Blatt schnell wenden, wenn zum Beispiel die Inflationsdaten für Juli und August nicht ebenfalls deutlich nachgeben. Und bis September stehen noch viele weitere Konjunkturdaten an, vor allem zum US-Arbeitsmarkt. Sollten diese weiterhin keine Schwäche zeigen, wird die Notenbank von ihrem aktuellen Pfad nicht abrücken und wahrscheinlich nach Juli doch noch eine weitere Zinsanhebung vornehmen. Und selbst wenn nicht – Zinssenkungen sind auf absehbare Zeit jedenfalls nicht zu erwarten. Und ob der Leitzins sein Hoch nun in einer Range von 5,25 % – 5,50 % oder 5,50 % - 5,75 % findet, ist nur ein marginaler Unterschied. Derart hohe Leitzinsen werden die Wirtschaft bremsen, womöglich bis hin zu einer Rezession. Und aus meiner Sicht sollten die Anleger eigentlich ein zukünftig schwächeres Wachstum oder sogar eine schrumpfende Wirtschaft (Rezession) und damit womöglich geringere Unternehmensgewinne einpreisen – und das auch bei Technologieaktien. Schließlich handeln die Börsen ja gewöhnlich die Zukunft. Doch gestern haben sie sich wieder nur auf einen möglicherweise weniger stark steigenden Leitzins konzentriert. Beige Book: US-Wirtschaft wächst nur noch leicht Dabei wurde gestern auch vollkommen ausgeblendet, dass die Wirtschaftstätigkeit in den USA laut dem „Beige Book“ seit dem späten Mai schon nur noch leicht zugenommen hat. 5 von 12 Notenbank-Bezirken meldeten etwas Wachstum, 5 sahen keine Veränderung und 2 verzeichneten sogar einen leichten Rückgang, teilte die Fed in ihrem gestern veröffentlichten Konjunkturbericht mit. Und für die kommenden Monate werde allgemein weiterhin von einem nur langsamen Wachstum ausgegangen. Aber immerhin: Auch im Beige Book fanden sich gestern Hinweise auf eine abnehmende Inflation. „Die Preise stiegen insgesamt in bescheidenem Tempo, und mehrere Bezirke stellten eine gewisse Verlangsamung des Anstiegstempos fest“, heißt es in dem Konjunkturbericht. Und für die kommenden Monate seien die Preiserwartungen stabil oder niedriger. Keine Frage – eine nachlassende Inflation ist positiv. Aber zugleich ist eine stetig langsamer wachsende Wirtschaft eher schlecht für die Börsen. In meinen Augen gleichen sich somit positive und negative Nachrichten aus. Und so erklären sich auch die vielen Seitwärtskonsolidierungen am Aktienmarkt (siehe „Der Aktienmarkt ist derzeit äußerst heterogen“). Chinas Außenhandel bricht ein Ich schaue derweil auch nach China und sehe die heutige Meldung, dass dort die Importe im Juni um 6,8 % gesunken sind.  Und die Exporte brachen sogar um 12,4 % ein. Das ist der größte Rückgang seit dem Beginn der Corona-Pandemie vor mehr als 3 Jahren.  Erwartet worden waren Werte von -4,0 % bzw. -9,5 %, nach -4,5 % bzw. -7,5 % im Mai. Schon die Vormonate waren also schwach. Und die chinesischen Importe zeigen sogar bereits seit dem Sommer / Herbst 2022 kaum noch Lebenszeichen. Industrieproduktion der Eurozone wächst nur leicht Wenn man nun ein aktuelles Beispiel dafür braucht, wie sich eine Nachfrageschwäche der zweitgrößten Volkswirtschaft der Welt auf andere Regionen auswirkt, dann muss man nur auf die heutigen Daten zur Industrieproduktion der Eurozone schauen. Sie legte im Mai nur noch um 0,2 % zu, nach noch +1,0 % im April. Erwartet worden war ein Anstieg um immerhin 0,3 %. Und im Vergleich zum Vorjahr wurde im Mai 2,2 % weniger produziert, statt eines erwarteten Minus von nur 1,2 %.  Gewinnmitnahme bei einem DAX-Long Und dann schaue ich vor dem Hintergrund dieser Daten wieder auf den DAX und sehe, dass der deutsche Leitindex heute dennoch den 5. Handelstag in Folge zulegen konnte. Er ist damit um insgesamt fast 4,4 % nach oben geschossen. Und der Nasdaq 100 hat gestern sogar schon wieder ein neues Trendhoch markiert und setzt den Anstieg heute ebenfalls fort. Das kann man nur mit übertriebenen (Zins-)Spekulationen erklären. Ich habe daher heute kurz nach Eröffnung des Xetra-Handels die Reißleine gezogen und den Lesern des Börsenbriefs „Target-Trend-CFD“ geschrieben, dass ich mich bei 16.020 Punkten aus einem Long-Trade auf den DAX verabschiede. Diesen war ich am vergangenen Freitag bei 15.478 Punkten und damit nahe am jüngsten Tief eingegangen. Und eigentlich hatte ich ein Kursziel von 16.400 Punkten, also das jüngste Rekordhoch angepeilt. Doch fast 4,4 % Kursgewinn binnen nur 5 Handelstagen, ein verhaltener Konjunkturbericht aus den USA und derart schwache Konjunkturdaten aus China haben mich dazu bewogen, den Gewinn in Höhe von 542 € (je CFD-Kontrakt) frühzeitig mitzunehmen. Denn der DAX ist nicht nur im längerfristigen Bereich nach wie vor charttechnisch massiv überkauft, sondern nun auch wieder im sehr kurzfristigen Bereich, wie der folgende Chart zeigt, der regelmäßig im Börsenbrief „Target-Trend-Spezial“ analysiert wird.  Daher setze ich nun auf eine (erneute) Gegenbewegung und hole den Long-Trade gegebenenfalls bei tieferen Kursen und somit günstiger zurück ins Depot. Long-Trade auf EUR/USD erreichte seinen Take-Profit Erfreulicherweise gab es noch einen weiteren Gewinn, den die Leser des Target-Trend-CFD aufgrund der jüngsten Zinsspekulationen erzielen konnten. Denn die Erwartung weniger stark steigender Leitzinsen in den USA infolge einer stärker nachlassenden Inflation haben den US-Dollar geschwächt und dem EUR/USD nach oben getrieben. Der Wechselkurs erreichte heute exakt das obere Ende seines aktuellen Aufwärtstrendkanals (siehe roter Pfeil im folgenden Chart).  Und durch diese Aufwärtsbewegung erreichte ein Long-Trade auf den EUR/USD gestern bei 1,103 USD seinen Take-Profit. Die am 14. Juni bei 1,0804 USD eingegangene Position wurde somit automatisch beendet und ein Gewinn in Höhe von 307,34 € realisiert. Auch Börse-Intern-Leser hatten die Chance auf Gewinn Ich hoffe, dass auch alle Leser des kostenlosen Newsletters „Börse-Intern“ zu den Gewinnern gehören. Denn in der Ausgabe vom 14. Juni hatte ich zum EUR/USD meine Erwartung geäußert, dass der Wechselkurs nach dem damaligen Rücksetzer wieder zulegen kann. „Durch das aktuelle Tief wurde ein Aufwärtstrendkanal etabliert (grün im Chart). Und dieser könnte nun fortgesetzt werden. Denn der Wechselkurs ist durch den erneuten Rücksetzer inzwischen nicht mehr überkauft“, hieß es. Und ich hatte dazu einen konkreten Long-Trade beschrieben. Wenn Sie diesen eingegangen sind, können auch Sie nun das damit erzielte Plus „vom Tisch“ nehmen. – Gratulation zum Gewinn!

Ich wünsche Ihnen jedenfalls weiterhin viel Erfolg an der Börse

Ihr

Sven Weisenhaus

www.stockstreet.de

PS: Sie sehen also – was ich hier im kostenlosen Newsletter schreibe, setze ich auch ganz konkret in den Musterdepots der Börsenbriefe um – und noch viel mehr! Schauen Sie sich den Target-Trend-Spezial und den Target-Trend-CFD also gerne einmal an, wenn Sie per Eilmeldungen über neue Trades informiert werden möchten. Klicken Sie HIER und melden Sie sich jetzt an!

|