Wo liegt der faire Wert?

Wo liegt der faire Wert?

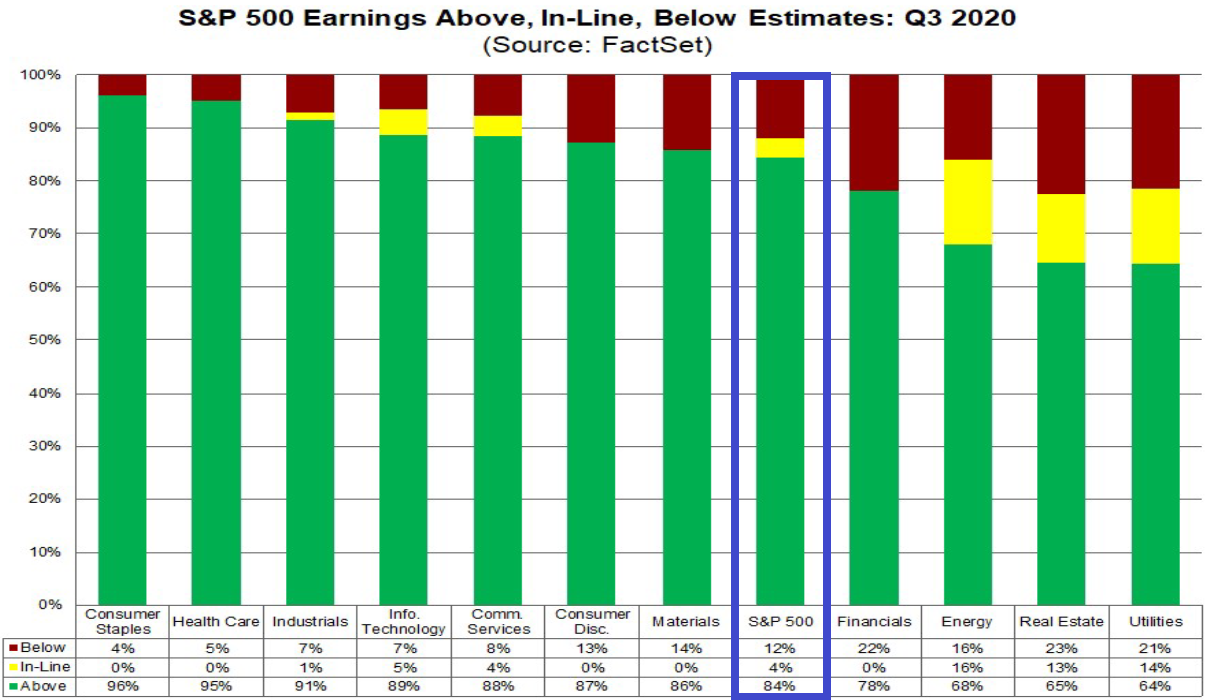

von Sven WeisenhausGestern hatte ich etwas provokativ geschrieben, dass man mit den Zahlen aus der Berichtssaison zum 3. Quartal 2020 das aktuelle Niveau im DAX von etwas mehr als 13.000 Punkten, aber ebenso einen Indexstand von 11.000 begründen könnte. Und im S&P 500 wäre ein Kurs von 3.000 Zählern derzeit ebenso plausibel wie das aktuelle Niveau von ca. 3.600 Punkten. Eine Begründung für diese Aussage lieferte ich anschließend mithilfe von fundamentalen Daten, wie insbesondere dem Kurs-Gewinn-Verhältnis (KGV) und dem erwarteten zukünftigen Gewinnwachstum des S&P 500. Bei welchem Kurs ist ein Börsenwert fair? Aber hinter diesen Aussagen steckt noch etwas anderes. Es geht dabei schlicht um die Frage, bei welchem Kurs bestimmte (Basis-)Werte an der Börse eigentlich fair bewertet sind. Daraus leitet sich die Frage ab, welchen Zielkurs ein bestimmter Wert hat. Kenne ich die Antwort auf diese Fragen, kann ich daraus Trades oder Investments ableiten. Liegt ein Börsenkurs unterhalb des Zielwerts, kann man auf steigende Notierungen setzen – und umgekehrt. Doch eine faire Bewertung ist stets ein subjektives Empfinden und von vielen Faktoren abhängig. Eine faire Bewertung ist stets ein subjektives Empfinden Die in der gestrigen Börse-Intern genannten Gewinnerwartungen der Analysten sind zum Beispiel Durchschnittswerte. Jeder Analyst hat seine eigenen Vorstellungen davon, wie stark die Gewinne der Unternehmen aus dem S&P 500 im kommenden Jahr wachsen werden. Trägt man die jeweiligen Prognosen aller Analysten zusammen, kann man sie addieren und anschließend durch die Anzahl der Analysten teilen, um auf den Durchschnittswert zu kommen. So weit, so simpel. Um zu einer Prognose für den gesamten Index oder ein konkretes Unternehmen bzw. dessen Aktie zu kommen, muss ein Analyst die Entwicklung der Wirtschaft, das Potential der einzelnen Branchen und die Unternehmen analysieren. Damit wird es schon deutlich komplizierter. Dabei werden die Analysten bei der Erwartung an das zukünftige Wachstumspotential der Wirtschaft, der einzelnen Branchen und der Unternehmen zumindest teilweise zu immer wieder unterschiedlichen Ergebnissen kommen. Hier spielen also schon subjektive Eindrücke eine Rolle. Analysten lagen im 3. Quartal 2020 meilenweit daneben Und wie sehr die Analysten bei ihren subjektiven Prognosen daneben liegen können, zeigt ganz aktuell die Berichtssaison zum 3. Quartal 2020. Von den Unternehmen, die bislang in ihre Zahlen vorgelegt haben, konnten 84 % die durchschnittlichen Gewinnerwartungen der Analysten übertreffen (siehe folgende Grafik). Bei den Zahlen zum 2. Quartal 2020 war die Differenz fast exakt gleich groß. Zum Vergleich: Der 5-Jahres-Durchschnitt dieses „Beat-Ratio“ liegt bei 73 %.

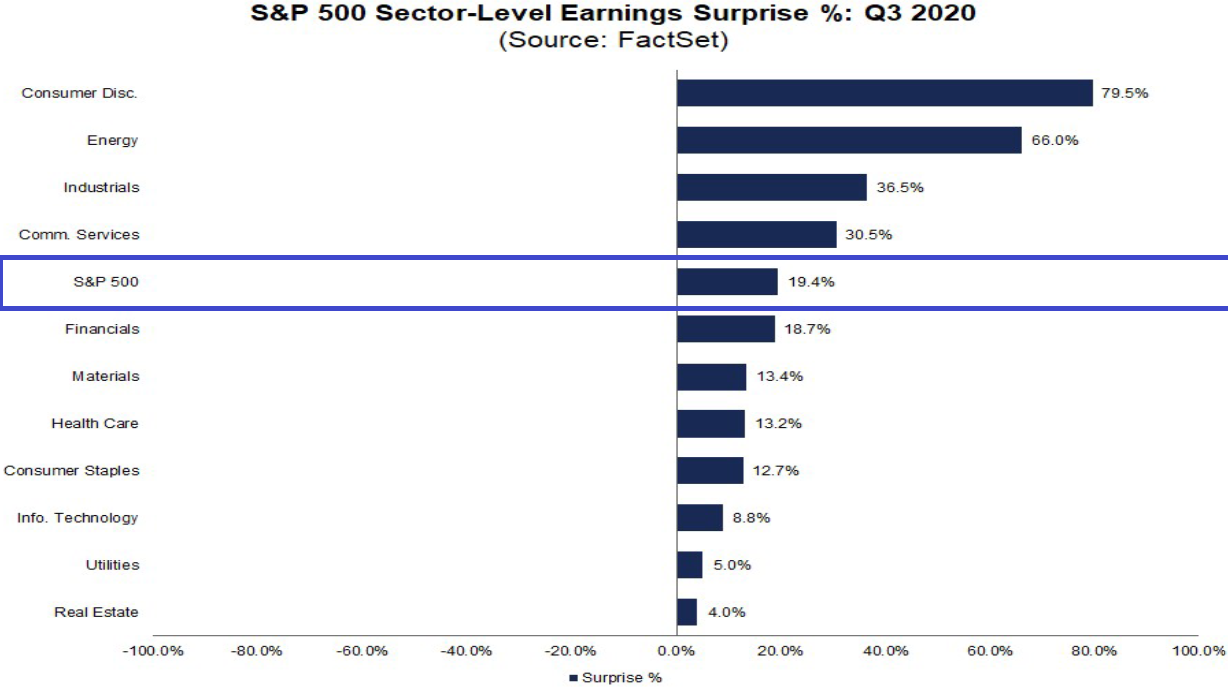

Und dabei lagen die Gewinne sage und schreibe um 19,4 % über den Expertenschätzungen, nach sogar 23,1 % im 2. Quartal 2020.

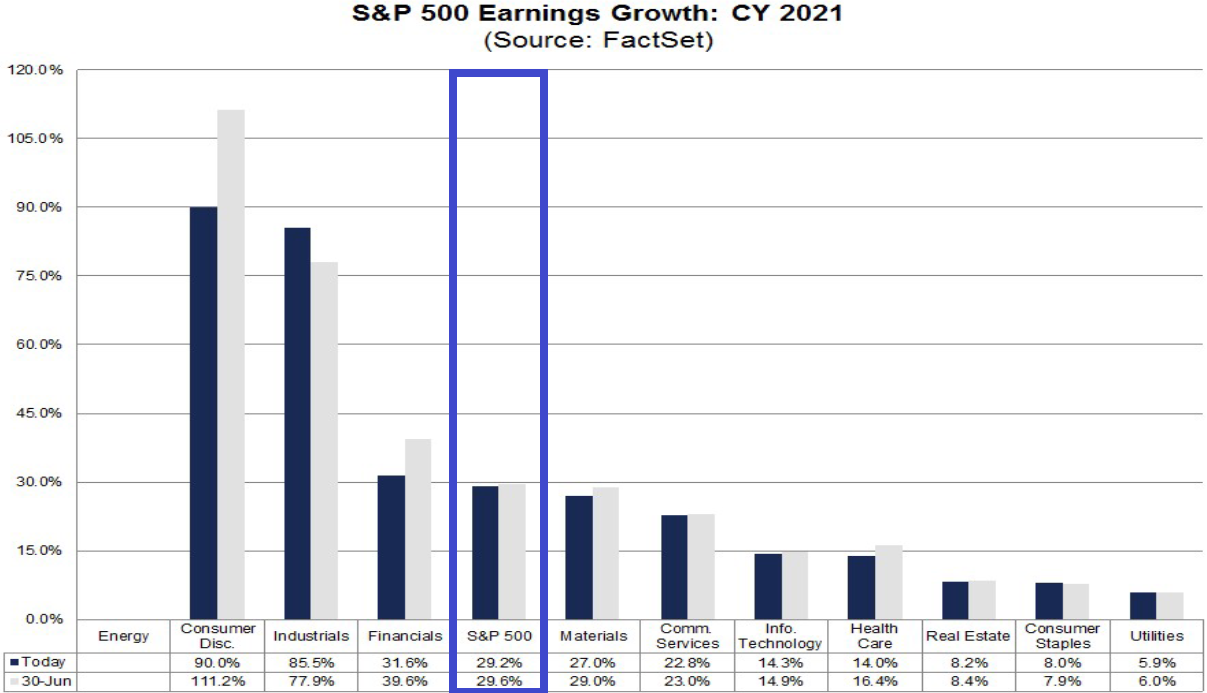

In den vergangenen 5 Jahren lagen die tatsächlichen Gewinne im Durchschnitt „nur“ um 5,6 % über den Erwartungen. Niemand kann in der Krise konkrete Vorhersagen machen Diese riesigen Abweichungen, mit denen wir es zum 2. und 3. Quartal 2020 zu tun haben, liegen natürlich an der tiefen Krise, in die wir alle hineingeraten sind. Niemand konnte auch nur ansatzweise konkret vorhersagen, wie sich die Unternehmen schlagen werden, selbst die Unternehmenslenker nicht. Nicht ohne Grund haben die Vorstände reihenweise ihre Prognosen zurückgezogen und darauf verzichtet, neue Prognosen abzugeben, zu einem großen Teil bis heute. Und so konnte und kann natürlich auch kaum ein Anleger einschätzen, wo der faire Wert eines konkreten Investments liegt. (Das ist zwar grundsätzlich ein Problem, aber aktuell besonders.) Das Ergebnis dieser Unsicherheit waren bis vor kurzem noch massive Kursschwankungen. Mal sind die Kurse zu hoch, mal zu niedrig Und damit sind wir wieder bei der beliebten Analogie vom Mann mit Hund, die gerne benutzt wird, um zu beschreiben, dass die Kurse um die Tendenz der Wirtschaftsentwicklung herum schwanken. Auch in den Börsendiensten von Stockstreet haben wir uns dieses Vergleichs schon des Öfteren bedient. Mal läuft der Hund (Kurs) dem Mann (Wirtschaft) voraus, mal hinterher. Je konkreter man den Verlauf der Wirtschaft oder der Geschäftsentwicklung eines Unternehmens vorhersagen kann, desto enger schwanken die Kurse um diesen. Angesichts der hohen Unsicherheit waren die Kursschwankungen in den vergangenen Wochen und Monaten entsprechend größer. Nun stellt sich natürlich die Frage, wie es weitergeht. Börse ist ein ständiger Prozess Sehr häufig werden Gewinnerwartungen im Zeitablauf korrigiert, in den meisten Fällen nach unten. Am 31. Juli 2020 lagen die durchschnittlichen Erwartungen für das Gewinnwachstum 2021 im S&P 500 bei +29,2 %, nach +29,6 % am 30. Juni (siehe folgende Grafik).

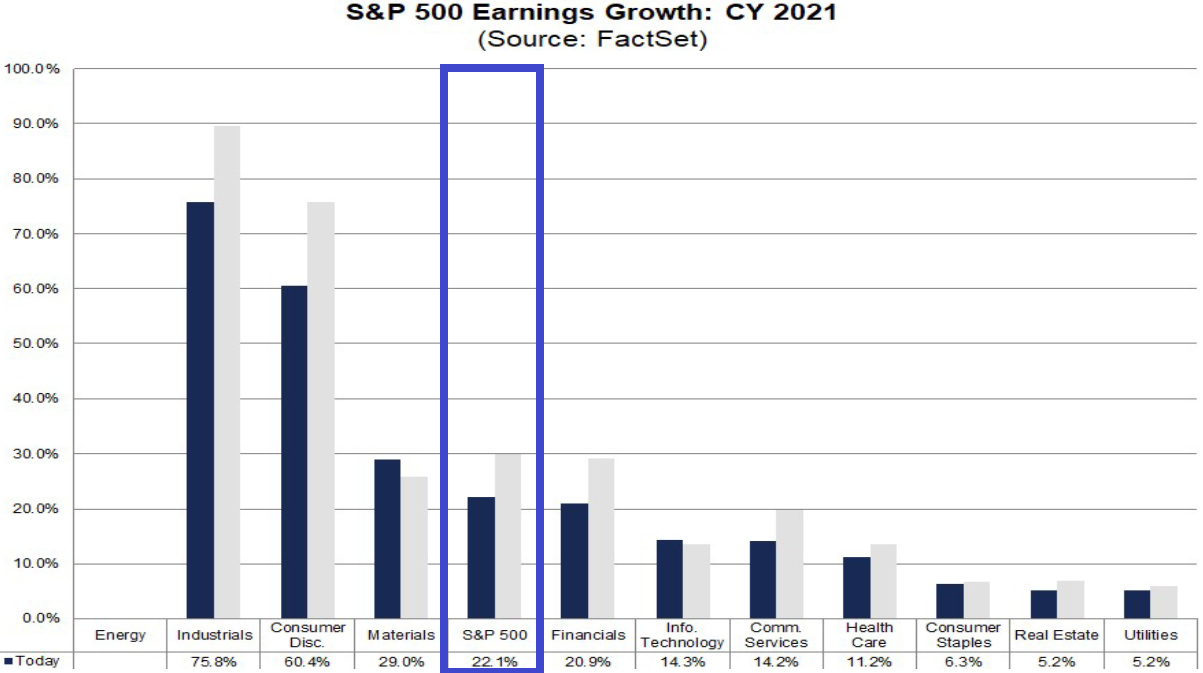

Gestern schrieb ich, „Analysten gehen aktuell im S&P 500 von um 22,1 % höheren Gewinnen als im laufenden Jahr 2020 aus“ (siehe folgende Grafik).

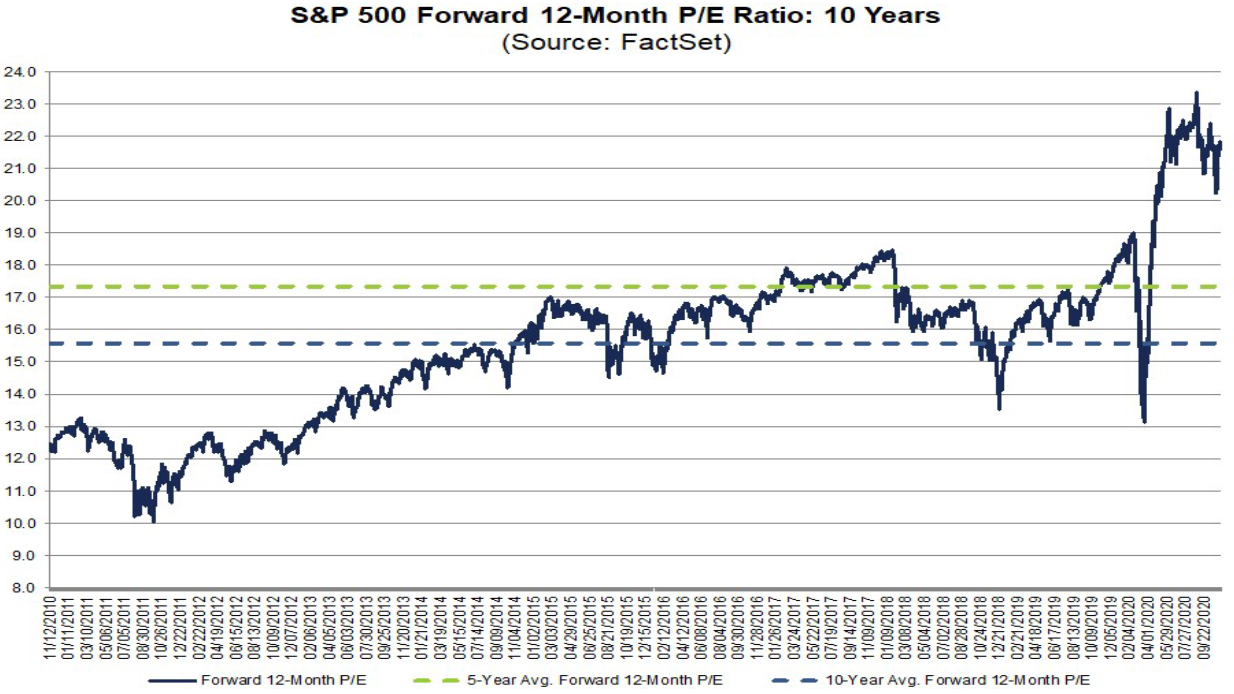

Und die Gewinnentwicklung im laufenden Jahr und die Gewinnerwartungen für das kommende Jahr werden sich auch weiterhin ändern. Und damit wird sich auch die subjektive Einschätzung für den fairen Wert von einzelnen Aktien und somit dem gesamten Index ändern. Börse ist ein ständiger Prozess. Es ist auch eine Frage des Betrachtungszeitraums Hinzu kommt noch der Aspekt des betrachteten Zeitraums. Nehmen wir hierzu als Beispiel das Kurs-Gewinn-Verhältnis des S&P 500. Ist der Index fair bewertet, wenn er das durchschnittliche KGV der vergangenen 5 Jahre (17,0) erreicht hat? Oder ist er fair bewertet, wenn er auf dem 10-Jahres-Durchschnit (15,3) notiert?

Wenn Sie mich also fragen würden, auf welchem Kursniveau ein bestimmter Wert fair bewertet ist, dann könnte ich Ihnen stets nur meine subjektive Meinung nennen. Und selbst hier wäre es zu viel verlangt, mich auf einen konkreten Wert festzulegen. Zum Glück gibt es noch die Charttechnik Daher schrieb ich gestern eben auch, dass die Indizes DAX und S&P 500, je nach Betrachtungswinkel, sowohl bei 13.500 bzw. 3.600 als auch bei 12.000 oder 11.000 bzw. 3.300 oder 3.000 fair bewertet erscheinen können. Zum Glück gibt es auch noch die Charttechnik. Denn da es aus fundamentaler Sicht gute Gründe für alle genannten Kurse gibt, müssen wir letztlich auf die Charttechnik schauen, um Hinweise darauf zu erhalten, wo die Kurse als nächstes hinlaufen. Mit der fundamentalen Analyse allein kommt man hier nicht weiter. Dazu noch ein Beispiel: Eine Aktie kann bei einem KGV von 10 als fair bewertet gelten. Bei einem KGV von 9 würde man dann aber kaum von einer dramatischen Unterbewertung und bei 11 nicht von einer zu hohen Überbewertung sprechen. Damit eröffnet sich für die Aktie aber schon eine Handelsspanne von 20 %, in welcher der Kurs schwanken kann und in der die Aktie als annähernd fair bewertet gelten würde. Fazit Letztlich muss man immer versuchen, sich einen Eindruck von den Kursbewegungen eines bestimmten Wertes zu verschaffen: In welcher Bandbreite hat er sich in der Vergangenheit bewegt? Wo liegen die diversen möglichen fairen Kursziele für diesen Wert? Notiert der aktuelle Börsenkurs unterhalb der Kursziele, dann erscheint ein Kauf sinnvoll. Andernfalls sollte man nach einem sinnvollen Ausstieg suchen und verkaufen.

Ich wünsche Ihnen viel Erfolg beim Trading

Ihr

Sven Weisenhaus

www.stockstreet.de

|